财务报表分析公司盈利能力:贵州茅台案例解析

本文以贵州茅台为例,详细解析如何通过销售毛利率、净利率、ROE和ROA等核心财务指标分析公司盈利能力,并探讨其商业模式与护城河对盈利能力的支撑作用。

发布时间:2025年7月13日 分类:金融分析 阅读时间:11 分钟

通过财务报表分析公司盈利能力的方法论与案例研究——以贵州茅台(600519.SH)为例

一、引言

盈利能力是衡量企业经营质量的核心指标,也是投资者决策的关键依据。财务报表作为企业经营成果的“数字画像”,通过其核心数据和衍生指标,能够系统揭示企业盈利的“强度”“稳定性”及“可持续性”。本文以贵州茅台为案例,结合其2020-2024年财务数据,从

指标解析→数据验证→驱动因素→风险提示

的逻辑链条,详细阐述如何通过财务报表分析公司的盈利能力。

二、核心指标解析:从财务报表看盈利能力的四大维度

财务报表中与盈利能力直接相关的核心报表是利润表(反映收入、成本与利润的关系)、资产负债表(反映资本结构与资产效率)。通过利润表与资产负债表的交叉分析,可提炼出四大核心指标,分别从不同维度衡量盈利能力:

| 指标名称 | 计算公式 | 核心含义与衡量维度 |

|---|---|---|

| 销售毛利率 | (营业收入-营业成本)/营业收入×100% | 衡量产品初始盈利能力,反映产品竞争力与成本控制能力(毛利率越高,产品附加值或成本优势越强)。 |

| 销售净利率 | 净利润/营业收入×100% | 衡量综合盈利能力,反映企业在扣除所有成本(销售、管理、财务费用及税费)后的盈利效率。 |

| 净资产收益率(ROE) | 净利润/平均净资产×100% | 衡量股东回报能力,反映企业利用自有资本创造利润的效率(ROE越高,股东资金使用效率越高)。 |

| 总资产报酬率(ROA) | 净利润/平均总资产×100% | 衡量资产运营效率,反映企业利用全部资产(含负债)创造利润的能力(ROA越高,资产整体利用效率越强)。 |

三、案例分析:贵州茅台的盈利能力数据验证

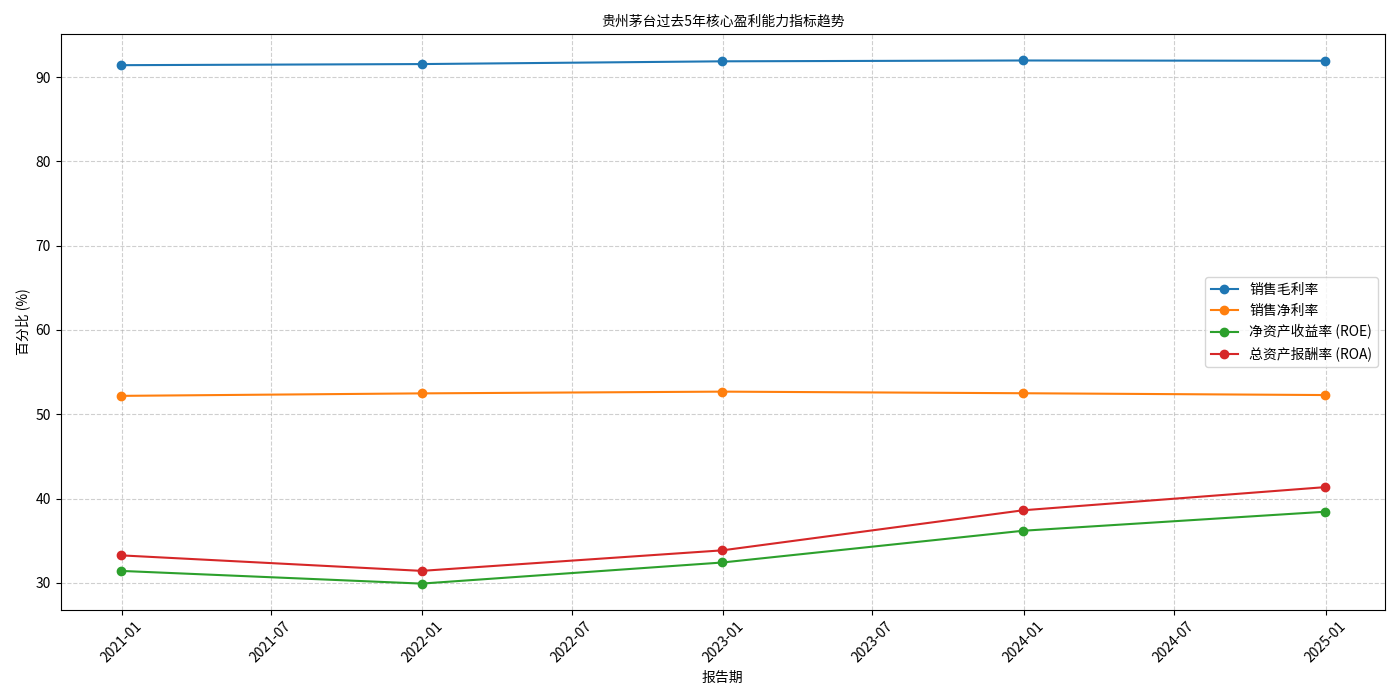

以贵州茅台(600519.SH)2020-2024年财务数据为样本,通过四大指标的趋势分析,可直观验证其盈利能力的“强度”与“稳定性”。

1. 核心指标数据与趋势

贵州茅台过去5年核心盈利能力指标如下表及趋势图所示:

| 年份 | 销售毛利率(%) | 销售净利率(%) | ROE(%) | ROA(%) |

|---|---|---|---|---|

| 2020-12-31 | 91.41 | 52.18 | 31.41 | 33.26 |

| 2021-12-31 | 91.54 | 52.47 | 29.90 | 31.41 |

| 2022-12-31 | 91.87 | 52.68 | 32.41 | 33.85 |

| 2023-12-31 | 91.96 | 52.49 | 36.18 | 38.60 |

| 2024-12-31 | 91.93 | 52.27 | 38.43 | 41.35 |

2. 指标趋势解读

- 销售毛利率(91%以上):贵州茅台的毛利率长期稳定在91%以上,2020-2023年小幅上升(从91.41%到91.96%),2024年微降至91.93%。这一水平远超白酒行业平均(约70%),反映其产品具备极强的定价权与成本优势——高附加值(品牌溢价)与低边际成本(酿造工艺成熟、规模效应显著)共同支撑了超高毛利率。

- 销售净利率(52%左右):净利率稳定在52%上下,波动极小。这意味着每100元收入中,约52元转化为净利润,显示公司对销售费用、管理费用等“非生产性成本”的严格控制能力(例如,茅台销售费用率长期低于3%,远低于行业平均10%)。

- ROE(29.90%→38.43%):ROE在2021年小幅回落后持续攀升,2024年达38.43%。这一指标是“股东回报的晴雨表”,其上升趋势表明公司通过优化资本结构(如减少负债、提升资产周转率)或提高净利润率,显著增强了股东资金的使用效率。

- ROA(31.41%→41.35%):ROA与ROE趋势一致,从2021年的31.41%升至2024年的41.35%,说明公司不仅有效利用自有资本,还通过负债杠杆(如预收账款占比高、无有息负债)提升了整体资产的盈利效率。

四、盈利能力的底层驱动:商业模式与护城河的支撑

贵州茅台的高盈利能力并非偶然,其背后是**“品牌+稀缺性+工艺壁垒”**构成的深厚护城河,以及高端白酒行业的“一超多强”格局支撑。

1. 商业模式与护城河

- 品牌价值:茅台被赋予“国酒”“社交硬通货”的文化属性,消费者对其价格敏感度低(即使提价,需求仍刚性),直接支撑高毛利率。

- 稀缺性:茅台镇核心产区面积有限(仅7.5平方公里),且酿造周期长达5年(“端午制曲、重阳下沙、九次蒸煮、八次发酵、七次取酒”),产能扩张受限,人为强化“供不应求”的市场预期,进一步巩固定价权。

- 工艺壁垒:茅台的酿造依赖独特的微生物环境(茅台镇气候、水质)与非物质文化遗产工艺(如“坤沙工艺”),难以被竞争对手复制,保障了产品品质的不可替代性。

2. 行业地位与竞争格局

中国高端白酒市场(单价≥1000元)呈现“一超多强”格局,2024年茅台以48%的市场份额稳居龙头,远超五粮液(22%)、泸州老窖(15%)等竞争对手。其优势体现在:

- 需求端:商务宴请、礼品消费等场景对“品牌稀缺性”的依赖度高,茅台是高端社交场景的“首选符号”;

- 供给端:茅台通过“控量稳价”策略(如限制普茅投放、增加非标产品),精准调控市场供需,维持价格体系稳定。

五、未来盈利能力的驱动与风险因素

尽管贵州茅台当前盈利能力强劲,但其未来表现仍需关注以下关键变量:

1. 驱动因素

- 提价能力:若2025年出厂价上调15%(当前出厂价969元/瓶,批价约2800元/瓶,存在较大提价空间),预计可直接增厚利润约150亿元。

- 直销渠道占比提升:2024年茅台直销占比已超45%(2020年仅20%),直销模式毛利率(约96%)显著高于经销模式(约90%),渠道结构优化将持续推升净利率。

- 国际化拓展:目前海外收入占比不足3%,若通过文化输出(如海外品鉴会)打开国际市场,将为盈利增长提供新引擎。

2. 风险因素

- 政策风险:反垄断政策可能限制渠道加价行为(如要求明码标价),削弱定价权;禁酒令虽对政务消费影响有限,但可能压制商务宴请场景的需求预期。

- 需求分化:年轻消费者偏好低度酒、果酒等新品类,若茅台未能通过产品创新(如低度茅台、年轻化营销)吸引新客群,可能面临长期需求增长乏力。

- 库存周期:经销商库存周期较长(约6-9个月),若经济复苏不及预期导致终端动销放缓,可能引发渠道抛货,冲击价格体系。

六、总结与投资启示

通过财务报表分析公司盈利能力的核心逻辑是:

结合利润表与资产负债表的关键指标(毛利率、净利率、ROE、ROA),验证盈利的“强度”与“稳定性”;再通过商业模式、行业地位等定性分析,判断盈利的“可持续性”

。

以贵州茅台为例,其91%以上的毛利率、52%左右的净利率,以及持续攀升的ROE/ROA,均指向其“超强盈利能力”;而品牌护城河、稀缺性工艺及高端白酒龙头地位,则为盈利的可持续性提供了底层支撑。

投资启示

:

- 选择高盈利公司时,需关注“高且稳定的毛利率”(反映产品竞争力)、“持续提升的ROE/ROA”(反映资产效率与股东回报);

- 需结合行业格局与公司护城河,判断盈利的可持续性(如茅台的品牌壁垒难以复制);

- 警惕政策、需求变化等外部风险对盈利的潜在冲击(如反垄断、年轻消费者偏好转移)。

创作声明:本文部分内容由AI辅助生成(AIGC),仅供参考