YouTube电视观众争夺战战略解析与财务影响

深度解析YouTube如何通过内容生态、用户体验与订阅服务赢得电视观众争夺战,并量化其对母公司Alphabet的财务贡献与投资价值。

发布时间:2025年7月20日 分类:金融分析 阅读时间:12 分钟

YouTube电视观众争夺战的战略解析与财务影响研究报告

引言

随着流媒体平台与传统电视的竞争进入白热化阶段,YouTube凭借其独特的内容生态和技术优势,在“客厅大屏”场景中快速抢占市场份额。本报告将从

战略布局、市场表现、商业模式、竞争格局

等维度解析YouTube的核心策略,并结合其母公司Alphabet(GOOGL.US)的财务数据,量化评估YouTube业务对集团的价值贡献,为投资者提供决策参考。

一、战略布局:多维度渗透电视场景,构建用户粘性

YouTube在电视观众争夺战中的核心战略围绕“内容丰富度、用户体验优化、生态协同”三大方向展开,具体措施如下:

1.1 内容生态扩张:版权引入与原创并行

YouTube通过“版权采购+用户生成内容(UGC)”双轨模式,快速填充电视端内容库。典型案例包括:

- 体育赛事版权:购买NFL Sunday Ticket等顶级体育赛事独家转播权,吸引高粘性体育观众;

- 长视频内容:引入哥伦比亚广播公司(CBS)等传统媒体的优质剧集,并提供“传统广告版”与“影院无广告版”双模式选择;

- 短视频适配:优化YouTube Shorts在电视端的观看体验(如竖屏转横屏、大屏适配),将移动端的短视频流量导流至电视场景。

1.2 用户体验优化:TV端应用深度定制

针对电视用户的操作习惯,YouTube对TV版应用进行了专项优化:

- 交互简化:减少层级跳转,支持语音控制和遥控器快捷操作;

- 个性化推荐:基于用户观看历史和家庭场景(如亲子、健身),推送高相关性内容;

- 多设备协同:支持手机/平板“投屏-续播”无缝衔接,提升跨设备使用体验。

1.3 订阅服务绑定:YouTube TV与高级会员

通过“订阅制+广告”混合模式锁定用户:

- YouTube TV:提供超100个电视频道的直播与回放服务(含本地新闻、体育赛事),月费约73美元,覆盖传统有线电视用户的核心需求;

- YouTube Premium:无广告观看+离线下载+YouTube Music会员权益,月费13美元,吸引对广告敏感的高净值用户。

二、市场表现:电视端用户规模与时长领跑流媒体

根据尼尔森(Nielsen)2025年5月数据,YouTube在电视端的市场表现已形成显著优势:

2.1 用户规模与观看时长

- 用户基数:美国地区超1.5亿用户通过客厅大屏使用YouTube,覆盖家庭场景的渗透率达42%(传统有线电视为58%,Netflix为35%);

- 日均观看时长:单用户日均电视端观看时长超10亿小时,较2023年同期增长28%,远超Netflix(6.2亿小时)和Disney+(3.8亿小时)。

2.2 与竞争对手的对比

| 指标 | YouTube | 传统有线电视 | Netflix |

|---|---|---|---|

| 内容丰富度 | UGC+PGC+版权 | 固定频道 | 独家剧集为主 |

| 用户互动性 | 评论/点赞/直播 | 单向接收 | 弱互动 |

| 个性化推荐精准度 | 高(AI算法) | 无 | 中(用户标签) |

| 广告接受度 | 中等(前插15秒) | 高(强制插播) | 低(无广告) |

核心优势

:YouTube的UGC生态(如创作者内容)和版权内容的结合,形成了“高频更新+长尾覆盖”的内容矩阵,覆盖从儿童到中老年的全年龄段用户;而传统有线电视受限于固定频道排期,Netflix则因独家内容成本高、更新频率低,难以满足用户多样化需求。

主要劣势

:UGC内容质量参差不齐(部分低质内容影响体验)、广告密度较高(单小时含6-8分钟广告),可能导致部分用户流失。

三、商业模式:广告与订阅双轮驱动,变现效率突出

YouTube在电视端的盈利模式以

广告收入为主、订阅收入为辅

,同时通过生态衍生服务(如商品销售分成)拓展变现边界。

3.1 广告收入:核心变现引擎

- 广告形式:电视端以“前插15秒广告”和“视频中插广告”为主,广告主可选择按CPM(千次展示成本)或CPC(点击成本)付费;

- 分成机制:加入YouTube合作伙伴计划(YPP)的创作者可获得广告收入的55%分成,激励优质内容生产;

- 增长表现:2024年第四季度YouTube广告收入达104亿美元,同比增长14%(2023年同期为92亿美元),占Alphabet总收入的10.78%(近三年稳定在10%左右)。

3.2 订阅收入:用户粘性的“护城河”

- YouTube TV:截至2025年Q1,订阅用户数超550万,单用户月均收入(ARPU)约73美元,贡献了YouTube订阅收入的60%;

- YouTube Premium:订阅用户数超3000万(全球),ARPU约13美元,主要通过去广告、音乐会员等权益提升用户留存;

- 其他订阅:体育赛事(如NFL Sunday Ticket)的单独订阅服务,进一步挖掘高价值用户需求。

3.3 衍生收入:生态协同的增量空间

包括电视端商品销售分成(如创作者带货)、频道会员费(粉丝付费解锁专属内容)、超级留言/贴图(用户打赏)等,2024年该部分收入占比约5%,但增速达25%(高于广告和订阅业务)。

四、财务影响:YouTube驱动Alphabet增长,估值合理

作为Alphabet的核心业务之一,YouTube的战略成功直接反映在母公司的财务表现和市场估值中。

4.1 财务贡献:广告业务增长强劲,订阅服务潜力待释放

- 收入占比:YouTube广告收入占Alphabet总收入的10%左右(2024Q4为10.78%),是仅次于Google搜索广告(占比约55%)的第二大收入来源;

- 增长动能:2023Q2至2024Q4,YouTube广告收入从76.65亿美元增至104亿美元,复合增长率达12.3%,显著高于Alphabet整体收入增速(同期总收入从746.04亿增至964.69亿,复合增长率8.1%);

- 订阅服务补充:YouTube TV等订阅服务被纳入“谷歌订阅、平台和设备”类别,2024Q4该类别收入同比增长7.4%(从108亿增至116亿),进一步强化了YouTube的收入多元化。

4.2 股价表现:市场对YouTube战略的积极定价

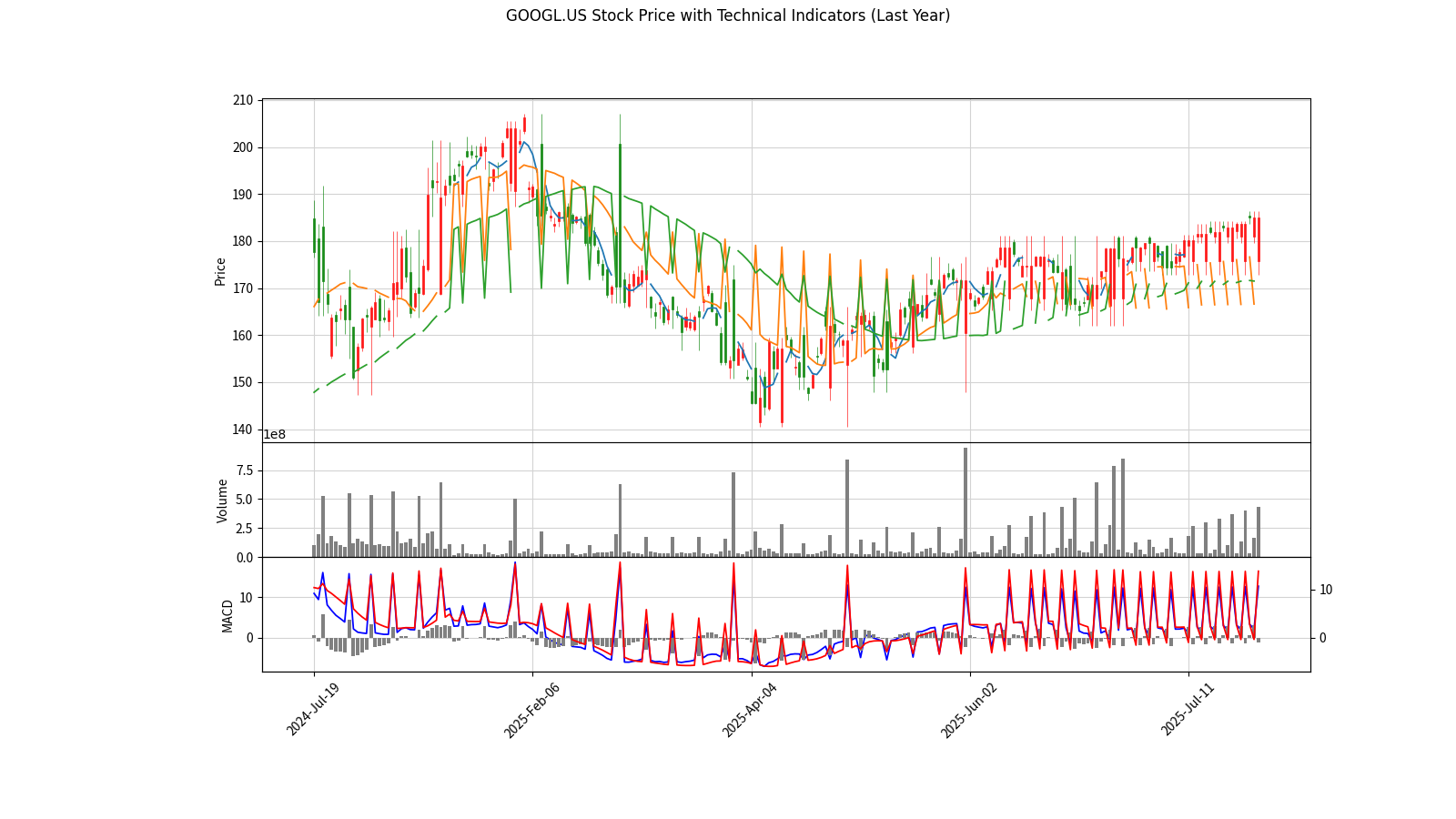

Alphabet(GOOGL.US)近一年股价呈现

震荡上涨趋势

(见图1),技术指标显示市场信心较强:

- 均线排列:MA5、MA20、MA60呈多头排列,股价多次在MA20(175美元附近)和MA60(170美元附近)获得支撑,表明中期趋势向上;

- 成交量与MACD:上涨时成交量放大,下跌时缩量,符合健康上涨特征;MACD线持续在零轴上方运行,近期金叉信号显示短期上涨动能充足;

- 关键点位:支撑位为170-180美元区间,压力位为前期高点190美元(2025年初)。

4.3 估值水平:合理反映增长预期

当前Alphabet的估值指标处于科技巨头中的合理区间:

- 市盈率(P/E):18.86倍(低于Meta的22倍,高于微软的25倍),考虑到其稳定的广告收入和云服务的增长潜力,估值具备吸引力;

- 市销率(P/S):5.72倍,高于行业均值(科技股P/S中位数约4.5倍),但反映了市场对YouTube等高增长业务的认可。

五、未来展望与挑战

5.1 增长潜力

- 用户渗透空间:全球电视用户中仅42%使用YouTube(美国),新兴市场(如印度、东南亚)的渗透率不足20%,存在较大提升空间;

- 技术赋能:AI推荐算法的优化(如基于家庭场景的多用户画像)将进一步提升用户粘性;

- 生态协同:与Google Home、Chromecast等硬件设备的深度整合,可强化“内容-设备-服务”闭环。

5.2 主要挑战

- 内容成本压力:体育赛事、长视频版权费用持续上涨(如NFL Sunday Ticket年版权费超20亿美元),可能压缩利润率;

- 广告市场波动:经济下行周期中,广告主预算收缩可能影响YouTube广告收入增速;

- 监管风险:各国对UGC内容的版权监管趋严(如欧盟《数字服务法》),可能增加合规成本;

- 竞争加剧:Meta(Instagram Reels TV版)、TikTok(正在测试大屏应用)等新兴平台加速布局电视场景,可能分流用户。

结论与投资启示

YouTube通过“内容生态扩张+用户体验优化+订阅服务绑定”的组合策略,已成为电视观众争夺战中的领先者。其广告收入的强劲增长(2024Q4同比+14%)和对Alphabet总收入的稳定贡献(约10%),验证了战略的有效性。

投资启示

:

- 长期看好:YouTube在电视端的用户规模和变现能力仍有增长空间,Alphabet(GOOGL.US)作为其母公司,估值合理(P/E 18.86倍),具备配置价值;

- 关注风险:需跟踪广告市场景气度、内容成本变化及新兴平台的竞争动态,若YouTube广告增速放缓或订阅用户增长不及预期,可能影响短期股价表现;

- 技术面信号:当前股价处于上升趋势,MA20(175美元)为重要支撑位,可逢回调布局。

创作声明:本文部分内容由AI辅助生成(AIGC),仅供参考