2025年07月下旬 用友网络资产负债率上升风险分析:财务压力与投资警示

用友网络资产负债率从2020年49.57%升至2024年59.43%,短期偿债能力恶化、经营现金流持续净流出,财务风险显著增加。报告深入分析其债务驱动因素、行业对比及市场表现,揭示潜在投资风险与机遇。

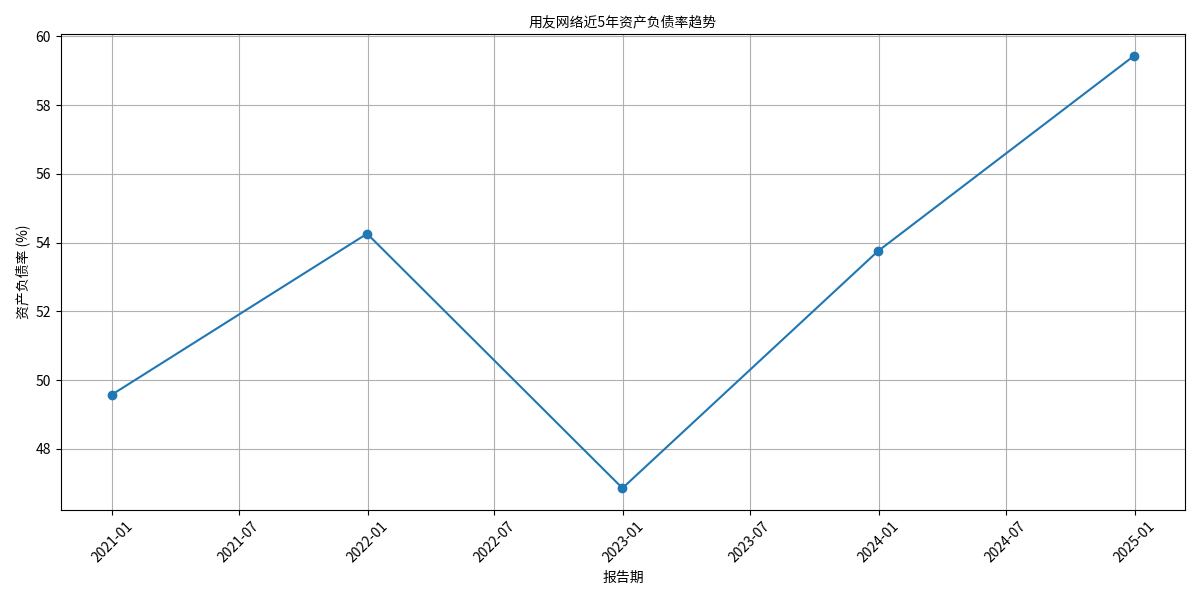

用友网络(600588.SH)近五年资产负债率呈现波动上升趋势(2020年49.57%→2024年59.43%),结合短期偿债能力恶化、经营现金流持续净流出、盈利能力大幅下滑等指标,其当前财务风险显著增加。尽管资产负债率在行业内处于中等偏高水平,但债务扩张主要用于弥补亏损和维持运营,而非高回报投资,叠加市场对其前景的负面定价(股价持续下跌),

用友网络近五年资产负债率数据如下(2020-2024):

| 报告期 | 资产负债率 (%) |

|---|---|

| 2020-12-31 | 49.57 |

| 2021-12-31 | 54.26 |

| 2022-12-31 | 46.86 |

| 2023-12-31 | 53.75 |

| 2024-12-31 | 59.43 |

从趋势看,资产负债率在2022年短暂回落至46.86%后,2023-2024年连续两年快速上升(2024年较2022年提升12.57个百分点),显示公司对债务融资的依赖度显著增加。

用友网络所属行业为“软件服务”,选取3家同行业公司2024年资产负债率对比:

| 公司名称 | 资产负债率 (%) |

|---|---|

| 云鼎科技 | 35.83 |

| 用友网络 | 59.43 |

| 常山北明 | 67.00 |

| *ST国华 | 76.57 |

用友网络资产负债率(59.43%)高于行业内低负债企业(如云鼎科技),但低于部分高负债企业(如常山北明、*ST国华)。需注意的是,行业内资产负债率差异较大,单纯横向对比意义有限,核心需关注公司自身偿债能力与债务用途。

近三年(2022-2024)关键偿债指标如下:

| 报告期 | 流动比率 | 速动比率 | 经营活动现金流净额(元) |

|---|---|---|---|

| 2022-12-31 | 1.29 | 1.24 | 285,961,113.0 |

| 2023-12-31 | 1.16 | 1.11 | -90,501,494.0 |

| 2024-12-31 | 0.89 | 0.86 | -273,649,390.0 |

- 流动/速动比率:流动比率反映企业短期偿债能力,通常认为1.5-2为合理区间。用友网络流动比率从2022年的1.29(勉强覆盖短期债务)降至2024年的0.89(低于1),速动比率同步下滑至0.86,表明其流动资产(含存货)已无法覆盖短期负债,短期偿债压力显著增大。

- 经营活动现金流:2023年起经营现金流由正转负(2024年净流出2.74亿元),且负值持续扩大,说明公司日常经营已无法产生足够现金覆盖支出,需依赖外部融资维持运营,进一步推高债务风险。

值得注意的是,近三年利息保障倍数数据缺失(未披露),结合公司归母净利润持续亏损(2024年同比下滑113.13%),推测其通过经营利润覆盖利息支出的能力极弱,若债务规模持续扩张,可能面临“借新还旧”的恶性循环。

根据搜索信息,用友网络资产负债率上升的主要原因可归纳为以下四点:

- 收入下滑与持续亏损:受云服务业务收入下滑影响,2024年营收首次负增长(-6.57%),叠加裁员补偿、研发资本化摊销等成本上升,公司持续亏损(2024年归母净利润同比下滑113.13%),需通过债务融资弥补资金缺口。

- 季节性资金周转压力:软件行业存在季节性特征(上半年收入占比低),2023-2024年上半年收入端疲软加剧了资金周转困难,被迫增加短期债务。

- 账上资金紧缺:截至2025年一季度,公司货币资金及交易性金融资产同比下滑28%,而短期债务规模达54.23亿元,资金缺口推动债务进一步扩张。

- 战略投入与海外布局:部分债务用于海外业务拓展(如赴港IPO相关投入),但目前海外收入规模小、贡献有限,短期难以覆盖投入成本。

近三年(2022-2024)盈利与成长指标如下:

| 报告期 | 营收同比增速 (%) | 归母净利润同比增速 (%) |

|---|---|---|

| 2022-12-31 | 3.69 | -69.03 |

| 2023-12-31 | 5.77 | -541.28 |

| 2024-12-31 | -6.57 | -113.13 |

- 营收增长乏力:2022-2023年营收增速仅3.69%-5.77%,2024年直接转为负增长(-6.57%),反映公司核心业务(如企业云服务)市场竞争力下降。

- 盈利大幅亏损:归母净利润连续三年大幅下滑(2023年同比暴跌541.28%),2024年亏损进一步扩大,盈利能力恶化直接削弱了公司通过利润积累偿还债务的能力。

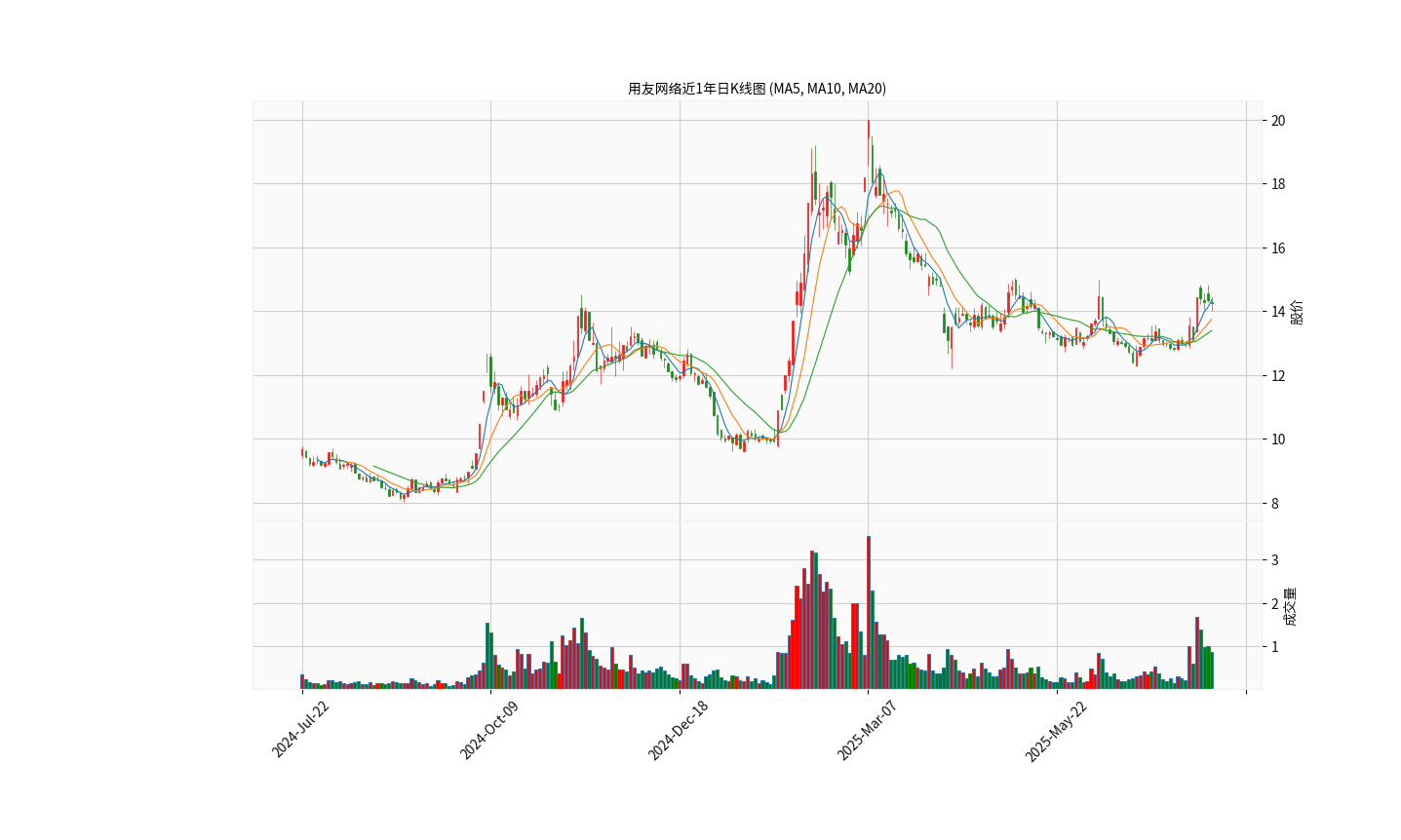

用友网络近一年日K线图(含MA5、MA10、MA20均线)显示:

- 股价趋势:整体处于下降通道,期间虽有小幅反弹但未形成有效突破,反映市场对公司基本面(如亏损、债务风险)的悲观预期。

- 均线形态:MA5、MA10、MA20长期呈空头排列(短期均线在下方),且多次出现“死叉”(短期均线下穿长期均线),技术面释放明确看空信号,短期内股价仍面临下行压力。

- 短期偿债压力:流动比率低于1,经营现金流持续净流出,叠加短期债务规模高企(2025年一季度短期债务54.23亿元),资金链断裂风险等级达8级(高风险)。

- 盈利恶化与债务依赖:持续亏损导致债务扩张用于“填窟窿”,而非创造收益,可能陷入“债务-亏损-再债务”的恶性循环。

- 行业竞争与转型压力:软件行业技术迭代快、竞争激烈,若订阅模式转型(如BIP3产品)不及预期,收入端难有改善,进一步加剧财务风险。

- 收入边际改善:2025年二季度合同签约金额同比增长超18%,收入端有望转正,若后续收入持续增长可缓解资金压力。

- 业务转型进展:核心产品BIP3收入占比提升,订阅收入同比增长,长期或改善现金流稳定性(订阅模式可带来持续现金流)。

用友网络资产负债率上升已构成实质性财务风险,核心矛盾在于“被动负债”(弥补亏损、维持运营)与“盈利恶化”的双重压力。短期需重点关注:

- 2025年下半年收入增速能否持续改善(尤其是订阅模式收入占比);

- 经营现金流能否转正(缓解短期偿债压力);

- 债务结构优化(如长债替代短债)及外部融资能力(避免资金链断裂)。

创作声明:本文部分内容由AI辅助生成(AIGC),仅供参考