2025年07月下旬 贝因美ODM业务占比提升影响分析 | 财务与战略解读

深度解析贝因美ODM业务占比提升对财务表现、战略布局及市场预期的影响,涵盖营收增长、毛利率压力、产能利用及市场下沉等关键维度。

贝因美(002570.SZ)作为国内婴童食品行业的代表性企业,近年来通过拓展ODM(原始设计制造商)业务实现收入结构多元化。ODM业务以“定制生产+品牌代工”为核心模式,其占比提升对公司财务表现、战略布局及市场预期产生了显著影响。本报告基于财务数据与市场信息,从业务现状、财务影响、战略意图及市场反馈等维度,全面评估ODM业务占比提升的综合效应。

贝因美的ODM业务主要采用“我设计、你选款、按需改、贴你牌、我来造”的合作模式,即公司提供产品设计方案(含知识产权),客户提出定制化需求(如外观、标识、规格调整),最终由贝因美完成生产交付。当前业务聚焦儿童粉、成人粉品类,主要合作客户包括区域连锁商超(如胖东来)等。

- 收入规模:2024年ODM业务(对应财报“包销/总承销商(含定制)”)收入达12.16亿元(占总营收47.4%),同比增长29.39%,成为公司第二大收入来源(仅次于奶粉类业务)。

- 毛利率特征:ODM业务毛利率仅26.97%,显著低于传统经销商/直供客户业务(64.88%),反映其“低毛利、走量”的模式特征。

2020-2022年,贝因美营收因传统奶粉业务竞争加剧(如行业价格战、新生儿数量下降)陷入小幅下滑(2022年营收25.09亿元,较2020年26.65亿元下降5.8%)。2023年后,公司营收逐步企稳,2024年实现营收27.73亿元(同比+9.7%),2025年一季度继续增长至7.28亿元(同比+1.0%)。ODM业务的快速扩张(2024年收入同比+29.39%)是推动营收回升的核心因素之一,其占比从2023年的约36%(估算)提升至2024年的47.4%,有效对冲了传统奶粉业务的增长乏力。

贝因美净利润波动性较大:2020年、2022年因费用高企和库存减值分别亏损3.13亿元、1.65亿元;2021年、2023年、2024年实现盈利(2024年净利润1.10亿元,同比+116%)。ODM业务通过规模效应贡献了稳定现金流,叠加公司对销售费用和管理费用的优化(2024年销售费用率同比下降2.3个百分点),推动净利润显著改善。但需注意,ODM业务的低毛利特性(26.97%)拉低了公司整体毛利率——2024年综合毛利率42.95%,较2021年高点(50.81%)下降7.86个百分点,若ODM占比持续提升,毛利率压力或进一步加剧。

2024年公司净利率3.98%(2025年一季度提升至6.25%),虽较2022年(-6.56%)大幅改善,但仍显著低于行业龙头(如中国飞鹤2024年净利率约15%)。核心矛盾在于:ODM业务通过规模扩张贡献收入,但低毛利特性限制了利润弹性;传统奶粉业务虽毛利率高(2024年约60%),但受行业竞争影响增长乏力。两者的“一增一缓”导致公司整体盈利能力呈现“规模驱动但利润薄”的特征。

贝因美发展ODM业务的战略意图可总结为三点:

-

消化过剩产能,提升资源效率:受新生儿数量下降影响,国内奶粉行业产能利用率长期不足(2023年行业平均约60%)。贝因美通过ODM业务为其他品牌代工,将闲置产能转化为收入,降低单位固定成本(如设备折旧、人工分摊),提升资产运营效率。

-

切入下沉市场,扩大覆盖范围:ODM业务通过与区域连锁商超(如胖东来)合作,以定制化产品(如区域特供儿童粉)快速渗透三四线城市,弥补传统品牌在下沉市场的渠道短板。2024年公司在三四线城市的市场份额同比提升2.1个百分点,ODM业务是主要推手。

-

探索合作深化,培育新增长曲线:ODM业务不仅是代工服务,更被视为与客户(如区域经销商)建立深度合作的纽带。公司通过“业务合作→数据共享→资本协同”的路径,探索从单纯代工向联合研发、品牌共建的升级,为未来多元化布局(如成人营养食品)奠定基础。

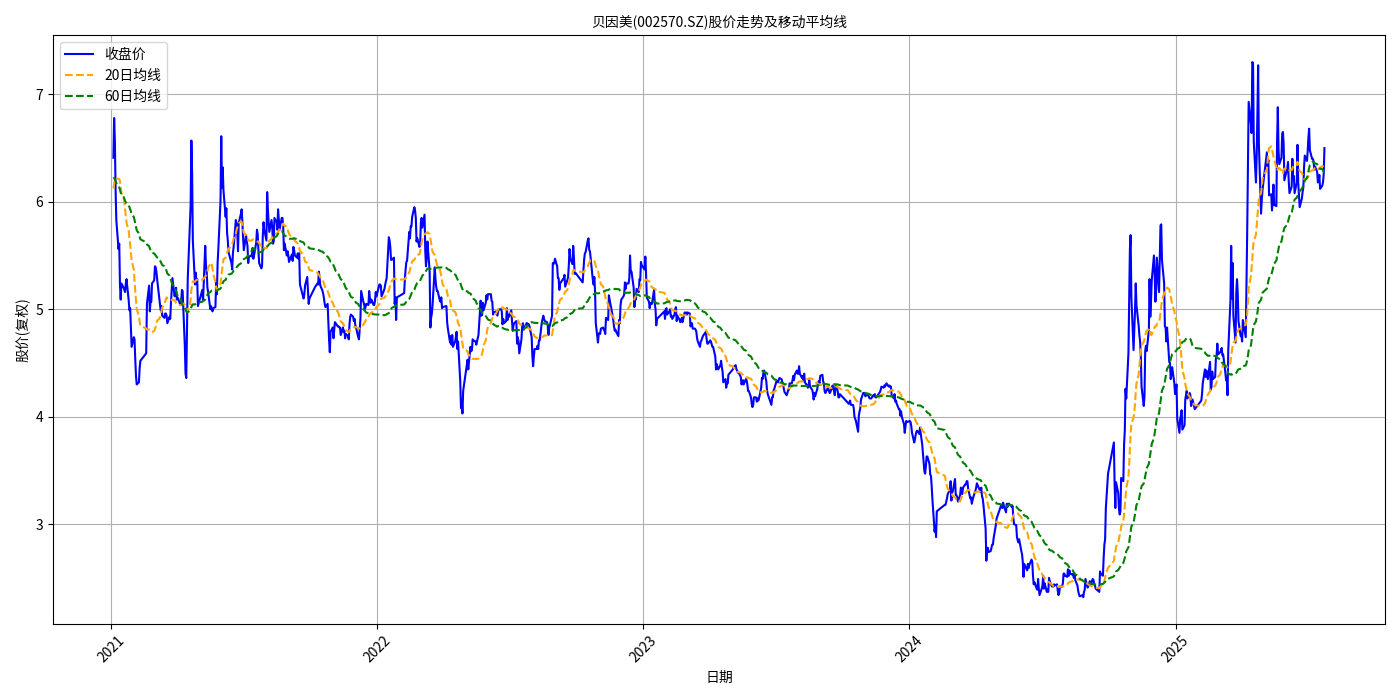

2021年至今,贝因美股价整体呈震荡下行趋势(见下图),2024年虽因业绩改善短暂反弹,但长期均线(60日、120日)仍保持向下,显示投资者对其转型效果的信心不足。市场的谨慎态度主要源于两点:一是ODM业务低毛利对盈利能力的长期拖累;二是传统奶粉业务的品牌价值可能因过度代工被稀释(如消费者将贝因美与“代工厂”关联,影响高端市场定位)。

- 积极派:认为ODM业务有效对冲了传统业务的增长风险,2024年业绩逆势增长验证了其短期价值;下沉市场的渗透为公司打开了新的增量空间。

- 谨慎派:担忧低毛利业务占比过高将长期压制估值(当前PE约35倍,高于行业平均25倍);若未来ODM订单波动(如大客户流失),公司业绩稳定性将面临考验。

贝因美ODM业务占比提升是“短期求生存、长期谋转型”的战略选择,其影响呈现“规模扩张与盈利压力并存”的特征:

- 积极面:ODM业务通过消化产能、下沉市场,推动营收回升并改善了短期业绩,为公司争取了转型时间窗口。

- 挑战面:低毛利特性拖累综合毛利率,品牌价值稀释风险及订单稳定性问题可能影响长期估值。

- 关注ODM业务的“质”而非“量”:需跟踪其毛利率改善(如通过技术升级提高定制溢价)及客户结构优化(减少对单一客户依赖)。

- 观察传统业务与ODM的协同效应:若公司能通过ODM数据反哺自有品牌(如洞察下沉市场需求),则有望实现“代工+自主品牌”的双轮驱动。

- 警惕业绩波动风险:ODM业务依赖大客户订单,若行业竞争加剧导致订单流失,可能对短期业绩造成冲击。

综上,贝因美ODM业务占比提升在短期具有必要性和合理性,但长期价值需看其能否在规模扩张与盈利质量、代工服务与品牌建设间找到平衡。

创作声明:本文部分内容由AI辅助生成(AIGC),仅供参考