ST诺泰财务造假后长期价值评估与投资策略分析

诺泰生物因财务造假被ST后,投资者如何评估其长期价值?本文深入分析其财务数据、行业估值及业务竞争力,揭示潜在风险与机会,为投资决策提供参考。

发布时间:2025年7月26日 分类:金融分析 阅读时间:9 分钟

ST诺泰(688076.SH)财务造假被ST后长期价值评估报告

一、事件背景与严重性分析

诺泰生物(现ST诺泰)于2025年7月22日被实施其他风险警示(ST),核心触发原因为2021年财务造假及2023年可转债欺诈发行。根据监管披露,其造假手法为通过向关联方浙江华贝药业进行虚假技术转让交易,以资金闭环操作虚增收入;2023年可转债发行时,募集说明书引用含虚假数据的2021年财报,构成欺诈发行。

造假具体影响

:

- 2021年虚增营业收入3000万元、利润总额2595.16万元(占当期披露利润总额的20.64%),直接影响了可转债发行的合规性;

- 监管处罚:公司被责令改正、警告并罚款4740万元,实际控制人及多名高管累计罚款3110万元;

- 潜在风险:尽管当前未披露投资者索赔进展,但财务造假可能引发后续民事赔偿诉讼,叠加欺诈发行的法律后果,公司面临额外的资金和信誉压力。

结论

:此次造假性质严重,涉及财务数据失真与证券发行欺诈,已对公司治理信誉、市场信任及融资能力造成根本性冲击,长期价值评估需首先考虑“信任重建”的难度。

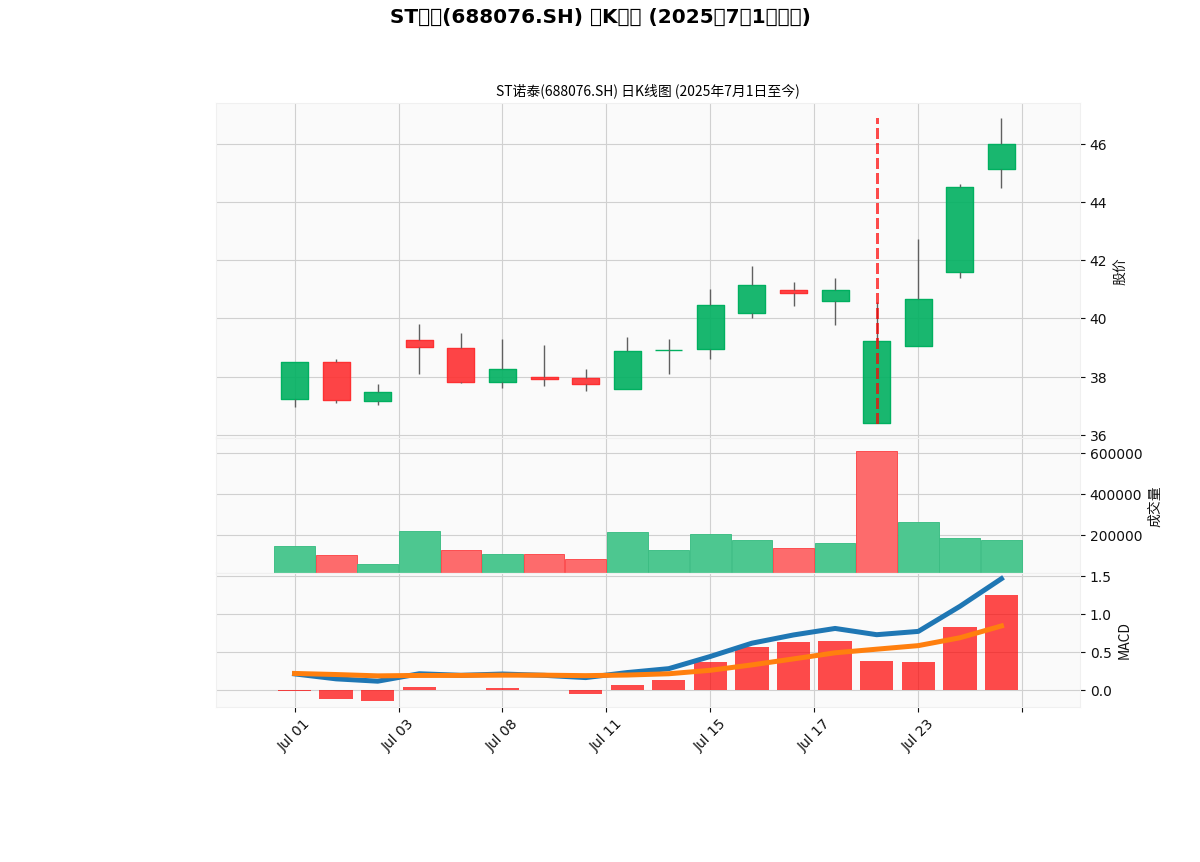

二、市场短期反应与技术面分析

ST事件公告后(2025年7月22日),ST诺泰股价及市场情绪呈现显著负面反应(见图1):

- 股价表现:ST后连续多日下跌,反映市场对造假事件的恐慌性抛售;

- 成交量:公告日及后续交易日成交量显著放大(资金剧烈博弈),随后萎缩(抛压减轻但交投低迷,观望情绪浓厚);

- MACD指标:ST后快速下穿零轴,DIF与DEA线持续负值,柱状图负向放大,表明空头主导,技术面尚未出现企稳信号(如金叉或底部背离)。

结论

:短期市场情绪仍以悲观为主,股价处于寻底阶段,技术面未显示反转迹象,需警惕进一步下跌风险。

三、剔除造假影响后的真实财务状况评估

尽管2021年数据存在造假,但2022年至2025年最新季度(剔除造假影响后)的财务数据仍需重点关注(见表1):

| 指标/时间 | 2022年 | 2023年 | 2024年 | 2025年Q2 |

|---|---|---|---|---|

| 营业收入(亿元) | 7.03 | 9.01 | 11.44 | 6.73 |

| 净利润(亿元) | 0.91 | 1.26 | 1.59 | 0.94 |

| 毛利率(%) | 49.81 | 50.06 | 50.09 | 50.11 |

| 资产负债率(%) | 17.38 | 16.04 | 14.86 | 14.42 |

| 经营现金流净额(亿元) | -0.11 | -0.11 | -0.11 | -0.11 |

关键分析

:

- 盈利稳定性:营收与净利润2022-2024年复合增速约18%,毛利率稳定在50%左右,显示业务层面具备一定增长动能;

- 财务结构优化:资产负债率从2022年的17.38%降至2025年Q2的14.42%,负债压力减轻;

- 现金流隐患:经营活动现金流净额持续为负(2022-2025年Q2均约-0.11亿元),反映公司日常运营现金流无法覆盖支出,或存在应收账款高企、回款能力弱等问题,可能影响长期偿债与扩张能力。

结论

:剔除造假影响后,公司表面盈利与财务结构改善,但现金流持续为负暴露“盈利质量”短板,需警惕其业务模式对现金流的消耗风险。

四、行业估值对比与市场定价逻辑

当前ST诺泰PE(TTM)8.81倍、PB 1.15倍,显著低于生物医药行业可比公司(见图2):

- PE对比:可比公司(恒瑞医药29.56倍、迈瑞医疗33.72倍、药明康德15.22倍)PE均值约24.8倍,ST诺泰折价64%;

- PB对比:可比公司PB均值约4.5倍,ST诺泰折价74%。

定价逻辑

:低估值反映市场对公司治理风险(财务造假)、盈利真实性(历史数据存疑)及业务竞争力(GLP-1领域缺乏公开技术/市场份额数据)的担忧,是对高风险的合理定价。

五、核心业务竞争力与长期潜力

ST诺泰核心业务为多肽原料药(如GLP-1类司美格鲁肽、利拉鲁肽),但公开信息中缺乏其技术实力、产能、市场份额等关键数据。市场观点提及“多肽产品全球供不应求、订单充足、新车间投产将推动增长”,但需注意以下矛盾:

- 积极因素:若GLP-1赛道高景气度持续,且公司产能释放(如新车间投产),可能支撑业绩增长;

- 风险点:财务造假暴露内控缺陷,可能导致客户信任危机(如药企可能重新评估供应商资质),削弱其在产业链中的议价能力。

结论

:业务层面的长期潜力依赖GLP-1赛道的持续性及公司自身竞争力,但当前缺乏具体数据支撑,需谨慎验证。

六、风险与机会总结

| 维度 | 主要风险 | 潜在机会 |

|---|---|---|

| 事件影响 | 财务造假引发的诉讼风险、监管持续关注、市场信任崩塌 | 处罚落地后,若整改有效(如完善内控、澄清历史数据),可能迎来估值修复 |

| 财务健康 | 经营现金流持续为负,盈利质量存疑 | 营收与净利润持续增长(需验证真实性),资产负债率下降优化财务结构 |

| 业务竞争力 | 缺乏GLP-1领域技术/市场份额数据,客户信任危机可能影响订单 | GLP-1赛道高景气度、新车间投产或推动业绩增长 |

| 市场情绪 | 技术面未企稳,短期抛压仍存 | 低估值提供安全边际(需结合风险定价) |

七、投资启示

ST诺泰的长期价值需基于“风险-收益”的动态平衡评估:

- 短期谨慎:技术面未企稳、造假事件后续风险(诉讼、信任重建)未完全释放,建议观望为主;

- 中期关注:重点跟踪三方面——① 经营现金流能否转正(验证盈利质量);② 客户订单稳定性(验证业务竞争力);③ 监管与诉讼进展(评估风险出清程度);

- 长期决策:若公司能通过整改重建市场信任(如披露经审计的真实历史数据、完善内控),且GLP-1业务竞争力得到验证,则当前低估值可能提供投资机会;否则,需警惕“价值陷阱”(低估值反映不可逆转的基本面恶化)。

最终结论

:ST诺泰长期价值尚未明确,需等待风险充分释放与基本面验证,当前阶段建议保持高度谨慎。

创作声明:本文部分内容由AI辅助生成(AIGC),仅供参考