2025年07月下旬 复星医药流动比率0.97未达标?187亿短期负债风险分析

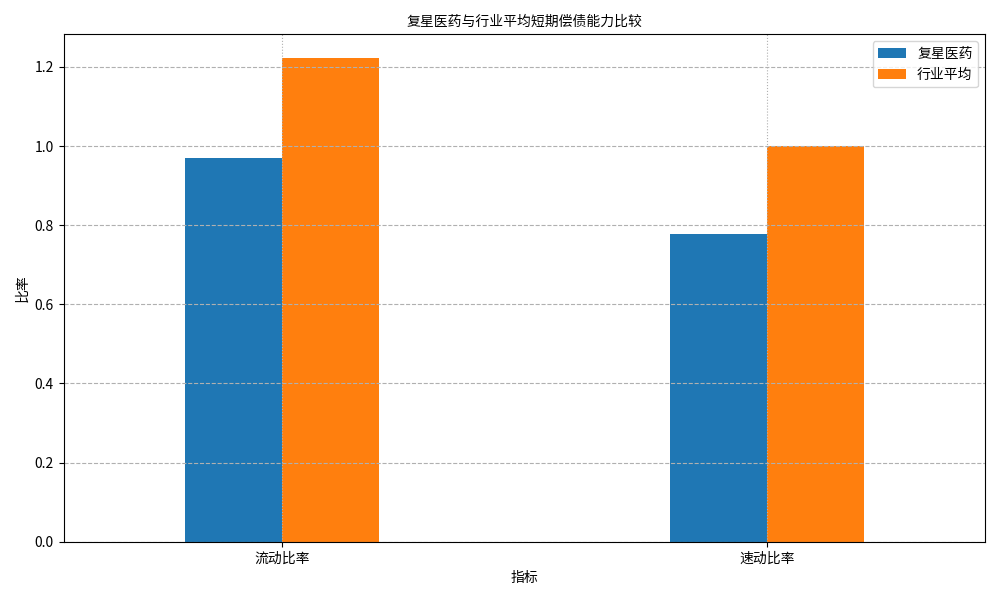

复星医药流动比率0.97低于行业均值1.22,速动比率0.78未达安全标准,结合187亿短期负债分析其偿债能力及现金流压力,揭示化学制药行业流动性风险关键指标。

发布时间:2025年7月28日 分类:金融分析 阅读时间:6 分钟

复星医药短期偿债能力分析报告:流动比率是否达标?

一、核心问题聚焦

用户关注复星医药(600196.SH)短期负债(187亿元)背景下的流动比率是否达标。核心需解决两个问题:

- 复星医药当前流动比率的具体数值是多少?

- 该数值是否符合行业标准或通用财务安全阈值?

二、关键数据与指标计算

基于金灵量化数据库提供的复星医药2025年3月31日最新资产负债表数据,核心财务指标如下:

| 指标 | 数值(单位:亿元) | 说明 |

|---|---|---|

| 流动资产合计 | 344.39 | 包括货币资金、应收账款、存货等 |

| 流动负债合计 | 355.01 | 包括短期借款、应付账款、一年内到期的非流动负债等 |

| 存货 | 68.23 | 需从流动资产中剔除以计算速动比率 |

1. 流动比率计算

流动比率 = 流动资产合计 / 流动负债合计 = 344.39 / 355.01 ≈

0.97

2. 速动比率计算

速动比率 = (流动资产合计 - 存货) / 流动负债合计 = (344.39 - 68.23) / 355.01 ≈

0.78

三、“达标”判断的双重基准

判断流动比率是否“达标”需结合两个基准:

通用财务安全标准

与行业平均水平

。

(一)通用财务安全标准:流动比率理想值为2,速动比率理想值为1

从通用标准看:

- 流动比率0.97 < 2,表明流动资产不足以覆盖流动负债,短期偿债能力存在压力;

- 速动比率0.78 < 1,进一步剔除存货后,变现能力更强的资产(如货币资金、应收账款)仍无法覆盖流动负债,流动性风险更显著。

(二)行业平均水平:化学制药行业流动比率1.22,速动比率1.00

与复星医药所属的化学制药行业(截至2025年3月31日)对比:

- 流动比率(0.97)低于行业平均(1.22)约20%;

- 速动比率(0.78)低于行业平均(1.00)约22%。

结论:复星医药流动比率与速动比率均未达到通用安全标准,且显著低于行业平均水平,短期偿债能力“未达标”。

四、数据背后的深层原因与风险分析

结合搜索分析师提供的市场观点与公司动态,可进一步解释流动比率偏低的驱动因素及潜在风险:

(一)负债结构变化:短期负债占比攀升

2024年复星医药短期借款增至187.11亿元(同比增加39.83亿元),占带息负债比例从52.2%提升至64.7%;长期借款则减少33.01亿元。这一结构变化导致流动负债规模扩大(2024年流动负债同比增长10.95%),直接推高了流动负债合计(355.01亿元),进而拉低流动比率。

(二)现金流压力:资金缺口扩大

2024年复星医药经营活动现金流虽同比增长31.13%(44.77亿元),但投资活动净流出36.13亿元,筹资活动净流出10.03亿元,整体现金流净流出1.11亿元;2025年一季度资金缺口进一步扩大至23.42亿元(需2.28个分析期的盈利填补)。现金流紧张可能限制其短期债务偿付能力。

(三)资产处置与融资能力的对冲作用

值得注意的是,公司通过出售非核心资产(如2024年出售和睦家医院6.6%股权回笼30亿元)、维持银行授信额度及多元化融资渠道,部分缓解了流动性压力。2025年一季度短期借款已下降8.37亿元(至178.74亿元),经营活动现金流同比增长15.08%(10.56亿元),显示其主动优化负债结构的努力。

五、结论与投资启示

核心结论:

复星医药当前流动比率(0.97)和速动比率(0.78)均未达到通用财务安全标准(流动比率>2、速动比率>1),且显著低于化学制药行业平均水平(流动比率1.22、速动比率1.00),短期偿债能力“未达标”,存在一定流动性风险。

投资启示:

- 风险提示:需密切关注其短期债务到期情况(如2025年剩余短期借款178.74亿元)、经营活动现金流的持续性(2025年一季度仅10.56亿元)及资产处置进展(2025年计划剥离非核心业务)。若现金流改善不及预期或资产处置受阻,流动性压力可能加剧。

- 积极信号:公司资产负债率(48.43%)稳中有降,经营活动现金流持续增长(2024年同比+31.13%,2025年一季度同比+15.08%),且拥有多元化融资渠道,短期债务违约风险可控。

总结:

复星医药短期偿债能力弱于行业平均水平,但通过主动负债结构优化和资产处置,流动性风险处于可控范围内,需动态跟踪其现金流与债务到期匹配情况。

创作声明:本文部分内容由AI辅助生成(AIGC),仅供参考