2025年07月下旬 国恩股份资产负债率攀升原因及投资风险分析

深度分析国恩股份(002768.SZ)资产负债率从2018年42.09%升至2024年61.68%的原因,包括规模扩张、并购重组及产能扩建等战略驱动因素,并评估其财务风险与投资价值。

发布时间:2025年7月29日 分类:金融分析 阅读时间:7 分钟

国恩股份(002768.SZ)资产负债率攀升原因深度分析报告

一、资产负债率攀升的核心事实:规模扩张下的杠杆提升

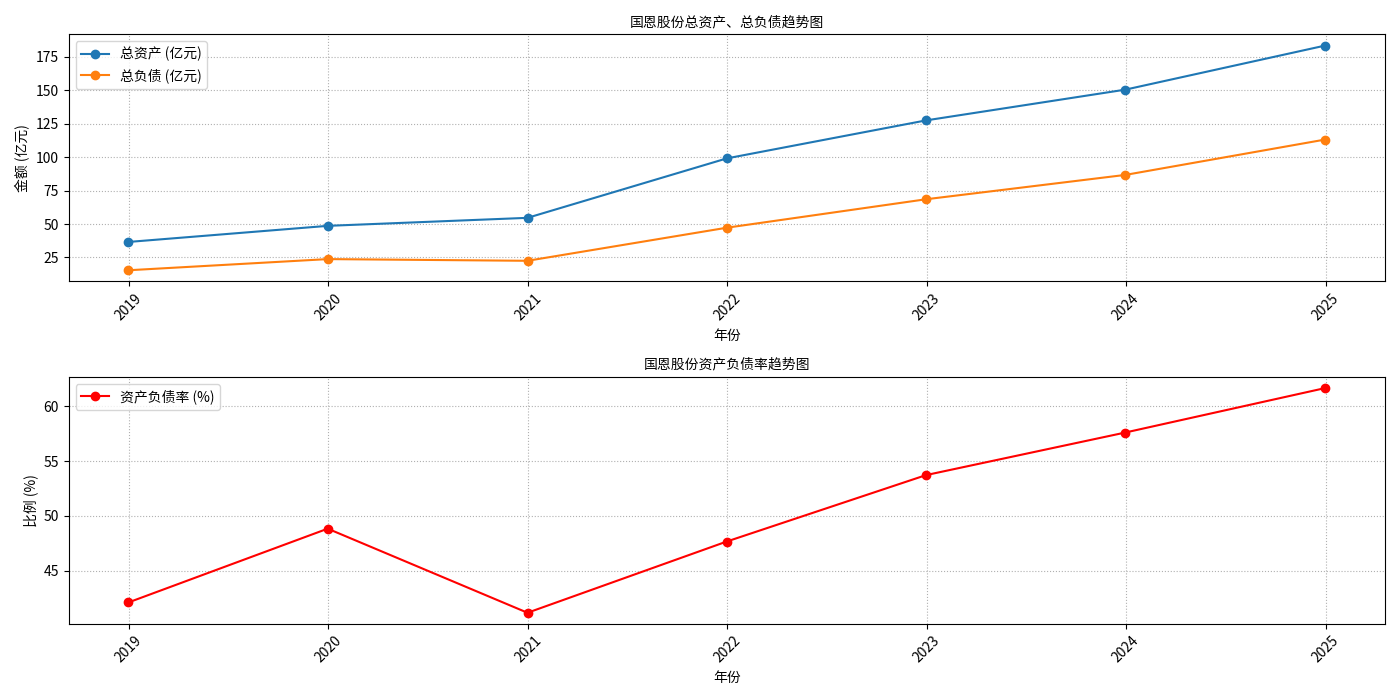

国恩股份资产负债率自2018年以来呈现持续攀升趋势,从2018年的42.09%升至2024年的61.68%(见图1)。同期,公司总资产从36.57亿元增长至183.51亿元(CAGR约30%),总负债从15.39亿元增长至113.19亿元(CAGR约38%)。负债增速显著快于资产增速(负债CAGR较资产高8个百分点),是资产负债率攀升的直接数学原因。

二、负债端拆解:经营性负债与长期融资双轮驱动

总负债的快速增长由

应付票据及应付账款

和长期借款

两大科目主导(见表1),二者合计占2024年总负债的52%(43.32+25.65=68.97亿元,总负债113.19亿元)。

| 科目 | 2018年 (亿元) | 2024年 (亿元) | 6年复合增速 | 核心驱动逻辑 |

|---|---|---|---|---|

| 应付票据及应付账款 | 7.97 | 43.32 | 34% | 业务规模扩张带动采购量增加,对供应商占款能力增强(占用供应商资金支持运营)。 |

| 长期借款 | NaN | 25.65 | - | 2020年起通过长期债务融资支持重大投资(如产能扩张、并购等)。 |

| 短期借款 | 5.95 | 15.94 | 18% | 补充日常营运资金需求。 |

关键结论:

应付票据及应付账款的增长反映了公司在供应链中的议价能力和业务扩张的“经营性杠杆”;长期借款的激增则体现了公司通过外部融资主动加“财务杠杆”以支持长期战略。

三、资产端拆解:负债资金的主要投向——产能扩张与业务备货

新增负债主要转化为

固定资产、在建工程及存货

(见表2),三者合计占2024年总资产的50%(34.28+21.82+33.78=89.88亿元,总资产183.51亿元)。

| 科目 | 2018年 (亿元) | 2024年 (亿元) | 6年复合增速 | 核心驱动逻辑 |

|---|---|---|---|---|

| 固定资产 | 7.19 | 34.28 | 30% | 新建厂房、设备等长期资产投入(对应长期借款的资金用途)。 |

| 在建工程 | 1.33 | 21.82 | - | 2024年大幅增长(较2023年增172%),反映公司正推进大规模在建项目(如产能扩建)。 |

| 存货 | 8.93 | 33.78 | 24% | 业务规模扩张带动生产备货增加(对应应付账款和短期借款的资金用途)。 |

关键结论:

负债资金主要用于“重资产投入”(固定资产+在建工程)和“业务扩张备货”(存货),体现了公司通过资本开支和产能扩张驱动增长的战略方向。

四、经营活动与重大事件:并购与扩张战略推升杠杆

结合公开信息,国恩股份资产负债率攀升的深层动因与

并购重组及产能扩张战略

密切相关:

-

重大并购行为:2022-2023年,公司通过全资子公司参与中信国安化工等十一家公司的合并重整,签署投资意向书。此类并购需大规模资金支持,直接推升了长期借款等有息负债规模(2024年长期借款达25.65亿元,较2020年增长755%)。

-

重资产运营模式:公司近年处于快速扩张期,固定资产和在建工程的持续投入(2024年合计56.1亿元,占总资产30.6%)依赖外部融资。截至2024年末,有息借款规模已达58.44亿元(短期借款15.94亿+长期借款25.65亿+其他有息负债),较2015年(无银行借款)显著增加。

-

短期偿债压力显现:2024年末公司现金及现金等价物余额无法覆盖短期借款(15.94亿元),且借款利息占当期归母净利润的21%,利息支出对利润的侵蚀进一步加剧了财务压力。

五、结论与投资启示

国恩股份资产负债率的攀升是其

扩张期主动加杠杆

的结果,核心驱动因素包括:

- 经营性杠杆提升(应付账款增长反映业务扩张);

- 财务杠杆主动增加(长期借款支撑并购与产能扩张);

- 重资产投入需求(固定资产+在建工程占用大量资金)。

投资启示:

- 积极信号:资产负债率攀升与公司产能扩张、并购整合的战略方向一致,若新增投资(如在建工程)能转化为未来收入和利润的增长(需关注项目投产进度及回报率),则杠杆提升具有合理性。

- 风险提示:需警惕两点:①短期偿债压力(现金无法覆盖短期借款);②利息支出对利润的侵蚀(2024年利息占净利润21%)。若未来市场需求不及预期或融资成本上升,高杠杆可能加剧财务风险。

综上,国恩股份资产负债率的攀升是扩张期的阶段性特征,其可持续性取决于投资项目的回报能力及现金流管理效率。

创作声明:本文部分内容由AI辅助生成(AIGC),仅供参考