大连圣亚海洋公园客流分析:2025年下滑趋势与复苏前景

报告分析大连圣亚海洋公园(600593.SH)客流变化,2025年上半年客流下滑,疫情后复苏强劲但短期承压。探讨驱动因素、市场竞争及投资启示,提供数据支持与风险提示。

发布时间:2025年7月31日 分类:金融分析 阅读时间:6 分钟

大连圣亚海洋公园客流情况分析报告

一、公司核心业务与客流关联性

大连圣亚(600593.SH)是一家以旅游景点运营为主的上市公司,核心业务为“景区综合经营收入”和“旅游服务业”,其中海洋公园业务是其核心收入来源(2024年年报显示,景区综合经营收入占比达80.8%)。由于景区收入与客流量高度相关(收入=客流量×人均消费),因此分析其客流情况需结合直接的客流数据与间接的营收变化趋势综合判断。

二、近期客流直接信息:2025年上半年呈现下滑

根据2025年半年度业绩预告,大连圣亚景区客流在2025年1-6月出现下降,但公告未披露具体客流量数据,也未单独说明节假日期间的客流表现。结合行业背景,2024年公司总营业收入增长主要得益于景区客流增长及人均消费提升,但2025年上半年客流同比下滑,反映其经营恢复态势出现阶段性压力。

三、历史客流恢复趋势:疫情后显著回暖,2025年Q1现拐点

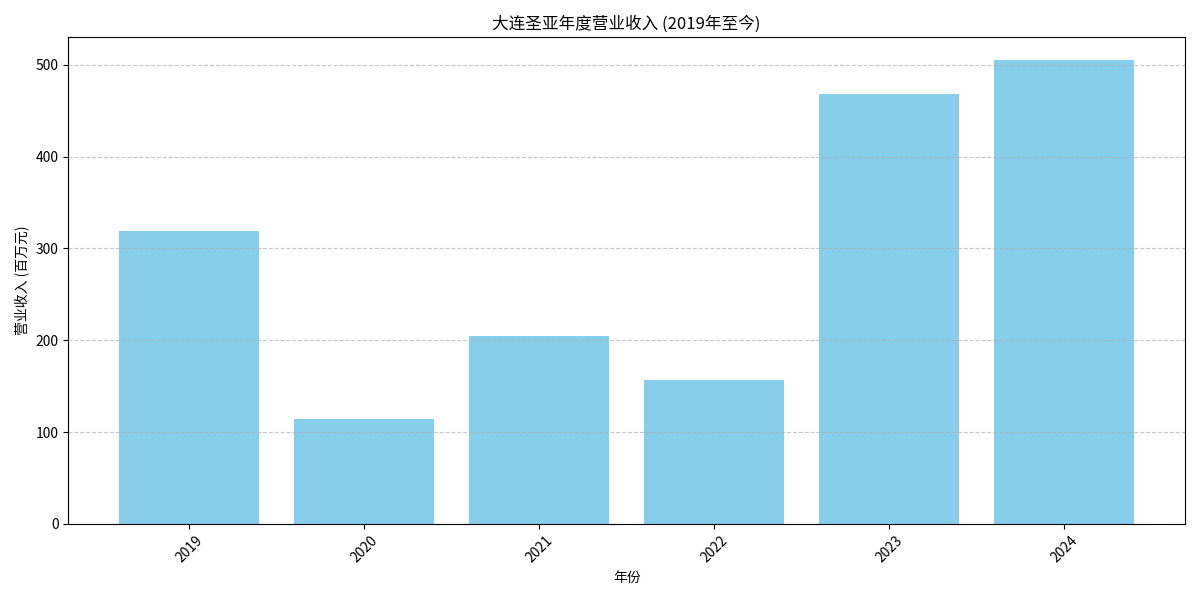

通过分析2019年至今的营业收入数据(直接反映景区经营状况),可间接推断客流的历史变化趋势(详见图1):

1. 疫情冲击期(2020-2022年):客流大幅萎缩

2020年、2022年受疫情封控影响,公司年度营业收入分别降至1.14亿元、1.57亿元(2019年为3.19亿元),同比降幅超50%;季度数据显示,2020年Q1营收仅1320万元(同比-70.2%),2022年Q2营收4773万元(同比-57.0%),均反映疫情对客流的直接冲击。

2. 疫情后恢复期(2023-2024年):客流强劲反弹

随着旅游限制解除,2023年公司营业收入跃升至4.68亿元(同比+197.8%),2024年进一步增长至5.05亿元(同比+7.9%),超过2019年水平(3.19亿元)。季度数据中,2023年Q2、Q3营收分别为1.82亿元、3.97亿元(同比+281.6%、+179.1%),2024年Q2、Q3营收2.01亿元、4.27亿元(同比+10.3%、+7.7%),表明疫情后客流持续恢复,且2024年已进入稳定增长阶段。

3. 2025年Q1:营收下滑预示客流增长承压

2025年Q1营业收入为8432万元,同比-7.9%、环比-80.3%(环比大幅下滑主要因Q1为旅游淡季)。结合2025年上半年业绩预告中“客流下降”的表述,推测2025年Q2客流可能延续Q1的疲软态势,需警惕客流恢复的持续性风险。

四、客流变化的驱动因素与潜在风险

- 正向驱动:2023-2024年客流恢复主要受益于国内旅游市场整体复苏、政策支持(如文旅消费补贴)及公司自身运营优化(如人均消费提升)。

- 负面压力:2025年上半年客流下滑的具体原因尚未明确,可能与以下因素相关:

- 市场竞争加剧:大连地区其他文旅项目(如主题乐园、滨海景区)分流客群;

- 季节性波动:Q1为传统旅游淡季,但2025年Q1同比下滑(2024年Q1同比+31.8%),或反映淡季压力超预期;

- 消费意愿变化:宏观经济环境变化可能影响游客出行决策。

五、结论与投资启示

- 近期客流结论:2025年上半年大连圣亚海洋公园客流呈现下滑趋势,与2024年同期相比表现较弱,需关注后续季度数据验证。

- 历史恢复趋势:疫情后(2023-2024年)客流强劲反弹,营收已超疫情前水平,表明公司具备较强的复苏能力。

- 投资启示:

- 短期需警惕客流增长放缓对业绩的影响,重点关注2025年Q3(旅游旺季)的客流及营收表现;

- 长期需观察公司在产品创新(如主题活动、IP开发)、客群拓展(如亲子游、研学游)等方面的能力,以判断客流增长的可持续性;

- 若后续客流恢复不及预期,可能对公司估值形成压制。

(注:本报告数据来源于公司公告、金灵量化数据库及公开信息整理,部分信息因公开披露限制存在局限性。)

创作声明:本文部分内容由AI辅助生成(AIGC),仅供参考