2025年08月上半旬 舍得酒业营收下滑原因及扭转策略分析

分析舍得酒业2024年营收下滑的内外部原因,探讨产品策略、渠道管理及品牌升级等扭转路径,助力企业重回增长轨道。

发布时间:2025年8月1日 分类:金融分析 阅读时间:8 分钟

舍得酒业营收波动分析及扭转路径研究报告

一、营收趋势验证:2024年首次显著下滑,非“连续下滑”

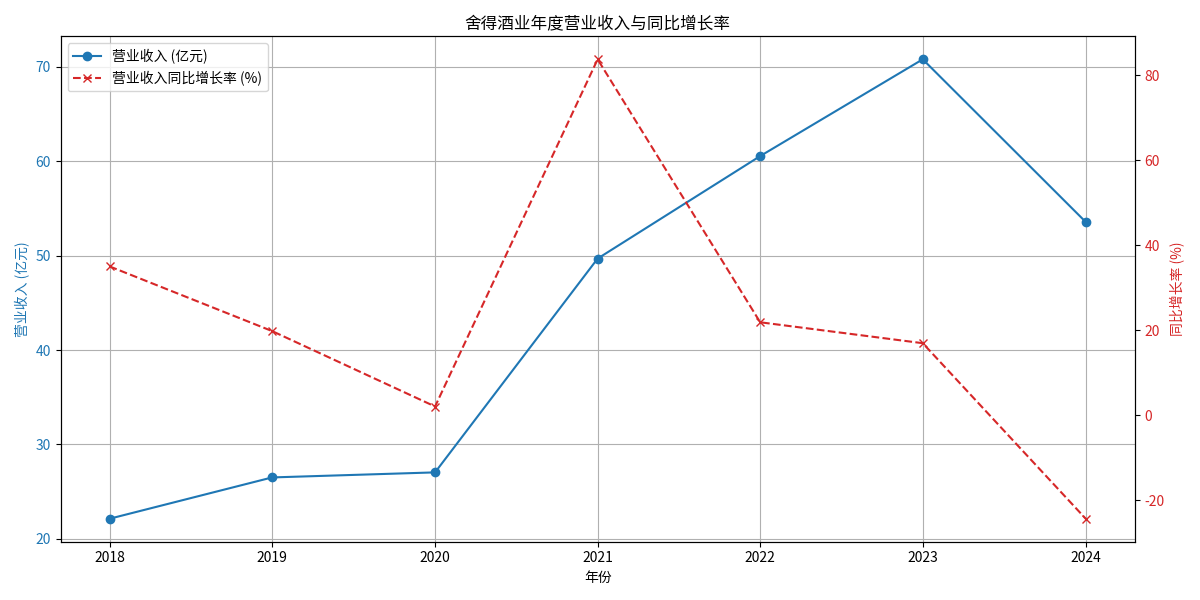

根据金灵量化数据库提供的舍得酒业(600702.SH)2018-2024年年度财务数据(见图1),其营收表现呈现“快速增长后阶段性回调”特征,而非“连续下滑”:

- 2018-2023年:营收从22.12亿元持续增长至70.81亿元,复合年均增长率(CAGR)达26.5%,其中2021年因品牌复苏和市场策略调整,营收同比激增83.8%,为近年峰值。

- 2024年:营收同比大幅下滑24.41%至53.57亿元,为近7年来首次负增长,标志着公司进入阶段性调整期。

二、2024年营收下滑的核心归因

结合财务数据与行业背景,2024年营收下滑是内外部因素共振的结果:

(一)内部经营问题:产品、渠道与管理的三重压力

-

产品策略:老酒战略效果未达预期,结构失衡

舍得近年主推“老酒战略”,但产品矩阵存在“散而弱”问题:核心大单品(如品味舍得、智慧舍得)市场竞争力不足,次高端价格带(300-800元)布局未形成绝对优势;同时,低端产品占比过高,拉低整体毛利率(2024年毛利率降至65.52%,较2022年高点下降12.2个百分点)。 -

渠道管理:库存高企与价格倒挂,传统模式失效

公司长期依赖经销商模式,但2024年行业进入去库存周期,经销商库存积压严重(搜索信息显示“存货和经销商库存高”),叠加前期激进的销售返利政策,导致终端价格倒挂(即实际售价低于出厂价),渠道利润空间压缩,经销商信心受挫,进而影响进货意愿。 -

管理效率:费用失控与战略执行波动

2024年销售费用率从2022年的16.78%大幅反弹至23.82%,反映公司为提振销量加大市场投入,但营收下滑导致费用“被动抬升”;此外,高管频繁变动(搜索信息提及“高管变动影响战略执行”),导致市场策略连贯性不足。

(二)外部环境冲击:行业竞争加剧与消费需求疲软

-

宏观消费环境:经济下行压制次高端需求

2024年宏观经济增速放缓,商务宴请、礼品消费等次高端白酒核心场景需求收缩,舍得作为次高端酒企(收入占比超70%),受冲击尤为显著。 -

行业竞争格局:头部酒企挤压,渠道去库存周期共振

同期贵州茅台、五粮液等头部酒企凭借强品牌力和渠道掌控力,仍保持7%-15%的营收正增长(见表1),而舍得因品牌势能弱于头部,在行业挤压式增长中处于劣势;叠加全行业渠道去库存(2024年白酒行业整体库存周转天数同比增加20%),进一步放大了舍得的渠道压力。

表1:2024年白酒头部企业营收增速对比(单位:%)

| 公司 | 贵州茅台 | 五粮液 | 山西汾酒 | 舍得酒业 |

|---|---|---|---|---|

| 营收同比增速 | 15.71 | 7.09 | 12.79 | -24.41 |

三、公司现有应对策略评估

针对上述问题,舍得已采取多项措施,但效果待观察:

1. 渠道改革:优化经销商网络,拓展线上渠道

公司提出“聚焦基地市场+扶持优质经销商”策略,同时发力电商(搜索信息显示“电商销售额增长”),试图缓解传统渠道压力。但库存高企与价格倒挂问题尚未根本解决,经销商信心恢复需时间验证。

2. 产品创新:聚焦大单品,强化价格带布局

通过“多轨并行”策略(如推出场景化新品),重点补强次高端核心价格带(500-800元)。若能成功打造1-2款年销10亿元以上的大单品,有望改善产品结构,提升毛利率。

3. 管理优化:成本管控与激励机制

2024年营业成本和管理费用同比下降,显示精细化管理初见成效;新一期股票激励计划(设定营收/净利增长目标)有助于绑定核心团队,提升战略执行效率。

4. 品牌聚焦:稳价格+科研投入

通过管控核心产品价格稳住品牌调性(避免进一步价格倒挂),并加大科研投入(如老酒储存技术)支撑“老酒战略”长期价值。

四、扭转营收下滑的关键路径

结合行业趋势与公司现状,舍得需在以下方向重点突破:

1.

强化产品力:以大单品为核心重构产品矩阵

- 收缩SKU(减少非核心产品),集中资源打造“品味舍得”“智慧舍得”等大单品,通过品质升级(如提升基酒储存年限)和场景营销(如商务宴请定制)强化次高端价格带竞争力。

- 针对大众消费场景(200-300元)推出高性价比产品,填补低端市场空白,避免过度依赖次高端单一价格带。

2.

深化渠道改革:从“压货”转向“动销”

- 建立“厂商-经销商-终端”一体化库存监控系统,动态调整发货节奏,确保渠道库存维持在1-2个月合理水平(当前行业平均为2-3个月)。

- 加大终端动销支持(如消费者扫码返利、宴席推广),提升终端流速,缓解经销商资金压力,恢复渠道利润空间。

3.

提升品牌势能:强化“老酒”差异化定位

- 围绕“老酒”标签开展品牌营销(如举办老酒品鉴会、联合文化IP),传递“真年份、高品质”的核心价值,与茅台(稀缺性)、汾酒(清香鼻祖)形成差异化竞争。

- 通过高端论坛、行业认证(如“中国老酒标准制定者”)提升品牌专业度,吸引商务和礼品消费群体。

4.

管控费用效率:平衡投入与产出

- 优化销售费用结构,减少低效促销(如渠道返利),增加品牌建设(如央视广告、KOL种草)和消费者培育(如会员体系)的投入占比,提升费用转化效率。

五、风险提示

- 库存去化不及预期:若行业去库存周期延长,经销商资金链压力可能加剧,导致渠道信心进一步下滑。

- 品牌竞争加剧:头部酒企(如汾酒)加速次高端市场布局,可能挤压舍得的市场份额。

- 成本上涨压力:2024年酒类业务成本同比上升(搜索信息提及),若粮食、包装材料价格持续上涨,毛利率修复难度加大。

结论

:舍得酒业2024年营收下滑是内外部因素共振的结果,核心矛盾在于产品力不足、渠道库存高企和品牌势能较弱。公司已采取的渠道改革、产品创新等策略方向正确,但需加速落地执行。若能在大单品打造、渠道动销和品牌升级上取得突破,有望在2025年逐步扭转营收下滑趋势,重回增长轨道。

创作声明:本文部分内容由AI辅助生成(AIGC),仅供参考