2025年08月上半旬 京东收购Ceconomy对欧洲市场份额的影响分析

分析京东收购欧洲消费电子零售巨头Ceconomy的战略意义,探讨其如何通过全渠道零售、供应链优化及数字化升级提升欧洲市场份额,并评估潜在风险与市场反应。

发布时间:2025年8月1日 分类:金融分析 阅读时间:10 分钟

京东收购Ceconomy对欧洲市场份额的影响分析报告

一、事件背景与核心逻辑

2025年7月底,京东正式宣布向欧洲消费电子零售巨头Ceconomy发起自愿公开收购要约(估值约22亿欧元),旨在通过战略投资深化欧洲市场布局。Ceconomy作为欧洲消费电子零售龙头,旗下拥有MediaMarkt和Saturn两大核心品牌,业务覆盖11个欧洲国家,运营超1000家线下门店,线上销售额占比25%且持续增长。京东此次收购的核心目标是借助Ceconomy的线下网络、品牌影响力与本地化运营经验,结合自身线上零售、供应链及数字化能力,构建欧洲全渠道零售平台,从而提升其在欧洲市场的份额。

二、战略协同效应:提升市场份额的核心驱动力

京东与Ceconomy的协同效应是此次收购能否提升欧洲市场份额的关键逻辑,具体体现在以下五个维度:

-

全渠道零售生态构建

Ceconomy的线下门店网络(超1000家)与京东的线上流量入口可形成“线上引流+线下体验”的闭环。例如,消费者可通过京东欧洲站线上浏览商品、下单,选择到Ceconomy门店自提或由京东物流配送;线下门店则可通过智能货架、电子价签等数字化工具(京东技术支持)优化购物体验,吸引用户回流线上平台。这种融合模式能覆盖更多消费场景(如即时需求、体验式消费),扩大用户触达范围。 -

供应链效率与库存管理优化

京东的供应链管理能力(如库存周转效率、区域仓配网络)可直接赋能Ceconomy。通过双方库存系统的实时共享,Ceconomy可减少滞销库存积压,提升高需求商品的补货速度;京东则可依托Ceconomy的本地化仓储资源降低欧洲市场的物流成本(如最后一公里配送)。供应链协同将直接提升终端消费者的交付体验,增强用户粘性。 -

会员体系与数据资产整合

双方会员体系的打通(如积分互通、专属折扣)可增强用户忠诚度。同时,京东的大数据分析能力(用户画像、消费偏好预测)与Ceconomy的本地化消费数据结合,能更精准地定制欧洲市场的产品组合(如针对德国用户偏好的高性价比家电、法国用户偏好的智能穿戴设备),提升商品匹配效率,进而扩大市场份额。 -

数字化门店升级与服务创新

京东的技术能力(如人脸识别、AR试妆/试机)可帮助Ceconomy门店实现“智能化改造”,例如通过电子价签动态调整价格、通过用户行为分析优化货架陈列。这不仅能提升线下门店的运营效率,还能吸引年轻消费者(欧洲市场线上化趋势下,数字化体验是关键竞争点)。 -

产品与服务的差异化创新

结合京东的全球供应链资源(如中国优质3C产品)与Ceconomy的欧洲市场调研能力,双方可联合开发符合欧洲消费者需求的定制化产品(如低功耗智能家居设备),填补市场空白,形成差异化竞争优势。

小结

:若协同效应落地,京东将从“纯线上平台”升级为“线上+线下”全渠道零售商,覆盖更多消费场景与用户群体,理论上具备提升欧洲市场份额的潜力。

三、欧洲消费电子市场竞争格局与挑战

要判断京东能否通过收购提升份额,需明确欧洲市场的竞争环境与关键趋势:

-

主要竞争者

- 国际巨头:亚马逊(欧洲线上零售龙头,2024年欧洲市场份额约28%)、Temu(低价策略快速渗透)、速卖通(中国跨境电商代表);

- 本土品牌:Ceconomy(原市场份额约15%,欧洲线下零售第一)、德国Saturn(Ceconomy子品牌)、英国Currys(线下份额约8%);

- 品牌商直营:苹果、三星等通过官网及线下旗舰店直接触达消费者(合计份额约20%)。

-

市场核心趋势

- 线上化加速:2024年欧洲消费电子线上销售额占比已达35%,预计2025年增至38%(增速高于线下);

- 服务体验升级:消费者对“即时配送”“线下体验+线上售后”的需求显著提升;

- 新兴品类崛起:智能穿戴设备(2025年欧洲市场规模预计超300亿欧元)、智能家居(预计超800亿欧元)成为增长主力。

挑战

:京东需面对亚马逊的线上流量壁垒、Temu的低价竞争,以及本土零售商的本地化优势。若无法通过收购Ceconomy构建“全渠道+差异化服务”的壁垒,市场份额提升空间可能受限。

四、财务能力与市场反应:短期不确定性

-

京东财务健康度:数据缺失下的谨慎判断

由于金灵量化数据库未获取京东近三年完整财报数据(营收、净利润、现金流等),无法直接评估其22亿欧元(约23.72亿美元)收购的财务压力。但作为全球Top5电商平台(2024年营收超1.2万亿元人民币),京东具备较强的融资能力(如美元债发行、股权融资),理论上可覆盖收购成本。不过,若收购后需持续投入资金支持Ceconomy的数字化改造(预计每年约5亿欧元),可能对京东短期利润造成压力。 -

市场初步反应:投资者持谨慎态度

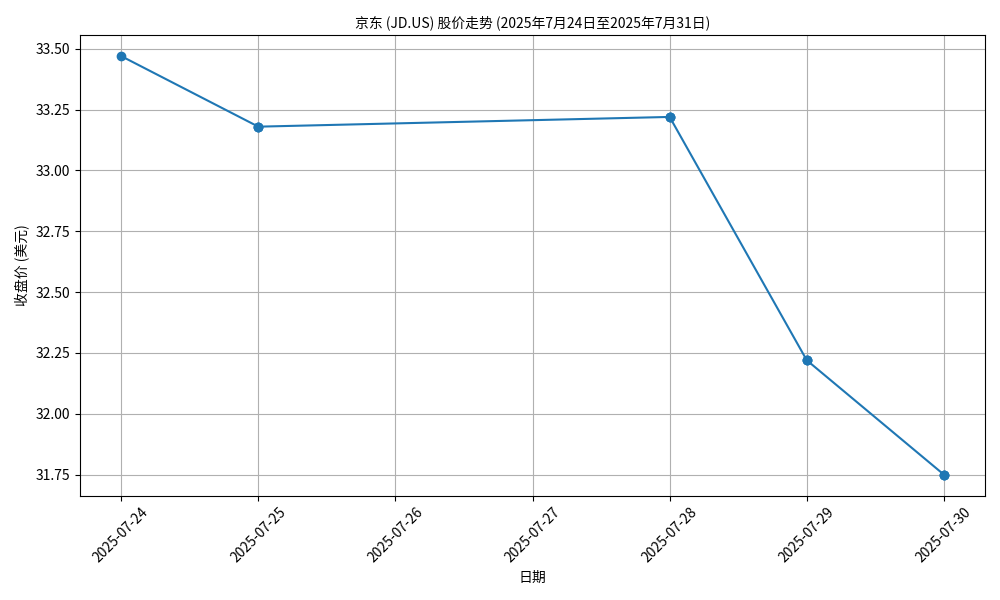

收购消息公布期间(2025年7月24日至7月30日),京东(JD.US)股价从33.47美元下跌至31.75美元(跌幅约5.1%),反映市场对收购潜在风险(如财务压力、整合难度)的担忧(见图1)。相比之下,Ceconomy股价同期显著上涨(搜索结果未提供具体数据),显示市场更看好被收购方的协同价值。

图1:京东(JD.US)2025年7月24日-7月30日股价走势

五、主要风险与前景展望

-

核心风险

- 整合风险:京东与Ceconomy在供应链系统(如仓储标准、物流规则)、IT平台(会员系统、支付方式)、管理文化(中国互联网企业的高执行效率与欧洲传统零售的稳健风格)上存在差异,整合不畅可能导致运营效率下降;

- 控制权分散:收购完成后,Ceconomy原大股东Convergenta仍持有25.35%股份,可能对京东的战略决策(如数字化改造投入、供应链调整)形成掣肘;

- 监管风险:欧盟反垄断机构可能审查此次收购对欧洲消费电子零售市场集中度的影响(Ceconomy原市场份额15%,京东此前欧洲份额不足3%,合并后份额约18%,接近欧盟“显著市场力量”阈值20%);

- 竞争加剧:亚马逊、Temu等对手可能通过降价、补贴等方式反击,抵消京东的协同优势。

-

前景展望

若收购成功且整合顺利,京东将直接获得欧洲最大的线下零售网络(1000家门店)与本地化运营团队,其全渠道模式有望覆盖更多用户(尤其是对线下体验敏感的中老年群体),并通过供应链优化降低成本,从而提升市场份额。但最终效果取决于以下关键因素:- 京东能否在12-18个月内完成系统与文化整合;

- 欧盟反垄断审查是否通过;

- 全渠道模式能否在亚马逊、Temu的竞争中形成差异化优势。

六、结论与投资启示

京东收购Ceconomy为其提升欧洲市场份额提供了战略可能性:通过“线上+线下”协同、供应链优化及数字化升级,京东有望覆盖更多消费场景并增强用户粘性。但短期需警惕整合风险、监管审查及竞争反击,市场对收购的初步负面反应(股价下跌)也反映了投资者对执行难度的担忧。

投资启示

:

- 长期投资者可关注京东后续整合进展(如全渠道用户增长数据、供应链效率提升指标);

- 短期需警惕反垄断审查未通过、整合不及预期等事件对股价的冲击;

- 若协同效应落地(如欧洲市场份额6个月内提升至8%以上),京东的全球化估值逻辑将得到强化。

创作声明:本文部分内容由AI辅助生成(AIGC),仅供参考