算力产业链上涨对AI服务器厂商业绩的影响分析

分析算力产业链上涨对AI服务器厂商业绩的拉动效应,探讨收入增长与成本压力的博弈,揭示上游核心环节的投资价值与中游厂商的分化格局。

发布时间:2025年8月1日 分类:金融分析 阅读时间:9 分钟

算力产业链上涨对AI服务器厂商的业绩拉动分析报告

一、核心结论

算力产业链上涨(即算力需求爆发驱动的产业链景气度提升)对AI服务器厂商的业绩影响呈现“收入增长显著,但利润受成本挤压”的分化特征。具体表现为:

AI服务器厂商因下游订单爆发实现营收高速增长,但上游核心零部件(如GPU、光模块)涨价和供应紧张导致毛利率承压;不同厂商因商业模式(品牌vs白牌)、议价能力及成本控制策略差异,业绩表现分化

。市场对产业链的定价逻辑显示,上游核心环节(如光模块)因技术壁垒高、稀缺性强更受青睐,而中游服务器厂商的估值弹性受限于竞争格局和成本压力。

二、算力需求的核心驱动力与产业链传导路径

2.1 算力需求的根本驱动力

当前AI算力需求的爆发由多重因素共同驱动:

- 技术迭代:大语言模型(如GPT-4、国内大模型)训练与推理所需的计算量呈指数级增长,单轮大模型训练需数万块GPU协同运算;

- 应用落地:AI在自动驾驶、智能医疗、工业质检等场景的规模化应用,推动企业对算力的常态化采购;

- 数据爆炸:物联网设备、短视频等产生的非结构化数据量年增速超40%,需通过AI服务器实时处理分析;

- 政策与资本:各国“AI新基建”政策(如中国“东数西算”)及资本对AI赛道的持续投入(2025年全球AI领域融资超2000亿美元),加速算力基础设施建设。

2.2 产业链传导路径:从终端需求到上游零部件

算力需求的传导遵循“终端应用→云服务厂商→AI服务器厂商→上游零部件”的链式逻辑:

- 终端应用产生需求:互联网、金融、医疗等行业的AI应用(如智能客服、风险建模、医学影像分析)需要大量算力支持,企业因自建算力成本高,转向云服务厂商采购算力;

- 云服务厂商承接需求:AWS、阿里云、腾讯云等云厂商为满足终端客户需求,需大规模部署AI服务器(单座超算中心需10万台以上AI服务器);

- AI服务器厂商承接订单:云厂商向AI服务器厂商(如浪潮信息、工业富联)采购定制化服务器(含GPU、光模块等核心组件);

- 上游零部件需求爆发:AI服务器厂商向上游采购GPU(英伟达H100/H800)、光模块(800G/1.6T)、散热设备等,推动上游环节量价齐升。

三、AI服务器厂商的业绩拉动:收入增长与成本压力的博弈

3.1 商业模式与议价能力:决定业绩弹性的关键

AI服务器厂商主要分为两类:

- 品牌厂商(如浪潮信息、新华三):自主设计服务器方案,直接面向云厂商销售,凭借品牌和技术积累具备一定议价能力;

- 白牌厂商(如工业富联):按客户(如云厂商)提供的方案代工生产,依赖规模效应盈利,议价能力相对较弱。

两类厂商的核心差异在于:品牌厂商可通过技术定制化(如优化算力密度)提高产品溢价,而白牌厂商更依赖成本控制(如供应链管理)维持利润。

3.2 收入端:订单爆发驱动营收高速增长

算力需求爆发直接拉动AI服务器厂商的订单量。以2025年一季度数据为例(见下表):

| 公司 | 营收同比增速 | 归母净利润同比增速 |

|---|---|---|

| 浪潮信息 | 166.14% | 50.97% |

| 工业富联 | 35.16% | 24.99% |

- 浪潮信息作为品牌厂商,受益于国内云厂商(如阿里云、百度智能云)的集中采购,营收增速高达166%,显示AI服务器需求的强拉动;

- 工业富联作为白牌代工龙头,凭借与国际云厂商(如微软、Meta)的长期合作,营收增速虽低于浪潮,但仍保持35%的稳健增长。

3.3 成本端:上游涨价挤压毛利率

上游核心零部件(尤其是GPU)的涨价和供应紧张是AI服务器厂商的主要挑战。以浪潮信息为例,其2025年一季度毛利率仅3.45%(较2023年下滑超3个百分点),主要因:

- GPU成本占比高:单台AI服务器中,GPU成本占比超60%(英伟达H800芯片单价约25万元),而GPU供应受限于芯片产能(英伟达2025年H800产能仅满足全球需求的70%);

- 竞争压制定价:AI服务器市场竞争激烈(国内前五大厂商市占率超80%),厂商难以将成本上涨完全传导至下游客户。

相比之下,工业富联凭借全球化供应链管理(如分散采购光模块、散热件)和规模效应(2025年AI服务器出货量超10万台),毛利率维持在6.73%,表现更稳健。

四、市场表现:上游更受青睐,中游估值分化

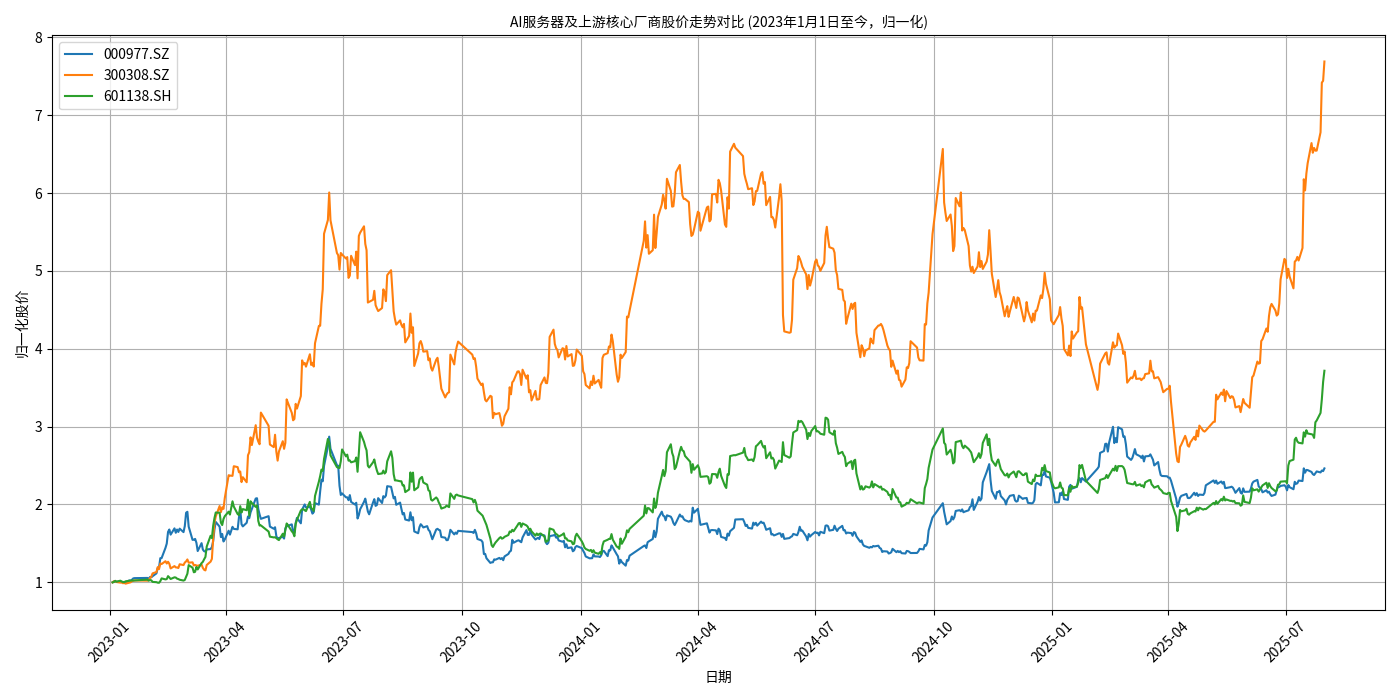

4.1 股价走势对比(2023年1月至今)

从归一化股价走势看:

- 上游光模块龙头中际旭创涨幅显著领先(2023年至今累计涨幅超200%),反映市场对其技术壁垒(800G光模块全球市占率超30%)和稀缺性(1.6T光模块仅少数厂商可量产)的认可;

- 中游AI服务器厂商股价涨幅落后(浪潮信息、工业富联同期涨幅约80%、50%),主因市场担忧其利润受成本挤压,且增长依赖订单规模而非技术溢价。

4.2 市场对产业链投资价值的定价逻辑

市场更看好上游核心环节(如光模块、GPU)的投资价值,核心原因是:

- 技术壁垒高:光模块的高速率(1.6T)、低功耗设计需长期研发积累,GPU芯片制造依赖先进制程(英伟达H100采用4nm工艺),新进入者难以短期突破;

- 议价能力强:上游厂商(如英伟达、中际旭创)在产业链中处于“卖方市场”,可通过提价直接受益于需求爆发;

- 利润弹性大:上游产品毛利率普遍超30%(中际旭创2025年一季度毛利率32.5%),远高于中游服务器厂商(普遍低于10%)。

五、结论与投资启示

5.1 核心结论

算力产业链上涨对AI服务器厂商的业绩拉动呈现“收入高增但利润承压”的特征:

- 利好因素:云厂商和企业客户的AI算力采购需求爆发,驱动AI服务器出货量增长,带动营收高速增长;

- 挑战因素:上游GPU、光模块等核心零部件涨价和供应紧张,挤压毛利率,尤其对议价能力弱的白牌厂商影响更大;

- 分化格局:品牌厂商(如浪潮信息)凭借技术定制化实现更高收入增速,但利润受成本压制;白牌厂商(如工业富联)通过规模效应和成本控制维持更稳健的盈利。

5.2 投资启示

- 关注AI服务器厂商的“量利平衡”:优先选择订单增速快、且具备成本传导能力(如与云厂商签订价格联动协议)或技术溢价(如液冷服务器、算力集群优化)的厂商;

- 重视上游核心环节的长期价值:光模块、GPU等上游技术壁垒高、利润弹性大的环节,在算力需求持续增长的背景下,具备更确定的超额收益;

- 警惕中游竞争加剧风险:若AI服务器市场因新进入者(如ODM厂商转型)导致价格战,可能进一步压缩毛利率,需关注厂商的市场份额和客户粘性。

(注:本报告数据来源于金灵量化数据库及公开信息整理,截至2025年8月1日。)

创作声明:本文部分内容由AI辅助生成(AIGC),仅供参考