爱尔眼科商誉增长对业绩的潜在风险分析

本报告深入分析爱尔眼科商誉规模增长对业绩的潜在风险,包括商誉减值对净利润的冲击、高商誉的驱动因素及投资启示,帮助投资者全面了解风险与机遇。

商誉是企业在并购过程中支付的对价超过被收购资产公允价值的部分,本质上反映了对被收购标的未来盈利能力的预期。其核心风险在于:若被收购资产的实际盈利不及预期,企业需计提商誉减值损失,直接冲减当期净利润,可能导致业绩“暴雷”。对于爱尔眼科这类依赖并购扩张的企业,商誉规模的持续增长需重点关注其减值风险对业绩的潜在冲击。

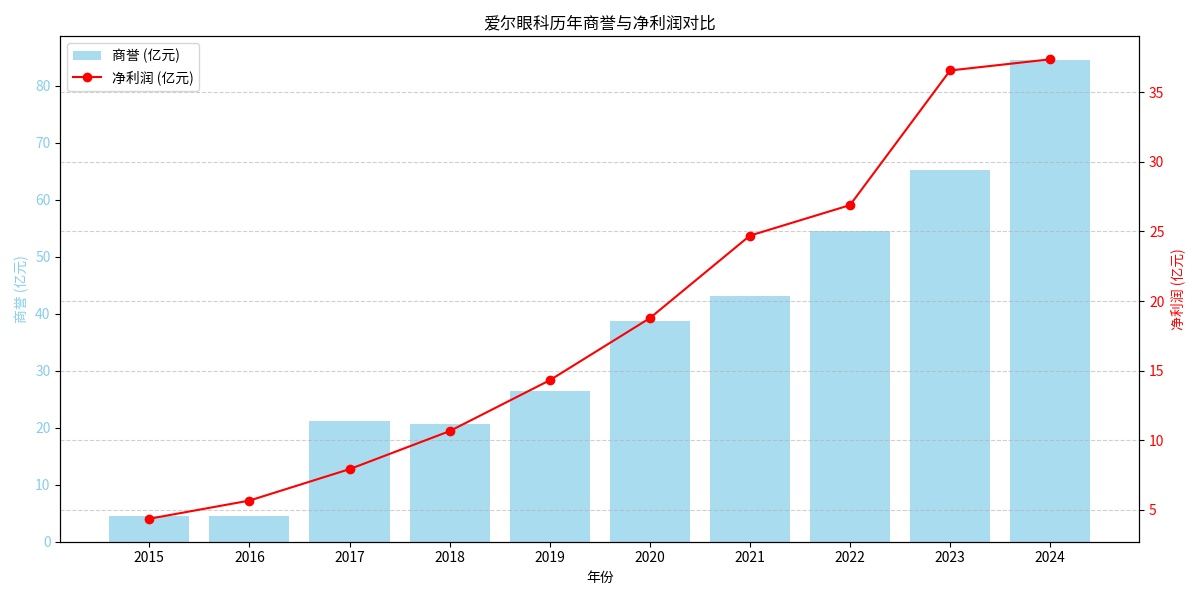

根据金灵量化数据库数据,爱尔眼科(300015.SZ)的商誉规模自2015年以来呈现

- 2015年商誉仅为4.48亿元,2024年末已增至84.48亿元,9年间增长近18倍;

- 2017年商誉同比增速高达373.93%(从4.48亿跃升至21.22亿),主要与当年大规模并购相关;此后增速虽波动,但2020-2024年仍保持年均约20%的增长(见图1)。

商誉占总资产的比例是衡量其风险敞口的关键指标。2024年,爱尔眼科商誉占总资产的比例达25.4%(2015年仅13.75%),表明商誉已成为公司资产的核心组成部分。若发生大额减值,将直接削弱公司资产质量,影响资产负债表的稳健性。

商誉与净利润的倍数关系直接反映减值对盈利的潜在影响。2024年,爱尔眼科商誉为84.48亿元,净利润为37.36亿元,商誉规模是净利润的2.26倍(2015年仅1.03倍)。这意味着,若被收购资产盈利不及预期,商誉减值将对当期利润产生

基于2024年最新数据,假设商誉发生不同比例的减值,对净利润的侵蚀程度如下:

- 5%减值(约4.22亿元):侵蚀11.31%的净利润;

- 10%减值(约8.45亿元):侵蚀22.61%的净利润;

- 20%减值(约16.90亿元):侵蚀45.22%的净利润。

即使是5%的减值,也将导致净利润下滑超10%;若减值比例达到20%,净利润将接近“腰斩”。

爱尔眼科的高商誉与其“分级连锁+产业并购基金”的扩张模式密切相关:

公司构建“三级诊疗”体系:一级医院(中心城市)承担技术与品牌核心职能;二级医院(省会)为主要盈利单元;三级医院(地市)覆盖基层并向上转诊。该模式通过资源分层优化实现快速下沉,但需通过并购填补区域空白,直接推高商誉规模。

公司通过参股产业基金(出资比例通常<20%)孵化新医院,待其稳定盈利后再收购并入上市公司。此模式可避免未盈利医院的亏损影响当期报表,但收购时需支付溢价(覆盖品牌、客户资源等无形价值),直接形成商誉。例如,2024年公司收购87家医疗机构,当年商誉增加19.15亿元,占全年商誉增量的85%以上。

尽管扩张模式具备商业合理性,但其高商誉的潜在风险需从

- 正面观点:部分投资者认为,爱尔眼科的并购溢价合理(如唐山爱尔等案例收购价格未显著偏离市场),且公司处于成长期,若能有效整合收购资产,未来盈利增长可消化商誉。此外,公司2024年末现金等价物约60亿元,短期偿债压力较小,固定资产(如医疗设备)通用性高,残值风险可控。

- 负面观点:市场担忧并购后的整合效果。2024年公司应收账款中两年以上账龄的高风险部分达6亿元(2019年仅0.2亿元),反映回款能力弱化;全年营收仅增长3.02%(从203亿增至209亿),存量老医院营收可能下滑,叠加四季度扣非亏损、各业务毛利下降,或暗示部分收购标的盈利不及预期。

爱尔眼科未公开披露具体收购标的的业绩承诺完成情况,但2024年财报明确提示:“受外部环境影响,消费需求不足,眼科行业增速放缓,公司面临激进扩张后的商誉减值风险”。若被收购医院因行业增速放缓或整合不力导致盈利未达预期,将直接触发商誉减值,进而侵蚀利润。

- 重点关注并购标的盈利质量:需跟踪被收购医院的收入增速、毛利率及现金流情况,若出现持续下滑,可能预示减值风险。

- 警惕行业环境变化:眼科行业若因消费需求疲软或政策调控(如医保控费)导致增速放缓,将加剧被收购资产的盈利压力,推高减值概率。

- 关注公司减值测试披露:定期财报中商誉减值测试的关键假设(如折现率、增长率)若出现下调,可能是减值风险加剧的信号。

综上,爱尔眼科的商誉风险本质是“扩张速度与整合能力”的平衡问题。投资者需在认可其扩张逻辑的同时,对潜在的减值风险保持高度警惕。

创作声明:本文部分内容由AI辅助生成(AIGC),仅供参考