宁德时代(300750.SZ)股价回调抄底时机分析 - 股票投研报告

深度分析宁德时代(300750.SZ)股价回调后的抄底机会,涵盖技术面、估值、财务健康及行业竞争力等多维度研究,提供投资决策参考。

当前市场关注焦点为:宁德时代(300750.SZ)股价持续回调(截至2025年8月1日收盘价164.70元),是否已具备“抄底”价值?本报告基于技术面、估值、财务健康、行业环境及市场观点等多维度分析,综合判断投资机会与风险。

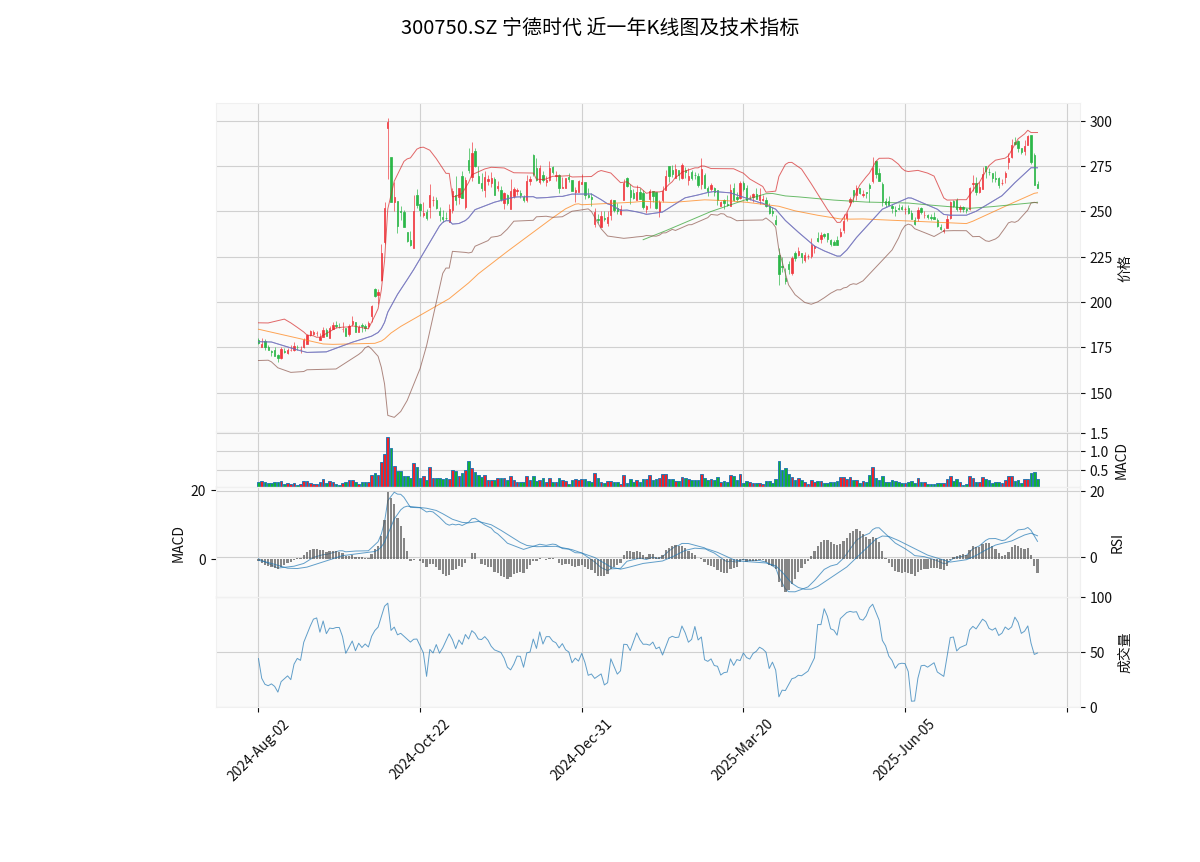

技术面是判断短期股价走势的重要依据。我们通过近一年日K线图(叠加MA均线、布林带、MACD、RSI指标)分析宁德时代的短期交易信号(见图1)。

- 趋势判断:近一年股价呈现震荡下跌趋势,近期跌破MA20、MA60、MA120等长期均线,且短期均线(MA20)位于长期均线下方,形成“空头排列”,表明市场空头力量占优。

- 动量指标:MACD指标中,DIF线与DEA线均在零轴下方运行,且DIF线近期向下穿越DEA线形成“死叉”,反映短期动能偏弱;RSI指标(当前约45)接近超卖区(30以下),显示卖方力量仍强。

- 支撑与压力位:布林带显示,当前股价(164.70元)接近下轨(163.12元),短期或有一定支撑;但上轨压力位为194.22元,若无法突破中轨(178.67元),则下跌趋势难改。

估值水平是判断长期投资价值的核心指标。我们从历史纵向对比与行业横向对比两维度分析宁德时代的估值合理性。

宁德时代过去5年(2020-2024年)的PE-TTM从101.07倍高位回落至2024年的18.25倍,当前PE-TTM为18.78倍(2025年8月1日),已接近历史最低水平;PB从2021年的14.52倍降至当前3.89倍,同样处于历史低位(见表1)。

| 年份 | PE-TTM(倍) | PB(倍) |

|---|---|---|

| 2020 | 101.07 | 10.38 |

| 2021 | 142.17 | 14.52 |

| 2022 | 36.65 | 6.27 |

| 2023 | 24.78 | 4.29 |

| 2024 | 18.25 | 3.78 |

当前A股“电池”板块平均PE-TTM为27.61倍,PB为2.97倍。宁德时代PE-TTM(18.78倍)显著低于行业均值,但PB(3.89倍)略高于行业水平。这一分化可能反映市场对其技术壁垒和品牌溢价的认可,但需关注其资产质量与盈利兑现能力。

财务数据是企业长期价值的核心支撑。我们选取近三年(2022-2024年)核心财务指标,评估其成长性与盈利能力(见表2)。

| 指标 | 2022年 | 2023年 | 2024年 |

|---|---|---|---|

| 营收同比增长率 | 152.07 | 39.08 | 22.01 |

| 净利润同比增长率 | 92.89 | 43.75 | 18.00 |

| 销售毛利率 | 21.05 | 22.79 | 22.50 |

| 资产负债率 | 65.57 | 68.04 | 67.50 |

- 成长性:营收与净利润增速从2022年的高速扩张(152.07%、92.89%)逐步放缓至2024年的22.01%、18.00%,但仍保持正增长,符合行业从“爆发期”向“成熟期”过渡的特征。

- 盈利能力:销售毛利率稳定在22%左右(2024年22.50%),显示成本控制能力与产品溢价能力较强。

- 财务风险:资产负债率维持在67%-68%,虽处于行业较高水平(电池板块平均约60%),但未出现显著恶化,债务风险可控。

全球新能源汽车市场持续高景气,2025年预计销量达1500万辆(同比+30%),中国市场占比超40%(预计销量超600万辆)。政策层面,中国通过购车补贴、免征购置税等措施推动普及,海外市场(如欧美)亦加大扶持力度,行业长期需求确定性强。

上游原材料方面,碳酸锂价格2025年5月后波动加剧(5月底至7月上涨明显),短期可能压缩电池制造商利润,但宁德时代通过技术降本与供应链管理(如低位囤货)可部分对冲成本压力。

- 技术布局:2025年6月宣布2027年实现全固态电池小批量生产(目标能量密度500Wh/kg),并计划2025年建设1000个换电站,技术储备领先行业。

- 产能与合作:通过新建/扩建全球生产基地(欧美布局)提升产能,同时与东风日产、中国石化、蔚来等车企及能源企业合作,深化换电生态与市场份额。

- 竞争格局:虽面临比亚迪(成本优势)、中创新航(技术差异化)等对手挑战,但宁德时代凭借先发优势(全球市占率超30%)、客户粘性(绑定主流车企)及技术壁垒,仍保持龙头地位。

近三个月主流券商对宁德时代评级以“买入”“强烈推荐”为主,平均目标价350.25元(当前股价164.70元,隐含超100%上涨空间),预测2025年净利润均值656.87亿元(同比+29.45%),反映市场对其长期业绩的信心。

- 技术迭代风险:若固态电池等新技术研发不及预期,可能被竞争对手(如比亚迪刀片电池)抢占市场。

- 市场竞争加剧:电池行业产能过剩背景下,价格战可能压缩毛利率。

- 政策与地缘风险:国际贸易摩擦(如欧美对中国电池的关税限制)或影响海外业务扩张。

- 短期(1-3个月):技术面偏空,股价仍处下跌趋势,抄底需等待企稳信号(如MACD金叉、RSI回升至50以上)。

- 中期(6-12个月):估值处于历史低位,财务基本面稳健,行业高景气支撑,具备配置价值。

- 长期(1年以上):技术领先+全球布局+生态合作巩固龙头地位,若新能源汽车需求持续增长,有望实现估值与业绩双升。

- 激进型投资者:可分批建仓(如每下跌5%加仓10%),利用回调降低持仓成本,但需严格设置止损(如跌破布林带下轨163.12元)。

- 稳健型投资者:等待技术面企稳(如股价站稳MA60均线)或行业催化剂(如碳酸锂价格回落、固态电池量产进展超预期)后再介入。

(注:本报告数据来源于金灵量化数据库及公开信息整理,截至2025年8月1日。)

创作声明:本文部分内容由AI辅助生成(AIGC),仅供参考