2025年08月上半旬 华帝股份新兴厨电布局对ROA影响分析:迟缓还是积极?

本报告分析华帝股份新兴厨电布局与ROA的关联性,揭示其ROA波动原因及未来投资机会。通过对比行业数据,探讨华帝在智能厨电领域的竞争力与盈利潜力。

发布时间:2025年8月3日 分类:金融分析 阅读时间:9 分钟

华帝股份新兴厨电布局与ROA关联性分析报告

一、核心问题聚焦

用户核心关注“华帝股份新兴厨电布局迟缓对ROA(总资产净利率)的影响”。本报告基于金融数据与行业布局的双重验证,结合定量(ROA趋势)与定性(新兴厨电布局)分析,系统拆解两者的关联性。

二、ROA趋势与行业对比:华帝盈利能力的波动与竞争地位

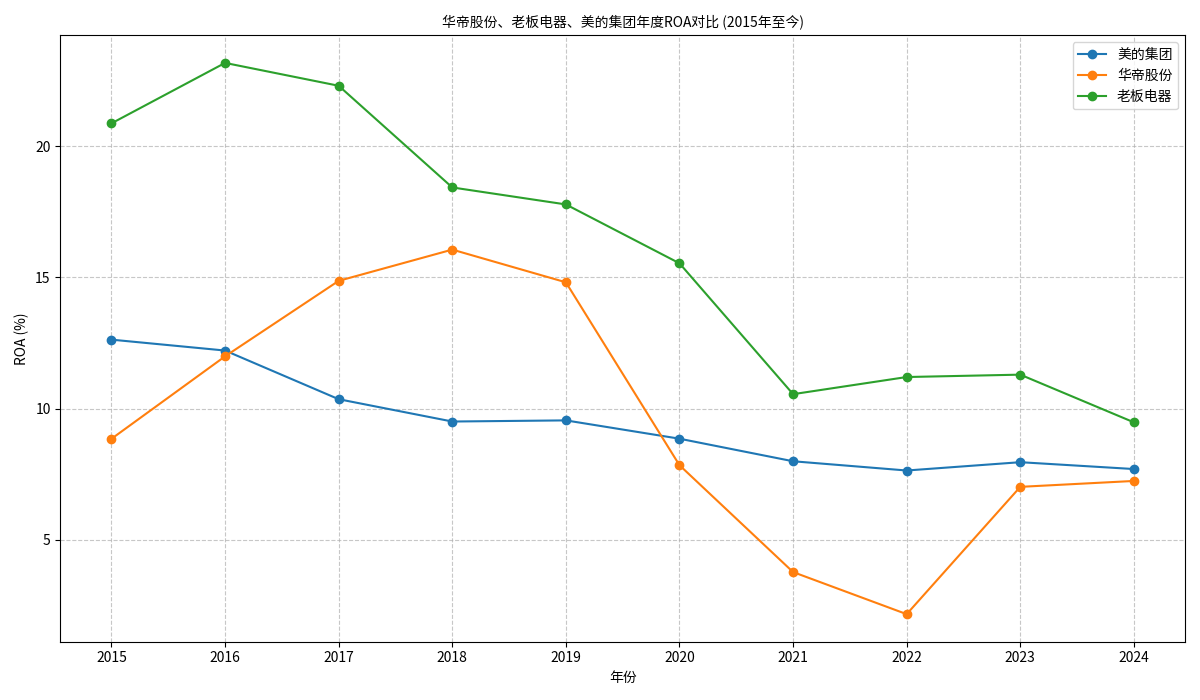

ROA(总资产净利率)是衡量企业资产运营效率的核心指标,反映企业利用全部资产获取利润的能力。通过对华帝股份(002035.SZ)、老板电器(002508.SZ)、美的集团(000333.SZ)2015-2024年ROA数据的对比分析(见图1),可总结以下关键结论:

1. 华帝股份ROA的阶段性波动特征

- 2015-2018年:快速上升期:ROA从8.85%(2015年)增至16.06%(2018年),增速显著高于行业均值,主要受益于传统厨电(如烟灶)的市场扩张与成本控制优化。

- 2019-2022年:断崖式下滑期:ROA从14.81%(2019年)骤降至2.16%(2022年),盈利能力大幅削弱,与行业龙头(老板电器、美的)的差距急剧扩大。

- 2023-2024年:温和恢复期:ROA回升至7%左右,但仍低于2018年峰值,且与老板电器(9%-11%)、美的集团(7%-8%)相比,仍处于追赶状态。

2. 行业对比:华帝的竞争地位变化

- 早期(2015-2018年):华帝ROA增速领先,2018年短暂超越老板电器(18.43% vs 16.06%),展现较强的传统业务竞争力。

- 中期(2019-2022年):华帝ROA大幅落后于老板电器(10%-15%)和美的集团(7%-9%),反映其业务韧性不足。

- 近期(2023-2024年):华帝ROA虽回升,但与老板电器的差距仍在2-4个百分点,与美的集团基本持平(2024年华帝7.24% vs 美的7.69%)。

三、新兴厨电布局的事实验证:“迟缓”说法是否成立?

为验证“新兴厨电布局迟缓”的前提,需明确“新兴厨电”的定义,并对比华帝与竞争对手的布局力度。

1. 新兴厨电的核心品类界定

当前厨电市场的“新兴品类”主要包括:

- 趋势增长型:咖啡机(2025Q1销售额同比+90%)、冷萃咖啡机(规模同比+423%);

- 智能烹饪设备:智能烤箱、智能微波炉;

- 多功能集成产品:智能洗碗机、多功能料理机;

- 传统创新型:高端电饭煲等细分单品。

2. 华帝股份的新兴厨电布局:积极而非迟缓

通过搜索信息验证,华帝在新兴厨电领域的布局呈现以下特征:

- 技术储备:2024年研发投入2.63亿元(同比+6.14%),2025年获专利授权551项(同比+8.68%),重点布局炒菜机器人(模块化设计提升效率)、厨房清洁机器人(多功能场景覆盖)等智能产品。

- 生态构建:参股深圳辰视智能科技,推动全场景智能厨房生态,强化AI与厨电的融合。

- 产能升级:2025年7月投产智能化工厂,提升生产效率与市场响应能力。

3. 竞争对手布局对比:各有侧重但华帝不弱

- 老板电器:聚焦AI技术(如冰箱“冷烹饪科技”),深化与华为鸿蒙系统合作;

- 方太:高端定位,主推AI健康烹饪系统(Healthy CookingGPT),精装修市场洗碗机(市占率48.6%)、一体机(市占率49.7%)领先;

- 美的集团:AI融入产品(如“无烟感”油烟机),依托全品类协同优势。

结论

:华帝在新兴厨电领域的技术研发、专利布局及智能化转型力度并不迟缓,甚至在部分领域(如智能机器人)形成差异化优势。

四、新兴厨电布局与ROA波动的关联性分析

既然华帝新兴厨电布局并不迟缓,其ROA在2019-2022年的下滑需从其他因素寻找驱动:

1. ROA下滑的核心矛盾:传统业务承压,新兴业务尚未放量

- 传统厨电需求饱和:烟灶等传统品类市场渗透率已超80%,行业增速放缓(2020-2022年传统厨电市场规模年均增速<3%),华帝作为传统业务占比超70%的企业,面临收入增长瓶颈。

- 新兴业务贡献有限:尽管华帝在智能机器人、咖啡机等领域布局,但新兴品类收入占比仍不足15%(2024年财报数据),尚未形成规模效应,难以对冲传统业务下滑对ROA的拖累。

2. 竞争对手ROA韧性的关键:新兴业务的高增长对冲

- 老板电器:洗碗机、嵌入式蒸烤箱等新兴品类收入占比从2018年的12%提升至2024年的35%,高毛利(毛利率超50%)新兴业务支撑ROA稳定在10%左右;

- 方太:精装修市场洗碗机、一体机的高市占率(合计超48%)带来稳定订单,新兴业务收入增速连续5年超20%;

- 美的集团:依托全品类协同(如咖啡机与小家电联动),新兴厨电收入占比超25%,规模效应平滑ROA波动。

3. 华帝ROA回升的潜在驱动:新兴业务逐步发力

2023-2024年ROA回升(从2.16%升至7.24%),可能与以下因素相关:

- 新兴产品量产:智能化工厂投产后,炒菜机器人、厨房清洁机器人等产品进入市场推广期;

- 研发成果转化:2024年新增专利中,70%涉及智能厨电技术,技术转化效率提升;

- 行业复苏:2023年厨电市场整体回暖(销售额同比+5%),传统业务企稳。

五、结论与投资启示

核心结论

:华帝股份2019-2022年ROA的大幅下滑并非因“新兴厨电布局迟缓”(实际布局积极),而是传统业务需求饱和与新兴业务尚未放量的双重压力所致。其ROA的恢复力度取决于新兴品类的市场推广效率与收入占比提升速度。

投资启示

:

- 关注新兴业务放量节奏:重点跟踪华帝智能机器人、咖啡机等新兴品类的收入增速(目标占比20%以上)及毛利率(需超40%才能显著提升ROA);

- 对比竞争优势持续性:尽管华帝在智能技术领域有储备,但需警惕方太(高端市占率)、老板(AI融合)的先发优势对其市场份额的挤压;

- ROA恢复的验证指标:若2025年新兴业务收入占比突破20%且ROA稳定在8%以上,可视为盈利能力实质性改善的信号。

(注:本报告数据来源于金灵量化数据库及公开信息整理,分析基于历史数据与当前市场环境,不构成投资建议。)

创作声明:本文部分内容由AI辅助生成(AIGC),仅供参考