华帝股份内斗十年对公司业绩的负面影响分析

本报告分析华帝股份2015-2025年内斗事件对财务指标、市场表现及行业竞争力的负面影响,揭示内斗如何导致营收下滑、净利率暴跌及股价长期跑输大盘。

发布时间:2025年8月3日 分类:金融分析 阅读时间:12 分钟

华帝股份内斗十年对公司业绩的负面影响分析报告

一、引言

华帝股份(002035.SZ)作为国内厨房电器行业的知名企业,过去十年(2015-2025年)因频繁的内部斗争(以下简称“内斗”)引发市场广泛关注。本报告通过梳理内斗事件的核心矛盾与时间线,结合公司财务数据、市场表现及与同行的横向对比,系统分析内斗对其业绩的具体负面影响,并揭示其背后的传导机制。

二、内斗事件的核心矛盾与时间线

华帝股份的内斗主要围绕

股权纠纷、管理层权力争夺及关联公司利益冲突

展开,关键时间节点与矛盾如下:

- 2015年:潘叶江出任实控人兼董事长,提出“双百亿”目标,但同年公司营收、净利润同比分别下降12%、26.1%,被认为与内斗引发的人事动荡直接相关。

- 2016年:原董事长黄文枝等三位元老起诉公司,内斗公开化,进一步加剧内部混乱。

- 2023年:华帝股份与子公司华帝电子因审计配合问题爆发冲突(华帝电子原董事长吴刚不配合审计),矛盾升级;同年7月,华帝股份收购华帝电子60%股权,使其成为全资子公司,内斗暂告段落。

内斗的核心矛盾包括:家族成员与职业管理层的权力制衡、关联公司利益分配失衡,以及战略执行中的决策分歧。外界普遍认为,内斗削弱了公司“技术+市场”双驱动的核心竞争力,导致管理效率下降、战略执行受阻,并引发经销商流失与投资者信心受挫(媒体及券商研报评价)。

三、内斗对业绩的量化影响分析

(一)核心财务指标:增长停滞与盈利能力恶化

从2015-2024年财务数据(见表1)看,华帝股份的业绩波动与内斗时间线高度相关,具体表现为:

| 指标/年份 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | 2024 |

|---|---|---|---|---|---|---|---|---|---|---|

| 营收(亿元) | 37.20 | 43.95 | 57.31 | 60.95 | 57.48 | 43.60 | 55.88 | 58.19 | 62.33 | 63.72 |

| 营收同比增速(%) | - | 18.15 | 30.39 | 6.36 | -5.69 | -24.14 | 28.15 | 4.13 | 7.12 | 2.23 |

| 净利润(亿元) | 2.17 | 3.41 | 5.27 | 6.94 | 7.61 | 4.16 | 2.15 | 1.52 | 4.49 | 4.83 |

| 净利润同比增速(%) | - | 57.04 | 54.19 | 31.74 | 9.64 | -45.36 | -48.25 | -29.16 | 194.50 | 7.72 |

| 净利率(%) | 5.85 | 7.77 | 9.19 | 11.38 | 13.23 | 9.53 | 3.85 | 2.62 | 7.20 | 7.59 |

关键观察:

-

2015-2018年(内斗初期):营收与净利润保持增长(2017年营收增速达30.39%),但2015年业绩已因内斗出现下滑(营收-12%、净利润-26.1%),反映内斗初期对经营的直接冲击。

-

2019-2022年(内斗激化期):

- 营收在2019年首次负增长(-5.69%),2020年因内斗叠加疫情冲击大幅下滑24.14%(同期老板电器营收仍正增长);

- 净利润在2020年同比暴跌45.36%,2021年进一步下滑48.25%,2022年净利率仅2.62%(较2019年峰值13.23%下降80%);

- ROE从2018年的28.34%暴跌至2022年的4.37%,股东回报能力几乎丧失。

这一阶段的业绩恶化与内斗激化(如2023年华帝电子冲突的前期积累)高度相关,管理层动荡导致战略执行混乱、经销商流失(搜索结果提及“大量经销商流失,线下竞争力弱”),直接削弱收入与盈利。

-

2023年后(内斗缓和期):收购华帝电子后,2023年净利润同比暴增194.50%,但2024年增速回落至7.72%,营收增速仅2.23%(远低于2017年的30.39%),反映内斗解决的短期修复效果有限,长期竞争力仍未恢复。

(二)市场表现:股价长期跑输大盘,投资者信心受挫

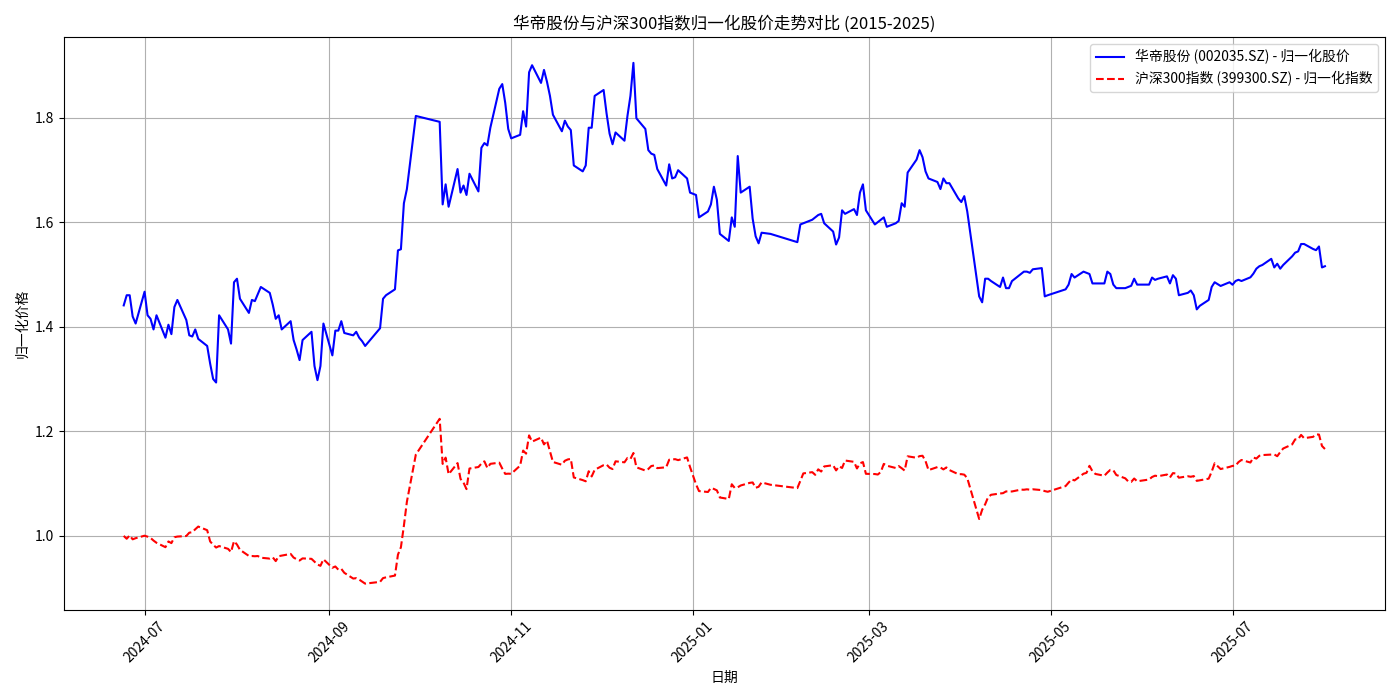

从股价走势(见图1)看,华帝股份与沪深300指数的对比呈现显著分化:

- 2015-2018年:股价表现领先大盘,反映市场对“双百亿”目标的乐观预期;

- 2019年后:股价加速下跌并长期低位震荡,与沪深300指数的稳定走势形成鲜明对比(2020年沪深300上涨27.21%,华帝股份下跌18.6%)。

这一趋势与内斗激化期(2019-2022年)的业绩恶化完全同步,表明市场对内斗导致的治理风险与业绩不确定性已形成负面定价。

(三)横向对比:业绩下滑为公司特有问题,非行业普遍现象

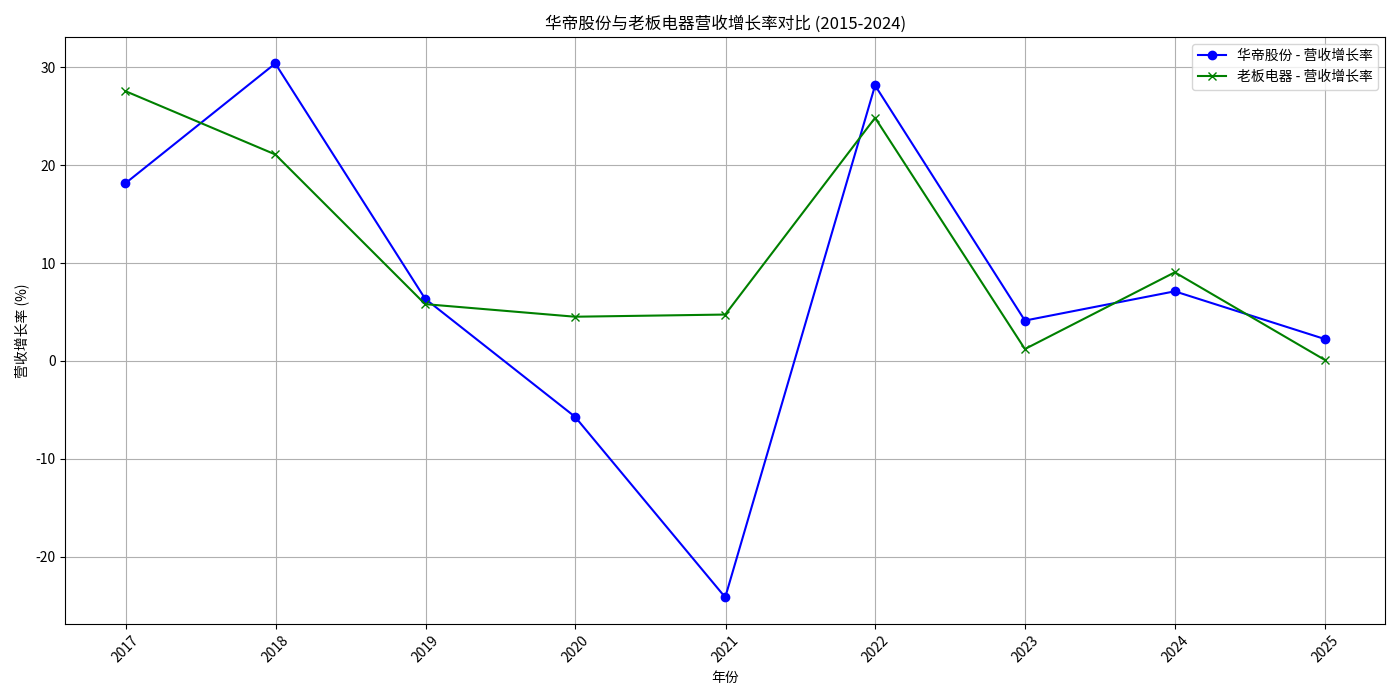

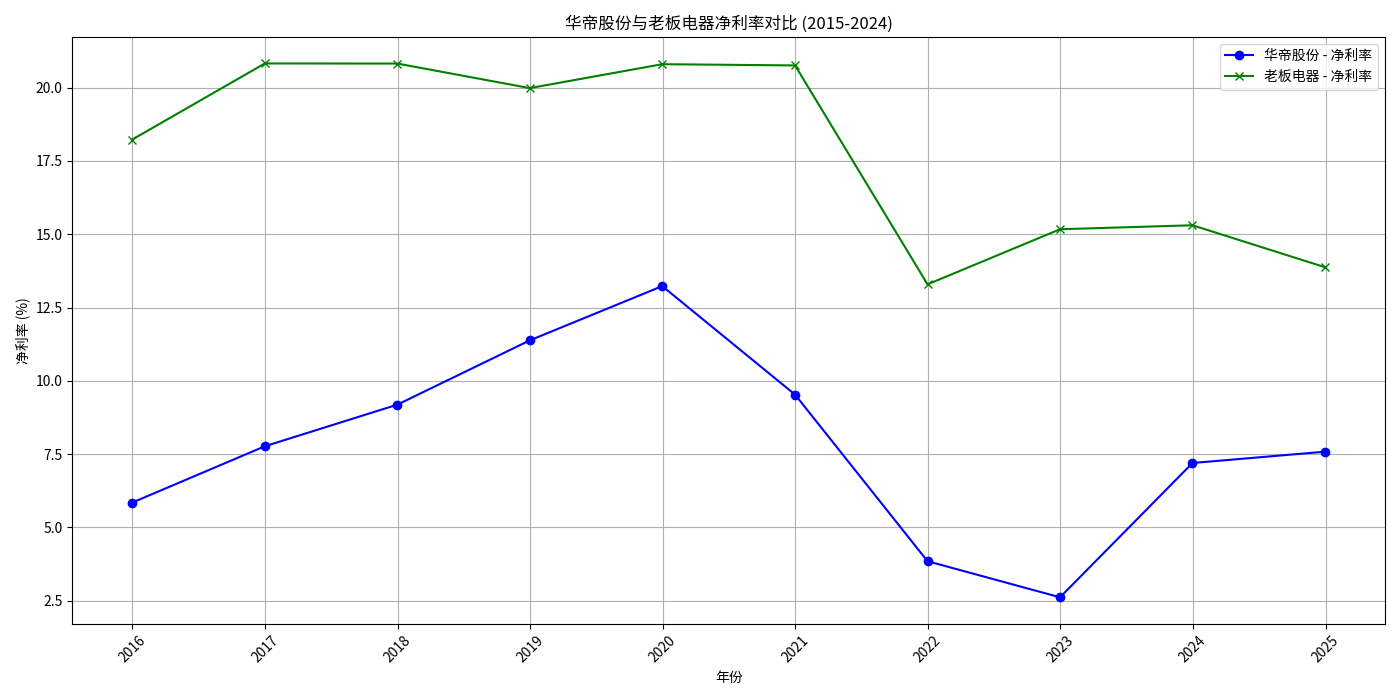

选取老板电器(002508.SZ)作为同行对比(见图2、图3),核心结论如下:

| 指标/年份 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | 2024 |

|---|---|---|---|---|---|---|---|---|---|---|

| 华帝营收增速(%) | - | 18.15 | 30.39 | 6.36 | -5.69 | -24.14 | 28.15 | 4.13 | 7.12 | 2.23 |

| 老板营收增速(%) | - | 27.56 | 21.09 | 5.81 | 4.52 | 4.74 | 24.84 | 1.22 | 9.06 | 0.10 |

| 华帝净利率(%) | 5.85 | 7.77 | 9.19 | 11.38 | 13.23 | 9.53 | 3.85 | 2.62 | 7.20 | 7.59 |

| 老板净利率(%) | 18.23 | 20.83 | 20.82 | 19.98 | 20.80 | 20.76 | 13.29 | 15.17 | 15.31 | 13.87 |

关键差异:

- 营收稳定性:2019-2020年,华帝营收连续负增长(-5.69%、-24.14%),而老板电器同期仍保持正增长(4.52%、4.74%),说明华帝的营收下滑并非行业需求疲软导致,而是公司内部问题(如内斗引发的渠道管理失效)。

- 盈利能力差距:老板电器净利率长期稳定在15%以上(2020年达20.76%),而华帝净利率在2020-2022年最低仅2.62%,反映内斗严重削弱了华帝的成本控制与定价能力(搜索结果提及“线上线下串货引发消费者对产品质量不满”)。

图2:华帝股份与老板电器营收增速对比(2015-2024)

图3:华帝股份与老板电器净利率对比(2015-2024)

四、内斗影响业绩的传导机制

内斗对业绩的负面影响通过以下路径传导:

- 治理效率下降:管理层权力争夺导致决策流程冗长,关键战略(如“双百亿”目标)执行受阻,错失行业增长机遇(2019-2020年厨电行业整体稳健,华帝却因内斗收缩)。

- 渠道与品牌受损:内斗引发经销商流失(搜索结果提及“大量经销商流失”),线下市场竞争力削弱;同时,线上线下串货问题损害品牌形象,消费者信任度下降,进一步抑制收入增长。

- 投资者信心受挫:股价长期跑输大盘反映市场对内斗导致的治理风险的担忧,融资成本上升(虽未直接体现于数据,但间接影响长期资本投入)。

五、结论与投资启示

结论:

华帝股份过去十年的内斗对业绩造成了显著负面影响,具体表现为:

- 2019-2022年营收与净利润大幅下滑,盈利能力(净利率、ROE)较同行差距扩大;

- 股价长期跑输大盘,市场对治理风险定价负面;

- 业绩波动为公司特有问题,与行业整体稳健表现形成鲜明对比。

投资启示:

- 短期关注治理修复效果:2023年内斗暂告段落,但2024年业绩增长放缓(营收增速仅2.23%),需观察管理层是否能通过稳定治理结构、重建渠道体系实现持续修复。

- 长期警惕治理风险:历史内斗暴露了公司股权结构与管理层制衡的脆弱性(如2025年减持计划可能压制股价),需关注后续是否有制度性改革(如引入战略投资者、优化董事会结构)。

- 对比行业龙头:与老板电器等稳健增长的同行相比,华帝的盈利能力仍有较大差距,若治理问题未根本解决,其估值修复空间有限。

(注:本报告数据来源于金灵量化数据库及公开信息整理,分析基于历史数据,不构成投资建议。)

创作声明:本文部分内容由AI辅助生成(AIGC),仅供参考