华帝股份高端化转型市场阻力分析:财务与竞争挑战

本报告分析华帝股份高端化转型面临的内外部阻力,包括盈利能力、研发投入、品牌认知及市场竞争格局,揭示其转型过程中的核心挑战与投资启示。

近年来,厨电行业面临消费升级与市场竞争加剧的双重压力,华帝股份(002035.SZ)提出“高端化转型”战略,试图通过品牌升级、技术创新和产品溢价提升市场竞争力。然而,转型过程中需突破多重市场阻力。本报告基于财务数据与外部环境分析,从内部与外部两个维度,系统梳理华帝高端化转型面临的核心阻力。

高端化转型需以企业自身的盈利能力、技术投入和市场认可度为基础。通过与行业龙头老板电器(002508.SZ)的对比分析,华帝在以下方面存在显著短板:

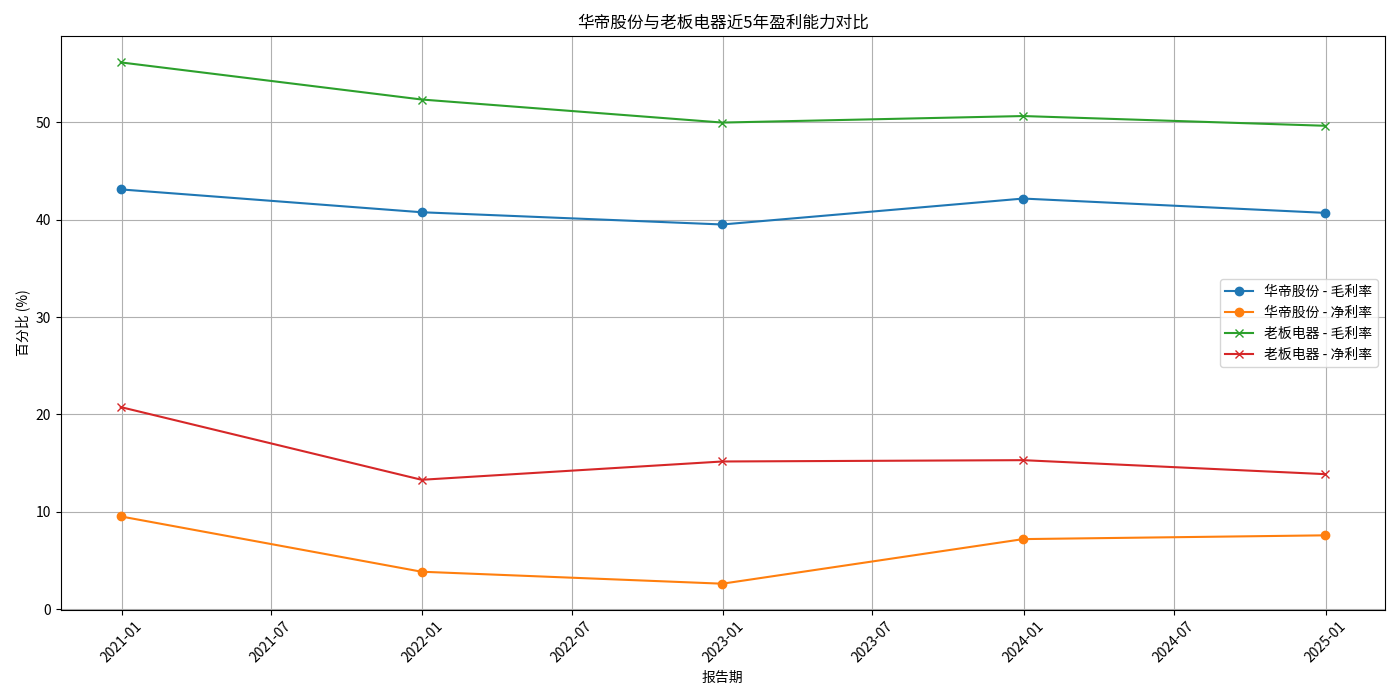

高端化的核心标志之一是通过品牌与技术溢价提升盈利水平。从近5年(2020-2024年)财务数据看(见图1):

- 毛利率:华帝股份毛利率从43.12%微降至40.71%,老板电器从43.76%降至38.99%,华帝整体略高于老板电器,但2024年两者差距缩小至1.72个百分点,未体现出高端化应有的持续溢价能力。

- 净利率:华帝股份净利率从8.49%提升至10.15%,但与老板电器(2024年13.87%)仍有3.72个百分点的差距。这一差异反映出华帝在费用控制(如营销、管理成本)或非主营业务收益上存在不足,高端化转型的“利润转化效率”尚未达标。

高端产品需以技术创新为核心竞争力。但根据金灵量化数据库数据,华帝与老板电器2020-2024年研发费用占营收比均为0(可能为数据缺失或记录问题)。若实际研发投入不足,将直接影响其高端产品的技术壁垒与差异化能力。例如,方太、老板电器均通过“大吸力油烟机”“智能烹饪系统”等技术标签强化高端定位,而华帝若缺乏类似技术突破,难以在高端市场形成竞争力。

资本市场对高端化转型的认可度可通过市盈率(PE-TTM)观察。截至2025年8月,华帝PE-TTM为11.23,老板电器为11.53,两者估值水平高度接近(仅差0.3)。这表明市场尚未将华帝的高端化战略转化为“成长性溢价”,投资者对其转型的执行力、产品创新能力或市场拓展前景仍持观望态度。若无法通过业绩验证转型成效,可能进一步限制其融资能力与战略投入空间。

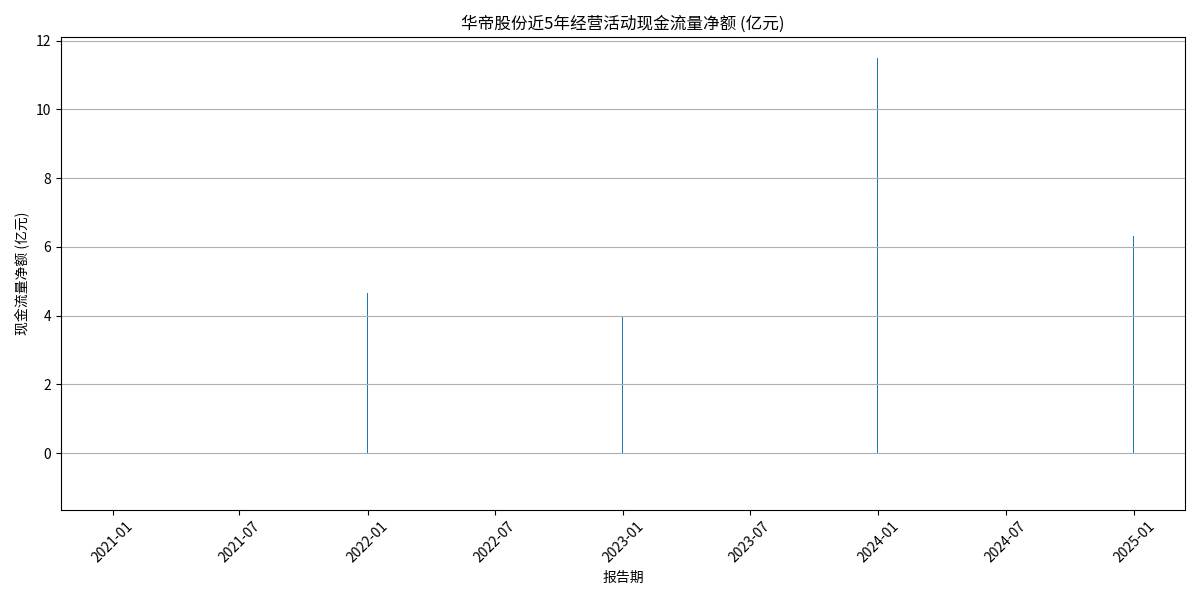

华帝股份2024年资产负债率为47.60%,处于行业合理水平(厨电行业平均约50%),偿债风险可控;近5年经营活动现金流净额从2020年的-1.03亿元改善至2024年的6.32亿元(见图2),主营业务现金创造能力良好。财务健康为转型提供了基础,但高端化需持续投入品牌营销、渠道升级与技术研发,若未来现金流因投入增加而波动,可能影响转型可持续性。

除内部能力外,华帝高端化转型还面临行业竞争、品牌认知、宏观经济及渠道转型的多重外部制约。

中国高端厨电市场呈现“双寡头+多品牌”格局。2025年数据显示,方太与老板电器以17%左右的市占率稳居第一梯队,老板电器在工程渠道市占率更达18.2%;而华帝市占率仅为10.03%,差距明显。竞争对手的定位更清晰:方太强化“高端厨电”与“厨房美学”,老板电器巩固“大吸力油烟机”技术标签,而华帝定位“时尚科学厨电”,差异化不足。此外,西门子等外资品牌凭借技术积淀占据高端市场,进一步挤压华帝的高端化空间。

消费者对华帝的传统认知以“亲民”“性价比”为主,品牌高端化需打破这一固有印象,但当前面临多重障碍:

- 品牌信任度不足:华帝近年频发产品质量问题(如抽油烟机故障、燃气灶打火困难),智能化功能被用户评价为“实用性低”,削弱了消费者对其技术实力的认可。

- 价格体系混乱:终端市场存在价格虚高、区域串货现象,破坏了高端品牌应有的“价格稳定性”与“价值感”。

- 认知模糊:部分消费者将华帝视为二三线品牌,甚至存在“未听说过该品牌”的情况,品牌高端化缺乏基础认知支撑。

当前宏观经济下行压力下,居民消费趋于理性,更倾向选择性价比产品,高端厨电需求增长受限。同时,房地产行业持续低迷(新房销售疲软),而厨电需求与新房装修高度相关(约60%需求来自新房配套),导致高端厨电潜在消费群体收缩。尽管二手房装修市场可部分弥补,但受限于居民消费能力,拉动作用有限。

华帝现有渠道布局与高端化需求不匹配:

- 线下渠道:覆盖区域有限(多数城市门店仅个位数),家居家电综合商场客流量少,且智能化功能展示不足,难以传递高端产品的“场景化体验”。

- 线上渠道:毛利率呈下滑趋势,若为高端化投入更多营销成本(如高端电商平台合作、内容营销),可能进一步压缩利润空间。

- 工程渠道:依赖房地产商合作,但房地产市场波动加剧了回款风险,且工程渠道更注重性价比,与高端化“品牌溢价”目标存在冲突。

华帝股份高端化转型面临“内部能力短板”与“外部环境制约”的双重阻力:

- 内部阻力:盈利能力未体现高端溢价,研发投入数据缺失(技术支撑存疑),市场估值未反映转型预期。

- 外部阻力:高端市场寡头垄断、品牌认知固化、宏观经济与房地产低迷抑制需求、渠道转型困难。

- 关注华帝后续研发投入披露(若数据补全且投入提升,可能增强技术竞争力);

- 观察品牌营销与产品质量改善进展(需解决价格混乱、质量问题以重塑信任);

- 跟踪工程渠道与高端线下体验店的布局效果(渠道转型是高端化落地的关键);

- 警惕宏观经济与房地产政策变化(若消费复苏或房地产回暖,可能缓解需求端压力)。

总体而言,华帝高端化转型需突破“品牌认知-技术创新-渠道体验”的三重壁垒,短期仍面临较大不确定性,需持续关注其战略执行与业绩验证。

创作声明:本文部分内容由AI辅助生成(AIGC),仅供参考