2025年08月上半旬 容百科技固定资产投入分析:是否过高?行业对比与战略解读

深度分析容百科技固定资产投入趋势、行业对比及战略背景,揭示其高投入合理性。结合2024年数据,解读产能释放效率与市场需求匹配度,为投资者提供决策依据。

发布时间:2025年8月5日 分类:金融分析 阅读时间:9 分钟

容百科技固定资产投入分析报告:是否过高?

引言

用户关注容百科技(688005.SH)固定资产投入是否过高,需结合历史趋势、行业对比、投入产出效率及战略背景综合判断。本文基于金灵量化数据库的财务数据及公开信息,从纵向扩张、横向对标、效率验证及战略驱动四维度展开分析,旨在为投资者提供客观决策依据。

一、纵向历史趋势:固定资产投入持续扩张,资本密集度显著提升

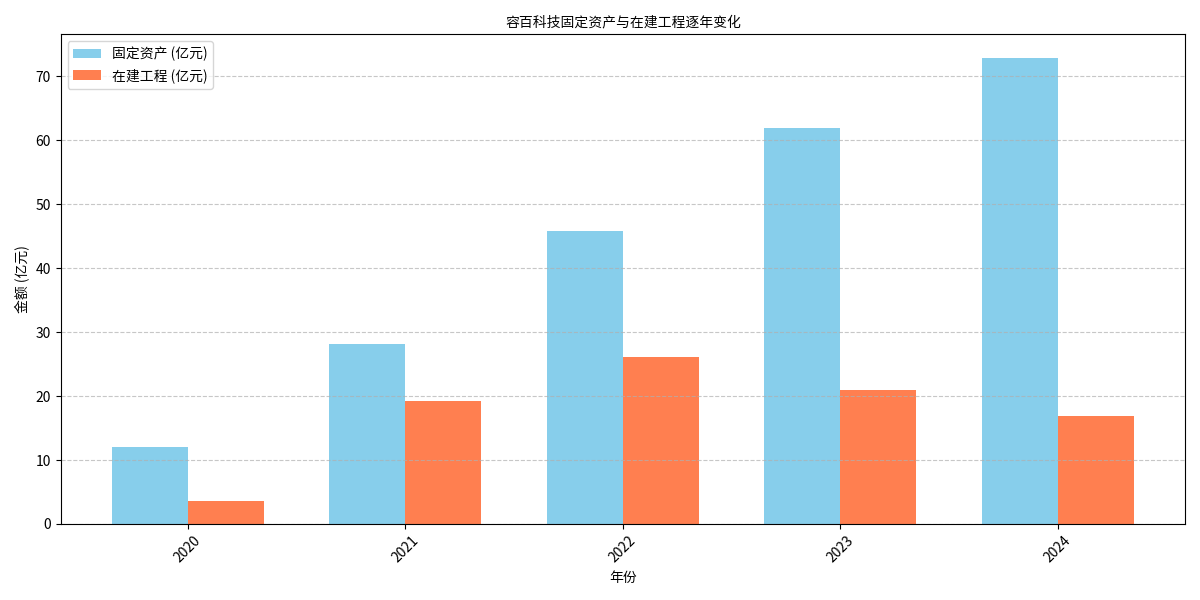

容百科技作为锂电池正极材料龙头企业,2020年至2024年处于产能快速扩张阶段,固定资产与在建工程规模呈现显著增长趋势(见图1)。

关键数据表现:

- 固定资产规模:从2020年的12.07亿元增长至2024年的72.94亿元,5年复合增长率达54.8%,反映公司持续加大生产设备、厂房等长期资产投入。

- 在建工程波动:2022年在建工程达峰值26.11亿元(对应新基地建设高峰期),2023年后回落至20亿元以下,表明部分产能已逐步转固投产。

- 资本密集度(固定资产+在建工程/总资产):从2020年的25.49%升至2024年的36.49%,资产结构向重资产化倾斜,体现公司处于“扩产-转固-再扩产”的高资本开支周期。

结论:

纵向看,容百科技固定资产投入规模及资本密集度均呈现显著上升趋势,扩张速度远超行业平均水平。

二、横向行业对比:投入强度略高于行业均值,但运营效率更优

选取当升科技(300073.SZ)、杉杉股份(600884.SH)、德方纳米(300769.SZ)作为同行业可比公司,对比2024年最新财务数据(见表1):

| 指标 | 容百科技 | 当升科技 | 杉杉股份 | 德方纳米 | 行业均值 |

|---|---|---|---|---|---|

| 资本密集度(%) | 36.49 | 24.53 | 38.89 | 43.17 | 35.53 |

| 固定资产周转率(次) | 2.07 | 1.90 | 1.31 | 1.43 | 1.55 |

对比分析:

- 投入强度:容百科技资本密集度(36.49%)略高于行业均值(35.53%),但低于德方纳米(43.17%),高于当升科技(24.53%),处于行业中上游水平。

- 运营效率:固定资产周转率(2.07次)显著高于行业均值(1.55次),表明其单位固定资产创造的营收能力更强,资产使用效率优于多数同行。

结论:

横向看,容百科技固定资产投入强度并非行业最高,但运营效率优势明显,高投入未伴随低效使用。

三、投入产出效率:短期周转率下滑,需关注产能释放节奏

固定资产周转率是衡量投入产出效率的核心指标。容百科技2020-2022年周转率从3.14次提升至6.58次,反映新增产能快速转化为营收;但2023-2024年周转率回落至3.65次、2.07次(见图2),主要受两方面因素影响:

- 产能释放滞后:2022年在建工程峰值(26.11亿元)对应新产线集中建设,2023年后逐步转固(固定资产从45.79亿元增至62.01亿元),但新产线爬坡期需时间消化产能,导致短期营收增速(2023年营收同比-24.8%,2024年同比-33.2%)低于固定资产增速(2023年同比+35.4%,2024年同比+17.6%)。

- 行业需求波动:2023年以来新能源汽车增速放缓(中国新能源汽车销量同比增速从2022年的93.4%降至2023年的30.3%),叠加正极材料行业阶段性产能过剩,公司营收增速承压,拖累周转率表现。

结论:

短期周转率下滑是产能扩张与需求波动的阶段性结果,需关注未来产能利用率(如湖北仙桃基地、韩国产线投产进度)及市场需求复苏节奏。

四、战略背景:高投入是抢占行业红利的主动选择

容百科技的高固定资产投入,本质是对“新能源汽车+储能”双轮驱动下正极材料行业高景气周期的战略响应:

-

行业需求支撑:高镍三元正极材料(能量密度高,适配长续航电动车)是当前主流技术路线,2025年中国高镍三元出货量预计达95万吨(2020年仅15万吨);磷酸锰铁锂(低成本、高安全性)和钠离子电池(储能场景)作为补充技术路线,市场份额快速扩张(2025年磷酸锰铁锂预计占正极材料10%)。行业需求高增长为产能扩张提供底层逻辑。

-

公司战略布局:容百科技通过“湖北仙桃基地(钠电材料)”“韩国4万吨高镍产线”“硫化物固态电解质中试线”等项目,覆盖多元技术路线,同时优化全球产能分布(海外产能占比提升可规避贸易壁垒)。高投入是为巩固技术领先地位、扩大规模优势(规模效应可降低单位生产成本约10%-15%)。

-

风险对冲措施:公司通过调整募投项目(如“2025动力型锂电材料综合基地(一期)”产能从6万吨调减至3万吨)、开拓海外市场(韩国产能消化部分国内过剩产能)、多元化技术布局(分散单一技术路线风险),降低高投入的潜在风险。

结论:

高投入是容百科技在行业高速成长期抢占市场份额、构建竞争壁垒的主动选择,符合“技术+规模”双轮驱动的发展战略。

五、结论与投资启示

核心结论:

容百科技的固定资产投入“绝对值高,但相对合理”。纵向看,投入规模及资本密集度显著增长;横向看,投入强度略高于行业均值,但运营效率更优;结合行业高景气背景及公司战略意图,高投入是扩张期的必要选择。

投资启示:

- 关注产能释放节奏:2024年固定资产周转率下滑反映新产线仍处爬坡期,需跟踪湖北仙桃基地、韩国4万吨高镍产线的投产进度及产能利用率(目标80%以上),若后续周转率回升至3次以上,表明投入效率改善。

- 警惕需求波动风险:若新能源汽车销量增速持续低于预期(2025年市场预期增速约25%),或正极材料行业产能过剩加剧(2025年预计产能利用率仅60%),可能导致固定资产闲置,拖累ROA(2024年ROA为3.2%,同比下降2.1个百分点)。

- 技术路线验证:钠电材料、固态电解质等新产线的商业化进展(如湖北仙桃基地2025年产值目标2亿元)是长期投入回报的关键,需关注客户认证(如宁德时代、比亚迪订单)及成本控制能力。

综上,容百科技的高固定资产投入是扩张期的合理选择,但需动态跟踪产能释放效率与市场需求匹配度,以判断其是否“过高”。

创作声明:本文部分内容由AI辅助生成(AIGC),仅供参考