惠城环保资产负债率73.94%风险分析及投资启示

深度分析惠城环保(300779.SZ)资产负债率攀升至73.94%的核心风险,包括偿债能力不足、利息偿付压力、利润侵蚀及再融资风险,提供关键投资启示与应对策略。

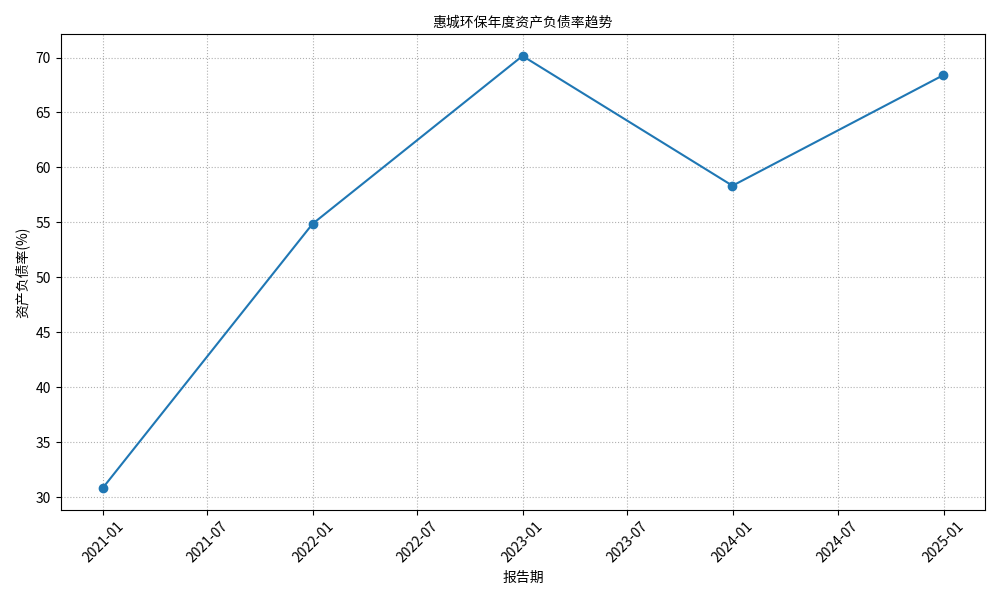

根据金灵量化数据库及公开信息,惠城环保(300779.SZ)2025年上半年资产负债率已攀升至73.94%(注:2024年报数据为68.38%,显示2025年负债水平进一步上升),显著高于其所属申万二级行业“环境治理”的平均水平(2024年报行业均值为52.48%)。从历史趋势看,公司资产负债率自2020年的30.81%快速上升至2022年的70.14%,2023年短暂回落至58.33%后,2024年再次升至68.38%,2025年上半年进一步攀升至73.94%,呈现“波动上升”的高杠杆特征(见图1)。

结合公司公告、行业动态及搜索信息,惠城环保高负债的核心驱动因素可归纳为以下四点:

- 项目扩张的资本开支需求:公司近年推进揭阳两大固废处理项目、废塑料资源化综合利用等新业务,需大量前期资金投入(如设备采购、土地建设等),但项目尚未完全释放效益,导致“资金投入-收益滞后”的错配,推高负债规模。

- 主业盈利能力弱化:2024年石油焦制氢灰渣处理处置业务毛利下降,2025年核心客户采购单价降低,资源化产品收入同比下滑,主业现金流创造能力减弱,被迫依赖债务融资维持运营。

- 费用激增侵蚀利润:全国业务扩张导致人员成本、折旧及利息支出增加,2025年上半年管理费用、财务费用同比分别增长27.73%、17.94%,其中利息费用半年达3469万元,进一步加剧资金压力。

- 现金流恶化倒逼融资:经营活动现金流净额大幅减少(未披露具体数值,但搜索信息显示“现金流恶化”),投资活动现金流因项目投入持续净流出,公司需通过借款填补资金缺口,推升负债规模。

高资产负债率本身并非必然风险,但结合惠城环保的偿债能力、盈利能力及行业特性,其高杠杆已引发以下关键风险:

-

短期偿债能力不足:

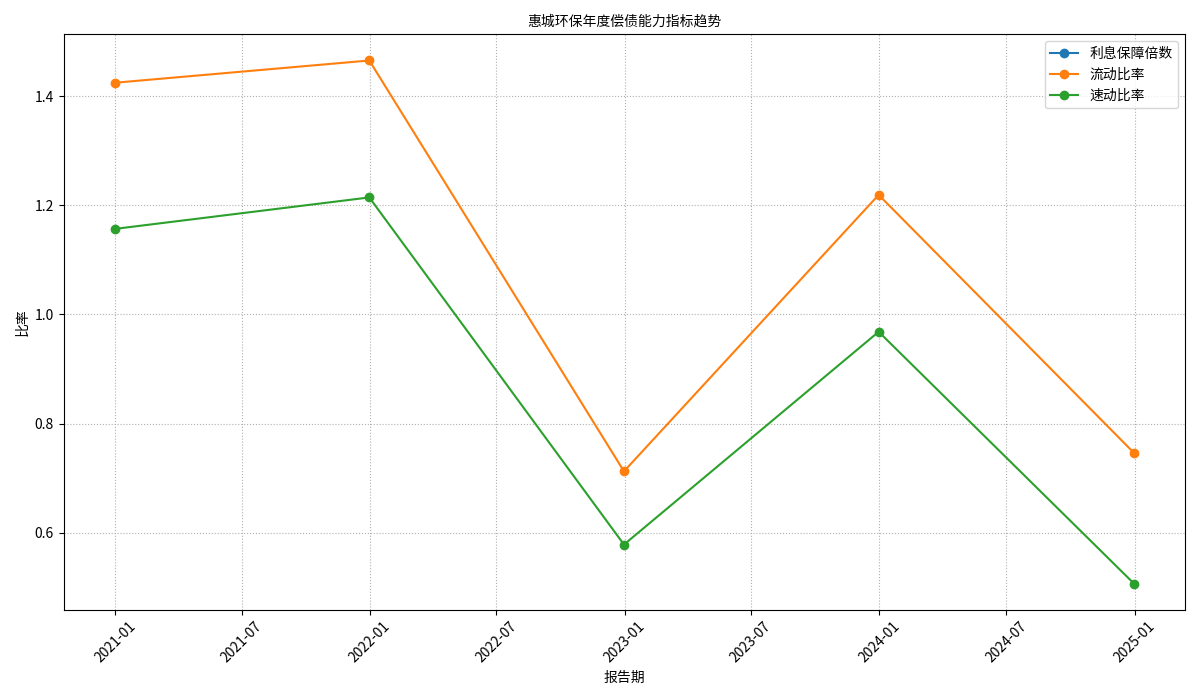

公司流动比率(衡量短期偿债能力的核心指标,通常认为2以上为健康水平)自2020年的1.62持续下降至2022年的0.90,2024年仍仅为1.00;速动比率(排除存货后的更严格流动性指标,通常认为1以上为健康水平)2024年为0.82,均低于行业平均水平(见图2)。这意味着公司流动资产(如货币资金、应收账款)对短期债务(如短期借款、应付账款)的覆盖能力较弱,若面临突发债务到期或供应商集中催款,可能出现流动性危机。

-

利息偿付能力严重不足:

公司2020-2024年利息保障倍数(息税前利润/利息费用,衡量企业支付利息能力的核心指标,通常认为1.5以上为安全)均为“None”,可能因息税前利润(EBIT)不足以覆盖利息费用(甚至EBIT为负)导致该指标无法计算。2025年上半年利息费用已达3469万元,若主业利润无法同步提升,公司可能面临“借新还旧”甚至“利息违约”风险,直接损害信用评级,进一步推高融资成本。

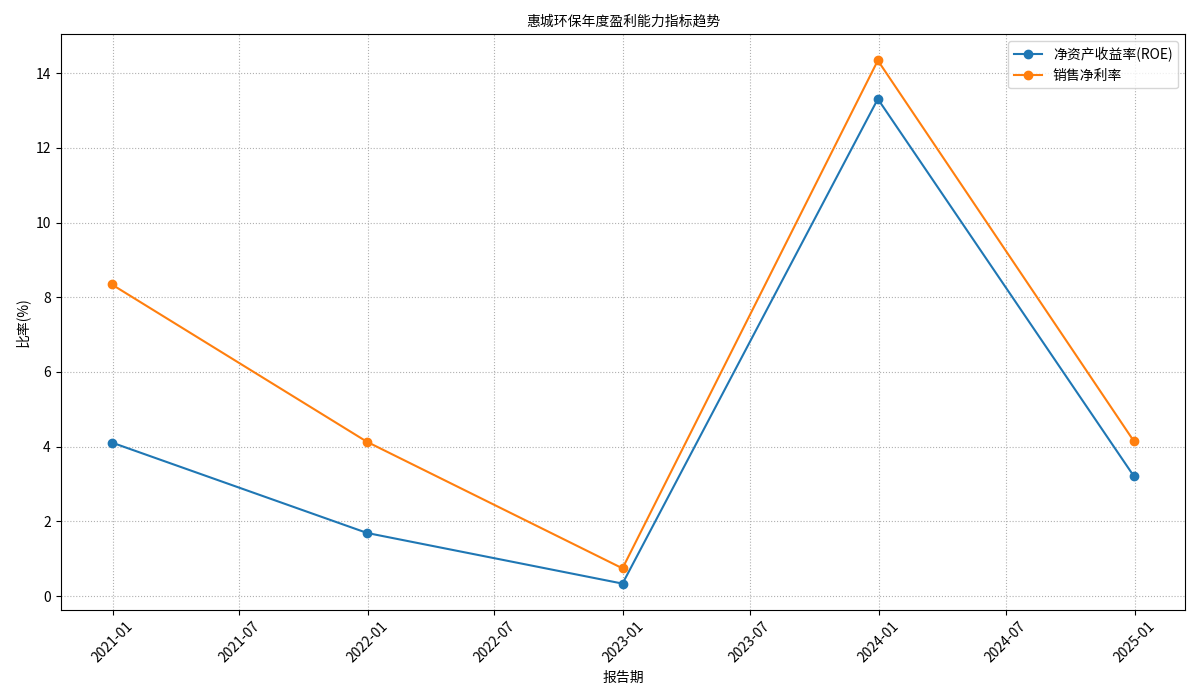

高负债伴随的高额利息支出直接侵蚀公司利润。数据显示,惠城环保净资产收益率(ROE,衡量股东回报的核心指标)从2020年的4.11%大幅下滑至2022年的0.33%,2023年因短期因素(如非经常性收益)短暂回升至13.31%,但2024年再次降至3.21%;销售净利率(净利润/销售收入)同步从2020年的8.34%降至2022年的0.74%,2024年仅为4.15%(见图3)。结合2025年上半年财务费用增长17.94%的信息,可推断财务费用是拖累盈利的关键因素——高负债推高利息支出,压缩净利润空间,导致ROE和净利率持续低迷,股东回报能力弱化。

当前环保行业增量市场萎缩、竞争加剧,政策监管趋严(如环保标准提高、补贴退坡)进一步压缩企业利润空间。惠城环保若因高负债导致信用评级下调(或市场对其偿债能力担忧),未来通过银行贷款、发债等渠道融资的难度将增加,融资成本(如贷款利率、债券票面利率)可能上升,形成“高负债→高融资成本→利润进一步侵蚀→负债更难偿还”的恶性循环。

公司当前高负债的重要驱动是废塑料资源化等新业务的投入,但此类项目面临原料保障(如废塑料回收量不稳定)、量产技术(如“一步法”催化裂解技术商业化瓶颈)等不确定性。若新项目效益释放滞后或不及预期,公司将面临“投入持续、收益缺失”的双重压力,资金链断裂风险进一步放大。

惠城环保资产负债率高企(2025年上半年73.94%)是项目扩张、主业盈利弱化、费用激增等多重因素共同作用的结果,已引发短期偿债能力不足、利息偿付压力大、利润被侵蚀等核心风险。结合行业特性(资本密集但行业平均负债率仅52.48%),其负债水平在行业内属于异常高位,风险显著高于同业。

- 关注现金流与偿债能力:重点跟踪公司经营活动现金流净额、短期债务到期规模及货币资金余额,若现金流持续恶化或短期债务集中到期,需警惕流动性风险。

- 跟踪新项目进展:废塑料资源化等新业务的量产进度及盈利贡献是缓解高负债压力的关键,若项目效益释放不及预期,高负债风险可能进一步加剧。

- 警惕再融资成本上升:关注公司融资渠道(如银行授信、债券发行)的稳定性及融资成本变化,若融资成本显著上升,需重新评估其财务可持续性。

综上,惠城环保的高资产负债率已构成重大财务风险,投资者需密切关注其偿债能力、项目效益及现金流状况,谨慎评估投资价值。

创作声明:本文部分内容由AI辅助生成(AIGC),仅供参考