2025年08月上半旬 翔丰华首亏原因:行业产能过剩与经营问题分析

深度分析翔丰华2023年首次亏损原因,探讨锂电池负极材料行业产能过剩与公司财务费用高企、资产减值等经营问题的双重影响,提供投资启示与行业展望。

发布时间:2025年8月7日 分类:金融分析 阅读时间:6 分钟

翔丰华首亏原因深度分析:行业产能过剩与自身经营问题的双重作用

一、首亏基本事实:2023年四季度首次出现单季度亏损

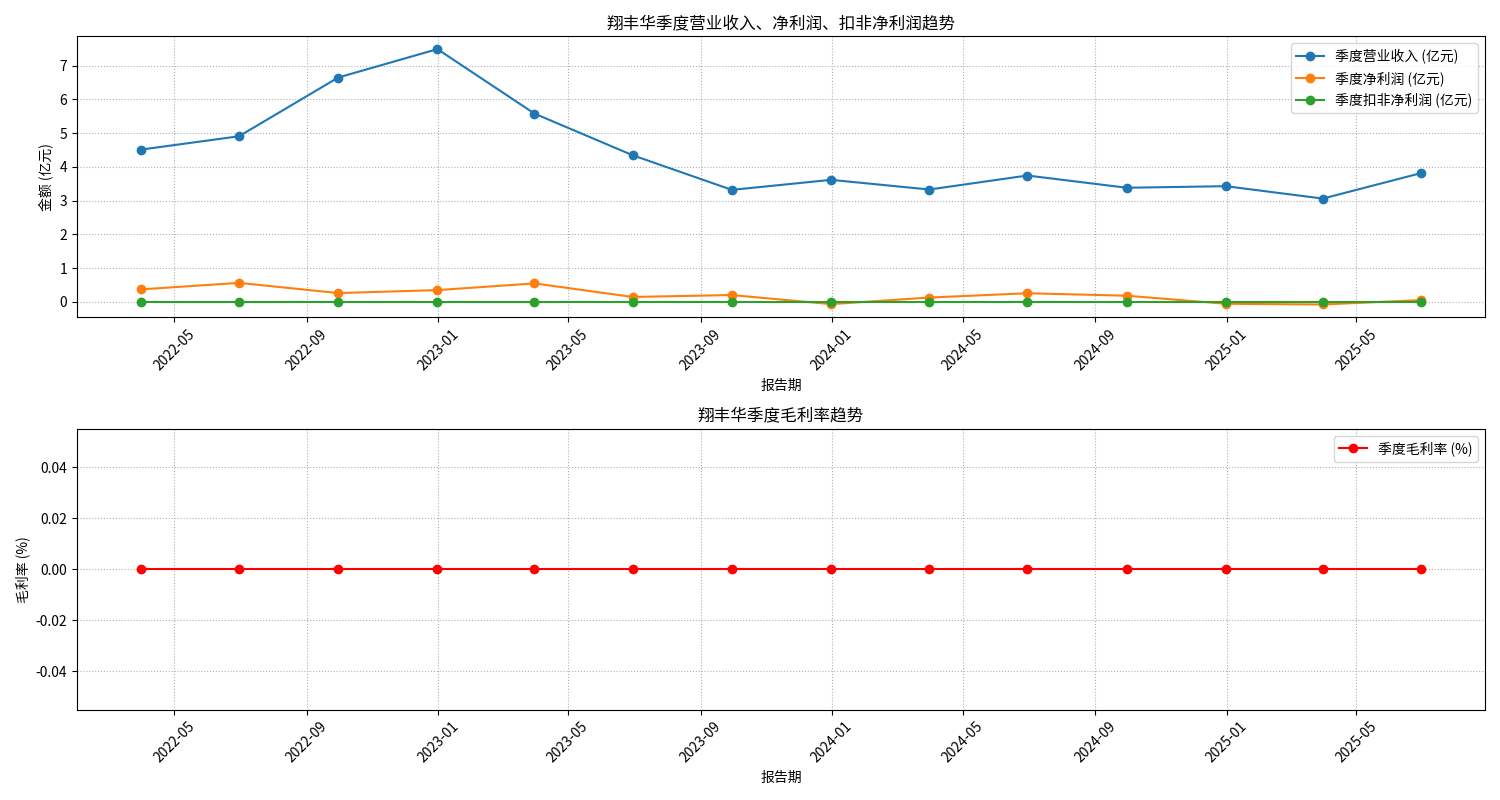

根据金灵量化数据库财务数据,翔丰华(300890.SZ)首次出现单季度亏损的报告期为

2023年12月31日(年报)

,当季净利润为-0.07亿元,扣非净利润同步转负。值得注意的是,公司2023年全年各季度毛利率均为0.00%

(见图1),这意味着其主营业务收入与营业成本完全持平,未产生任何毛利润,是导致亏损的核心财务信号。

二、财务层面的直接原因:毛利率暴跌至零,收入无法覆盖期间费用

从财务数据对比看(表1),2023年四季度营业收入较三季度增长0.30亿元(从3.32亿元增至3.62亿元),但净利润却从盈利0.20亿元转为亏损-0.07亿元。核心矛盾在于:

- 毛利率异常为零:2023年全年各季度毛利率均为0.00%,即每1元营业收入需完全用于支付营业成本,无任何毛利润留存。

- 期间费用侵蚀利润:由于主营业务无毛利,销售费用、管理费用、财务费用等期间费用需直接从收入中扣除,导致收入增长无法弥补费用支出,最终净利润转负。

表1:翔丰华2023年各季度核心财务指标对比(单位:亿元)

| 报告期 | 营业收入 | 净利润 | 毛利率(%) |

|---|---|---|---|

| 2023年一季度 | 5.58 | 0.54 | 0.00 |

| 2023年二季度 | 4.35 | 0.14 | 0.00 |

| 2023年三季度 | 3.32 | 0.20 | 0.00 |

| 2023年四季度 | 3.62 | -0.07 | 0.00 |

三、行业环境:产能过剩与价格战加剧,直接冲击毛利率

结合行业信息与公司官方解释,毛利率暴跌的外部驱动因素主要为

锂电池负极材料行业阶段性产能过剩

:

- 产能释放与供求失衡:根据翔丰华2025年半年度报告,石墨负极材料行业近年产能集中释放,导致市场供求关系阶段性失衡,竞争加剧(公司官方表述)。产能过剩背景下,企业为争夺市场份额被迫降价,产品价格下行直接压缩毛利率。

- 下游需求增速放缓:2023年新能源汽车补贴政策退坡、终端降价等因素导致下游需求增速放缓,负极材料需求端增长不及供给端扩张,进一步加剧行业供过于求压力(公司2023年年报披露)。

四、自身经营问题:财务费用与资产减值放大亏损

尽管行业环境恶化是重要外部因素,但翔丰华的亏损亦与其自身经营短板密切相关:

- 财务费用高企:为支持产能扩张与技术改造,公司通过发行可转换债券等方式融资,导致利息支出大幅增加。2023年财务费用同比显著上升,进一步侵蚀利润空间(公司年报披露)。

- 资产减值损失增加:受产品价格下跌影响,公司对存货、固定资产等计提减值损失,2023年资产减值损失同比增长,直接减少当期利润(公司年报披露)。

五、对比竞争对手:亏损非行业普遍现象,凸显公司竞争力短板

从行业竞争格局看,2025年一季度贝特瑞、璞泰来等龙头企业仍保持盈利,说明负极材料行业并未全行业亏损。龙头企业凭借技术优势、规模效应及客户结构优化(如绑定头部电池厂商),在价格战中维持了一定的盈利韧性。而翔丰华作为中小厂商,成本控制能力与抗风险能力较弱,在行业下行周期中更易暴露经营问题。

结论与投资启示

翔丰华的首次亏损是

行业产能过剩导致的价格下行压力

与公司自身财务费用高企、资产减值增加

共同作用的结果,并非单一由行业产能过剩导致。

投资启示

:

- 行业层面需关注负极材料产能出清进度及下游需求复苏节奏,若产能过剩持续,中小厂商盈利压力将长期存在;

- 公司层面需重点跟踪其成本控制(如降本措施)、费用管理(如财务费用优化)及产品结构升级(如高端负极材料占比提升)进展,这些是其扭转亏损的关键变量;

- 短期需警惕毛利率持续为零的企业现金流风险,长期需观察其在行业洗牌中的生存能力。

创作声明:本文部分内容由AI辅助生成(AIGC),仅供参考