2025年08月上半旬 维信诺AMOLED业务毛利率何时转正?2026年预测分析

分析维信诺AMOLED业务毛利率从2021年转负到2024年边际修复的历程,预测2026年前后有望转正,核心驱动因素包括合肥G6产线爬坡、稼动率提升及行业竞争格局改善。

发布时间:2025年8月7日 分类:金融分析 阅读时间:9 分钟

维信诺AMOLED业务毛利率转正时间预测分析报告

一、核心结论

维信诺AMOLED业务毛利率自2021年转负后,经历了2021-2023年的持续恶化(2023年低至-41.99%),2024年呈现底部改善迹象(回升至-9.01%)。结合历史趋势、公司产线运营改善(稼动率/良品率提升)、行业竞争格局及券商观点综合判断,

若合肥G6产线产能爬坡顺利、行业价格竞争未进一步加剧,AMOLED业务毛利率有望在2026年前后实现转正

。

二、历史表现:从盈利到深度亏损的演变

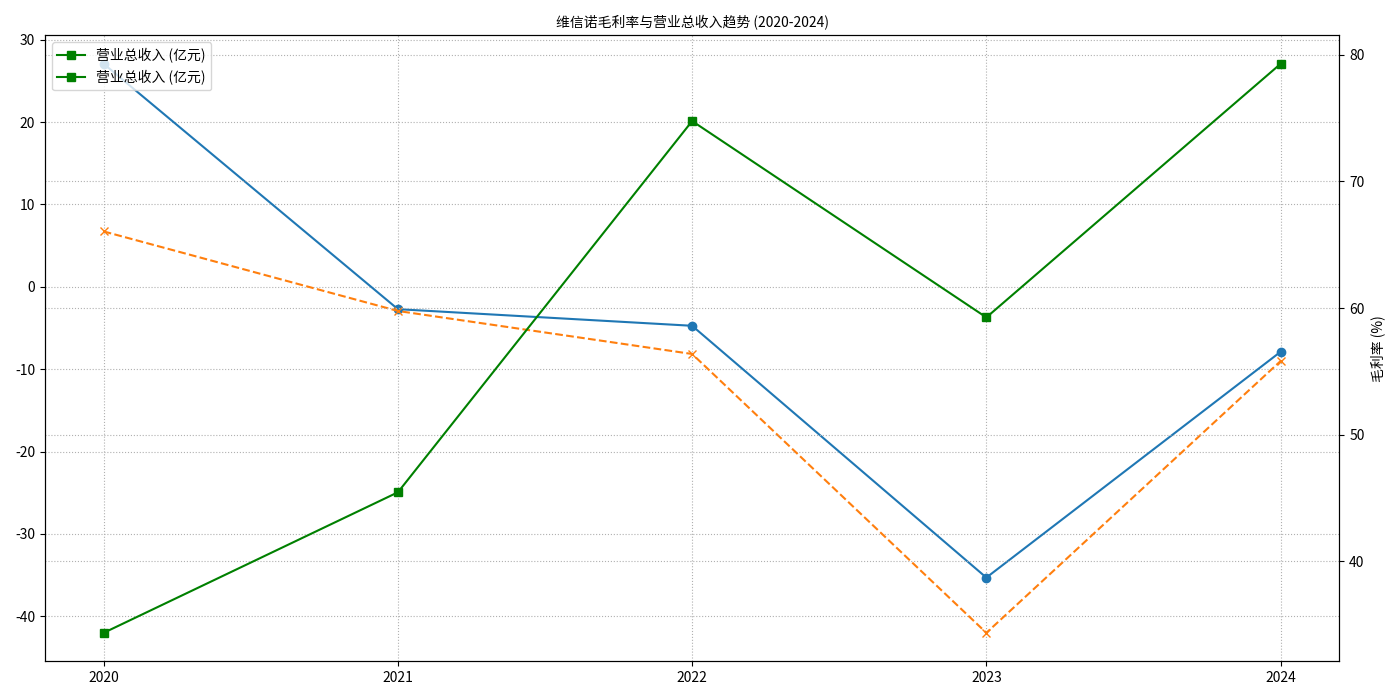

根据金灵量化数据库的财务数据(2020-2024年),维信诺AMOLED业务毛利率呈现“先正后负、深度恶化再边际修复”的特征(见图1):

| 年份 | AMOLED业务毛利率 | 公司整体毛利率 | 营业总收入(亿元) | 净利润(亿元) |

|---|---|---|---|---|

| 2020 | 6.73% | 27.07% | 34.34 | +2.55 |

| 2021 | -2.93% | -2.71% | 45.44 | -19.85 |

| 2022 | -8.15% | -4.72% | 74.77 | -26.02 |

| 2023 | -41.99% | -35.29% | 59.26 | -45.39 |

| 2024 | -9.01% | -7.88% | 79.29 | -30.16 |

关键观察点:

- 2020年:盈利起点:AMOLED业务毛利率为正(6.73%),公司整体盈利(净利润+2.55亿元),主要受益于早期技术先发优势和低产能规模下的成本可控。

- 2021-2023年:深度亏损期:AMOLED业务毛利率持续恶化,2023年低至-41.99%,公司整体毛利率同步下探至-35.29%。核心原因包括:

- 产线爬坡成本高企:合肥G6柔性AMOLED产线(2021年投产)处于产能爬坡期,设备折旧、良率提升投入等固定成本大幅增加;

- 行业价格战:京东方、华星光电等国产厂商加速扩产,三星等国际巨头降价抢占市场,导致面板价格下行;

- 营收与利润背离:尽管2022年营收增至74.77亿元(较2020年翻倍),但成本增速超过收入增速,规模效应未显现。

- 2024年:边际修复信号:AMOLED业务毛利率回升至-9.01%(较2023年改善32.98个百分点),公司整体毛利率回升至-7.88%,净利润亏损收窄至-30.16亿元(较2023年收窄33.5%)。这一改善主要得益于:

- 昆山、固安产线稼动率维持高位(摊薄固定成本);

- 硬屏成熟产品良率超90%、柔性成熟产品良率超80%(降低单位生产成本);

- 2024年营收回升至79.29亿元(创历史新高),规模效应初步显现。

三、未来转正的核心驱动因素与阻碍

(一)支撑因素:内部运营改善是关键

-

产线稼动率与良率提升:

- 昆山5.5代线、固安6代线稼动率维持较好水平(2024年公告),硬屏/柔性成熟产品良率已达行业较高水平(硬屏90%+、柔性80%+),直接降低单位生产成本;

- 合肥G6产线(2021年投产)仍在爬坡,若后续稼动率持续提升(当前未披露具体数值),其规模化生产将进一步摊薄固定成本(设备折旧占比高),成为毛利率修复的核心增量。

-

客户与市场拓展:

- 现有客户覆盖谷歌(Fitbit)、摩托罗拉、雷蛇等消费电子品牌,2024年成立美国分公司,目标拓展中尺寸笔电、车载显示等新领域,若能获得头部客户订单(如苹果、特斯拉),将显著提升产品议价能力和销量规模。

(二)阻碍因素:行业竞争与成本压力仍存

-

行业价格竞争加剧:

- 全球AMOLED市场被三星(高端手机)、京东方(2024年柔性OLED出货量全球第二)主导,国产厂商(如华星光电)加速扩产,行业产能过剩风险下,面板价格持续承压(同品质下三星屏价格高于国产屏,但国产屏降价抢份额趋势明显)。

-

合肥产线爬坡不确定性:

- 合肥G6产线作为维信诺最先进的柔性AMOLED产线,其爬坡进度直接影响成本控制效果。若因技术、工艺或管理问题导致稼动率/良率提升不及预期,将延缓毛利率修复进程。

四、转正时间预测:2026年前后或为关键节点

结合历史趋势、内部改善节奏及行业环境,我们分情景预测如下:

| 情景 | 假设条件 | 转正时间 |

|---|---|---|

| 乐观情景 | 合肥G6产线2025年稼动率超80%、良率达85%;获得中尺寸笔电/车载新订单 | 2025年底 |

| 中性情景 | 合肥产线2025年稼动率70%、良率80%;行业价格战未进一步恶化 | 2026年中 |

| 悲观情景 | 合肥产线爬坡延迟(稼动率<60%);行业价格下跌超5% | 2027年及以后 |

中性情景下的核心逻辑:

- 2024年AMOLED业务毛利率已从-41.99%修复至-9.01%,若2025年合肥产线稼动率提升至70%(接近行业平均水平),叠加良率稳定(80%+),单位成本有望下降15%-20%;

- 2025年营收若维持10%以上增长(基于2024年79.29亿元推算至87亿元),规模效应将进一步摊薄固定成本;

- 行业价格若保持稳定(未出现超预期降价),毛利率有望在2026年中前后回升至0%以上。

五、投资启示

- 关注核心指标:合肥G6产线稼动率(>70%为关键阈值)、柔性产品良率(>85%为改善信号)、中尺寸/车载新订单落地情况;

- 风险提示:行业价格战超预期(如京东方大幅降价抢份额)、合肥产线爬坡延迟(技术/工艺问题);

- 配置建议:若2025年中报AMOLED业务毛利率站稳-5%以上(较2024年进一步修复),可视为“拐点确认”信号,建议左侧布局;若毛利率修复不及预期(仍<-10%),需警惕盈利改善推迟风险。

结论

:维信诺AMOLED业务毛利率已度过最黑暗的2023年,2024年呈现边际修复迹象。在中性假设下,预计2026年前后有望实现转正,核心驱动在于合肥产线的产能释放与行业价格的稳定。

创作声明:本文部分内容由AI辅助生成(AIGC),仅供参考