2025年08月上半旬 德适生物研发投入占比36.3%合理性分析 | 医学影像AI行业研究

深度分析德适生物36.3%研发投入占比的合理性,对比体外诊断行业平均水平(17.51%)及头部企业案例,解读医学影像AI赛道高研发投入的必要性与投资价值。

德适生物研发投入占比36.3%显著高于体外诊断行业平均水平(17.51%),但结合其所在的医学影像AI赛道的技术驱动特性、成长期的发展阶段,以及行业内头部企业的高研发投入常态来看,这一比例具备合理性,反映了公司对技术创新的重视和对未来竞争力的战略布局。

本次分析通过“行业基准对比”与“公司自身特性”双维度展开,核心逻辑为:

由于德适生物未在A股或美股上市,我们选取与其业务相关性较高的“体外诊断”行业(申万三级分类)作为参考基准,通过金灵量化数据库获取行业研发投入占比数据(最新报告期):

| 指标 | 数值 | 说明 |

|---|---|---|

| 平均值 | 17.51% | 行业整体研发投入强度的平均水平 |

| 中位数 | 15.05% | 行业内一半以上公司研发投入占比低于此值 |

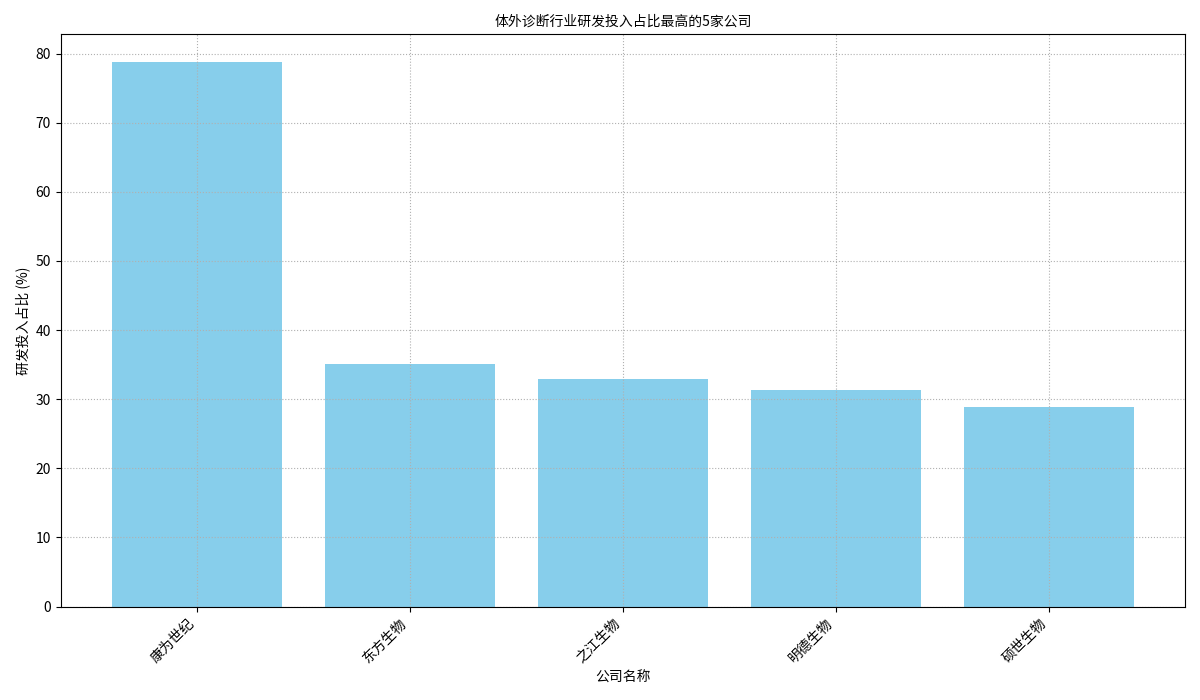

| 最大值 | 78.84% | 康为世纪(688426.SH)的研发投入占比,代表行业技术领先企业的投入强度 |

| 最小值 | 2.73% | 行业内研发投入最低的公司 |

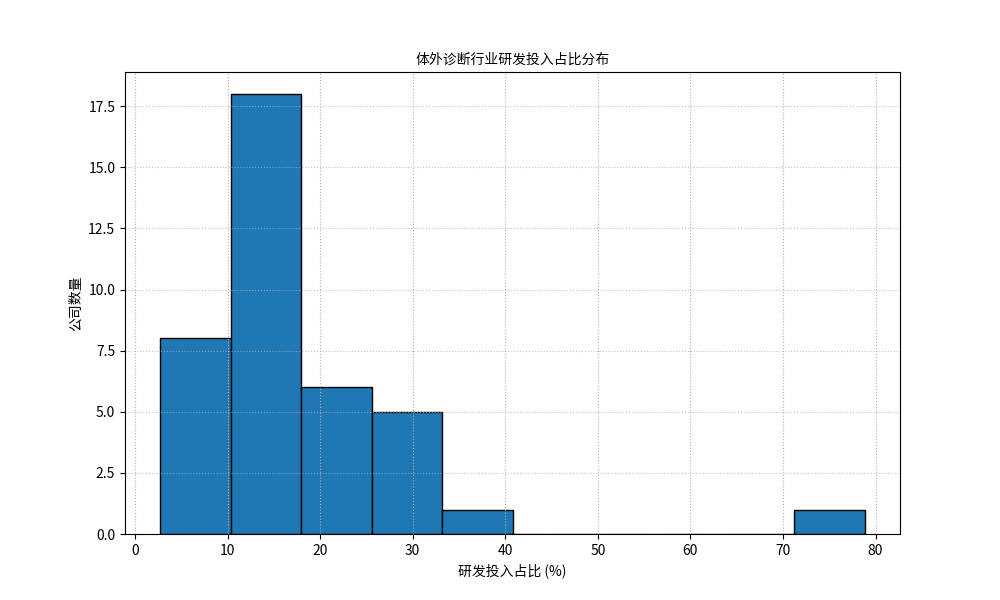

从行业分布看(见图1),大部分公司研发投入集中在5%-20%区间,但存在少数高研发投入企业(如康为世纪、东方生物等)。其中,研发投入占比前五的公司(见图2)均超过28%,最高达78.84%,表明

图1:体外诊断行业研发投入占比分布

图2:体外诊断行业研发投入占比前五公司

通过搜索分析师获取的公司画像显示,德适生物的高研发投入与其业务模式、发展阶段及行业特性高度相关:

德适生物专注于医学影像AI领域,核心产品为AI染色体核型分析系统、AI染色体扫描系统及云检测服务,技术底层依赖自主研发的通用型医学影像基座模型(iMedImageTM)。医学影像AI属于

公司成立于2016年,目前正通过港股18A规则冲刺IPO,处于“高速成长期”。财务数据显示:

- 2023-2024年营收从5284万元增至7035万元(同比+33.1%),市场份额达30.6%(染色体核型分析领域第一);

- 毛利率维持高位(71.0%→65.5%),但因研发投入加大,亏损收窄(2023年亏损5611.6万元→2024年亏损4337.5万元)。

成长期企业的核心目标是

医学影像AI是医疗健康领域增长最快的细分赛道之一(2019-2024年复合增长率53.9%),预计2035年市场规模将达781亿元。赛道的核心竞争要素是

- 数据来源未明确:搜索分析师未找到“研发投入占比36.3%”的原始信息(如年报、招股书),需注意该数据的时间范围(如2023年或2024年)及计算口径(是否包含资本化研发支出)。若数据为早期(如2022年)或包含非经常性研发项目,可能影响结论。

- 盈利可持续性:尽管公司亏损收窄,但高研发投入可能长期压制短期利润,需关注其营收增长能否覆盖研发支出,避免现金流压力。

- 对于投资者,需关注公司研发投入的转化效率(如新产品获批速度、临床数据验证进展),而非单纯关注投入比例;

- 若公司能通过高研发持续巩固技术领先性(如扩大AI模型覆盖的临床场景),其市场份额和盈利能力有望进一步提升;

- 需跟踪后续财务数据(如研发投入资本化比例、营收增速),以验证高投入的可持续性。

创作声明:本文部分内容由AI辅助生成(AIGC),仅供参考