2025年08月上半旬 沈阳机床应收账款周转天数1662天风险分析

分析沈阳机床应收账款周转天数高达1662天的财务风险,包括坏账损失、现金流断裂及偿债能力问题,揭示其经营效率与收入质量隐患。

用户关注的核心是沈阳机床应收账款周转天数高达1662天(约4.5年)所隐含的风险。应收账款周转天数是衡量企业销售回款效率的核心指标,天数越长,意味着资金被客户占用的时间越久,坏账风险越高,现金流压力越大。结合金融数据与搜索信息,我们从量化指标、历史背景、业务模式等多维度展开分析。

根据金融数据分析师结果,沈阳机床所属申万二级行业为“通用设备”,但数据库未提供该行业平均应收账款周转天数。不过,

尽管数据库未直接提供近5-10年的应收账款周转天数历史数据,但通过应收账款余额的波动可间接推断问题的持续性:2020-2024年,公司应收账款余额在5.79亿元(2020)降至2.85亿元(2021)后,2022-2023年小幅回升至3.26亿元,2024年微降至3.17亿元。这一波动可能与2019年破产重整后的债务重组(如部分债权核销或债转股)有关,但整体余额仍处于较高水平,反映出应收账款管理问题并未根本解决。

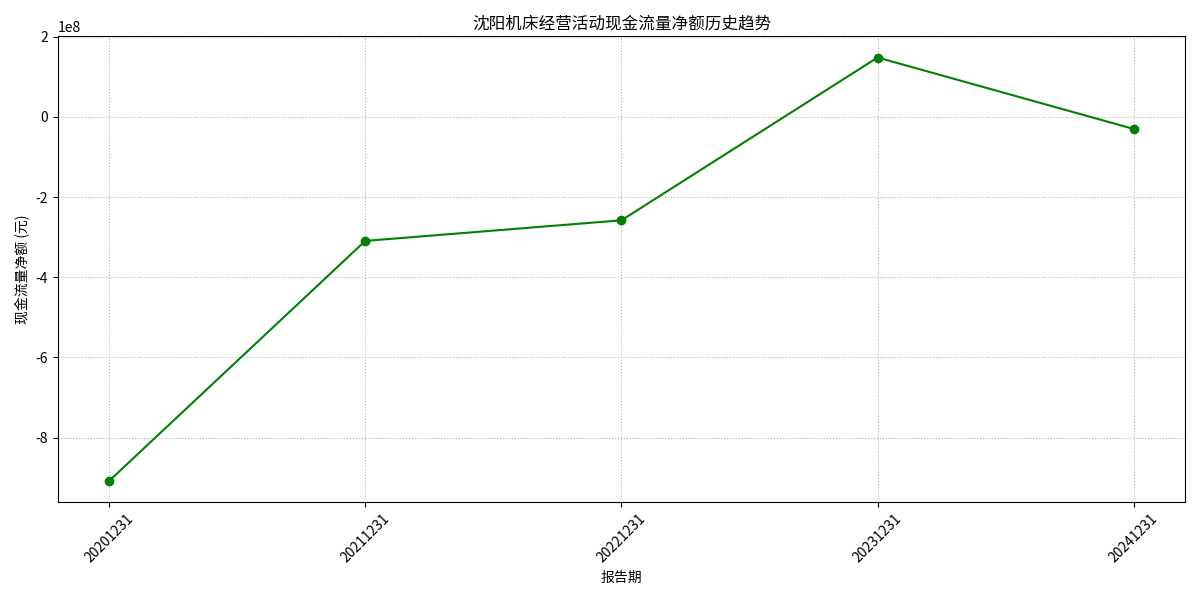

经营活动现金流是企业“自我造血”能力的核心指标。沈阳机床近5年经营活动现金流净额数据(图1)显示:

- 2020-2022年持续为负(分别为-9.08亿元、-3.09亿元、-2.58亿元),表明公司销售回款无法覆盖经营支出,需依赖外部融资维持运营;

- 2023年短暂转正(1.48亿元),但2024年再次转负(-0.30亿元),显示现金流改善缺乏持续性。

图1:沈阳机床经营活动现金流量净额历史趋势(2020-2024)

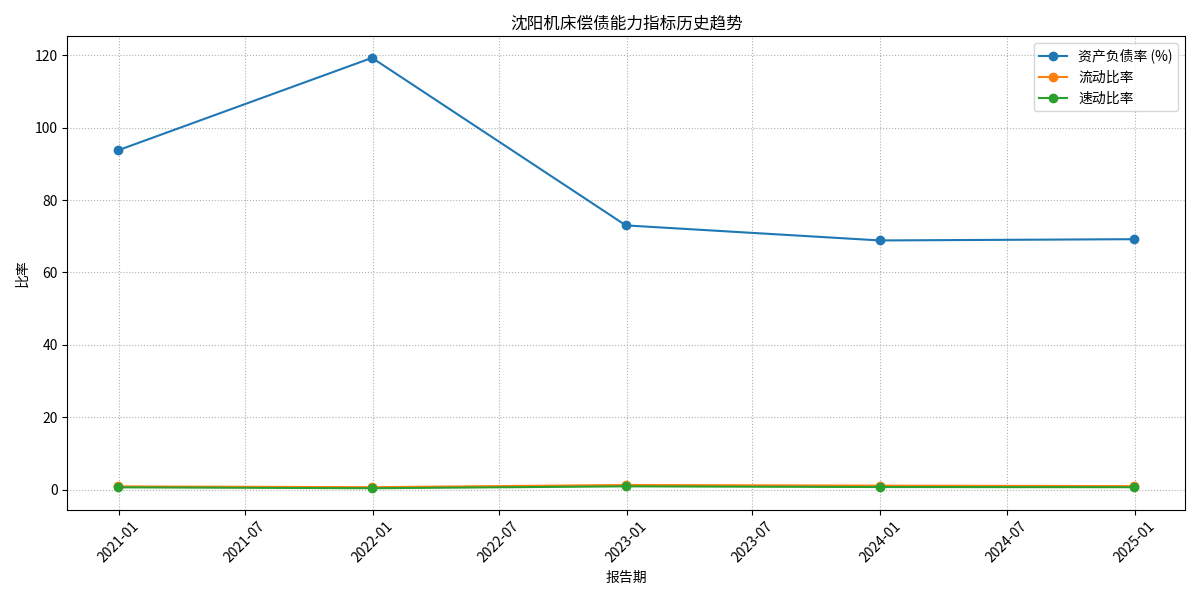

从偿债能力指标(图2)看:

- 资产负债率:2021年高达119.27%(资不抵债),2024年仍维持69.18%的高位(远超制造业50%的健康水平),长期偿债压力巨大;

- 流动比率与速动比率:2021年分别低至0.69和0.40(远低于2和1的行业警戒线),2024年虽回升至0.98和0.68,但仍未达标,短期偿债能力脆弱。

图2:沈阳机床偿债能力指标历史趋势(2020-2024)

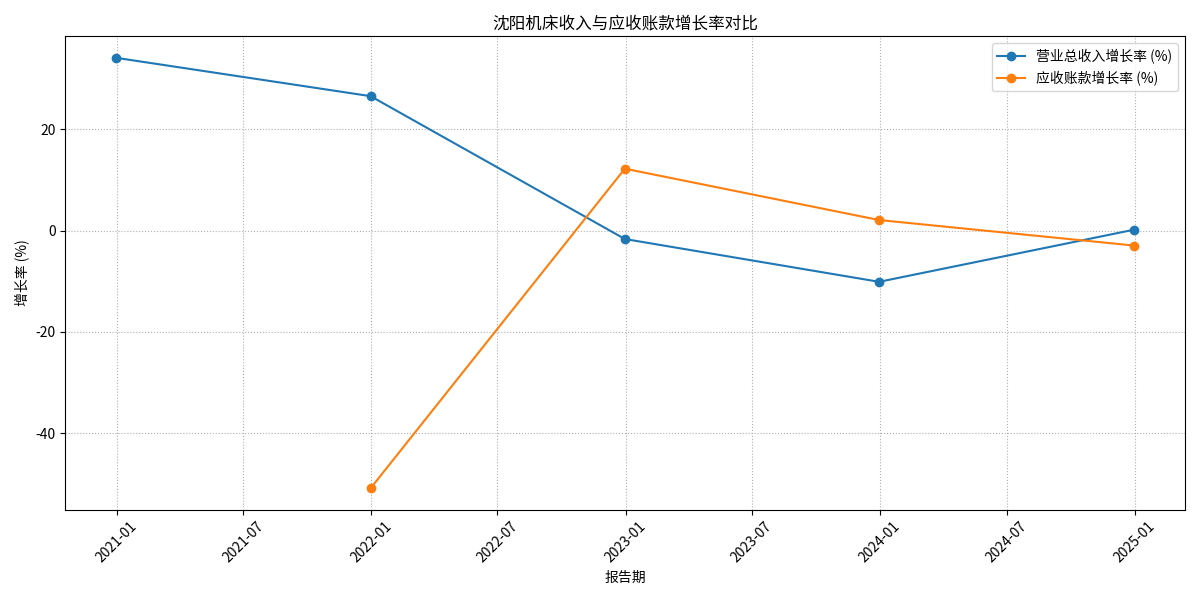

对比营业收入增长率与应收账款增长率(图3):

- 2020-2021年,营业收入增长(34.03%、26.48%)伴随应收账款大幅下降(2021年-50.79%),可能是破产重整后主动收缩赊销的结果;

- 2022-2023年,营业收入负增长(-1.68%、-10.11%)但应收账款仍增长(12.18%、2.06%),表明收入下滑的同时,公司可能通过放宽信用政策(如延长账期)维持销售,导致收入“虚增”;

- 2024年营业收入微增(0.16%)但应收账款微降(-2.97%),虽略有改善,但收入质量仍需观察。

图3:沈阳机床收入与应收账款增长率对比(2020-2024)

2019年沈阳机床因债务危机进入破产重整程序,重整过程中通过坏账计提、债务重组(如债转股、债权打折回收)等方式优化了资产负债表。但根据搜索信息,重整可能遗留了部分“难啃”的应收账款:

- 部分债务人因经营困难无法全额还款,导致应收账款回收周期被拉长;

- 债务重组中可能将部分高风险债权转为长期应收款或其他资产,仍需长期跟踪回收情况。

搜索信息显示,沈阳机床应收账款账龄中“一年以内”占比89%(2024年初),但“三年以上”占比11%;年末其他应收款中“一年以内”占比97.25%。尽管短期账龄占比高,但需注意:

- 前五名欠款单位余额占应收账款总额的100%,客户集中度极高。若任一主要客户因行业周期(如汽车、工程机械需求下滑)或自身经营问题无法还款,将直接导致大额坏账;

- 搜索未明确披露主要债务人的信用状况,但结合现金流持续恶化的现状,不排除部分短期应收账款已实质逾期(如账龄分类不准确)。

沈阳机床主营业务为机床研发、制造及服务,客户集中于汽车、工程机械等周期性行业。这些行业客户通常因设备采购金额大、验收周期长(需调试达标后付款),天然存在较长账期。若下游行业景气度下行(如汽车行业产能过剩),客户可能进一步拖延付款,加剧回款难度。

- 坏账损失风险:1662天的周转天数意味着大量应收账款可能超过正常回收周期,若债务人偿债能力恶化,将导致大额坏账损失,直接侵蚀利润和净资产。

- 现金流断裂风险:经营活动现金流持续为负,应收账款无法变现,公司依赖外部融资(2024年筹资活动现金流入1.55亿元),若融资渠道受阻,资金链可能断裂。

- 偿债违约风险:高资产负债率(69.18%)与低流动比率(0.98)叠加,若应收账款无法回收,公司可能无法偿还到期债务,引发信用违约。

- 收入质量风险:收入增长与应收账款的非同步性,反映出收入依赖赊销驱动,财务报表的“现金真实性”存疑。

- 短期关注:跟踪公司坏账计提政策(是否足额计提)、主要客户还款进展及经营活动现金流能否持续转正;

- 中期警惕:若应收账款周转天数未显著下降(如1年内未降至行业平均水平),需警惕公司持续经营能力;

- 长期规避:在行业竞争加剧(通用设备产能过剩)与自身管理能力未改善的背景下,高应收账款风险可能成为公司估值的长期压制因素。

创作声明:本文部分内容由AI辅助生成(AIGC),仅供参考