2025年08月上半旬 四川长虹存货跌价准备9196万元风险分析及投资建议

分析四川长虹计提9196万元存货跌价准备对财务的影响,包括短期利润侵蚀和长期库存管理风险,提供行业对比及投资建议。

发布时间:2025年8月8日 分类:金融分析 阅读时间:8 分钟

四川长虹(600839.SH)存货跌价准备9196万元风险分析报告

一、引言

用户核心关注四川长虹计提9196万元存货跌价准备的潜在风险。本报告基于金灵量化数据库(金融数据分析师)的权威财务数据及搜索分析师的行业背景信息,从定量财务冲击、存货健康度趋势、事件原因推测、行业对比及市场影响等维度展开分析,旨在为投资者提供全面的风险评估。

二、定量财务冲击评估:对利润表的短期压力显著

存货跌价准备直接影响企业当期净利润(计入资产减值损失),需结合公司整体财务规模判断其冲击程度。根据四川长虹2024年年报及2025年一季报数据(金灵量化数据库):

| 指标/时间 | 2024年年度数据 | 9196万元占比 | 2025年一季度数据 | 9196万元占比 |

|---|---|---|---|---|

| 营业收入 | 1036.91亿元 | 0.09% | 268.37亿元 | 0.34% |

| 净利润 | 18.05亿元 | 5.09% | 6.34亿元 | 14.52% |

| 期末存货账面价值 | 228.65亿元 | 0.40% | 232.80亿元 | 0.40% |

| 总资产 | 993.78亿元 | 0.09% | 1015.77亿元 | 0.09% |

核心结论:

- 对营收和总资产的影响微乎其微(占比均不足1%),反映公司整体经营规模未受显著冲击;

- 对净利润的短期侵蚀明显:2024年占全年净利润的5.09%,2025年一季度占比更高达14.52%,若后续无盈利改善措施,可能拖累季度业绩表现。

三、存货健康度趋势:周转效率下降,跌价风险长期累积

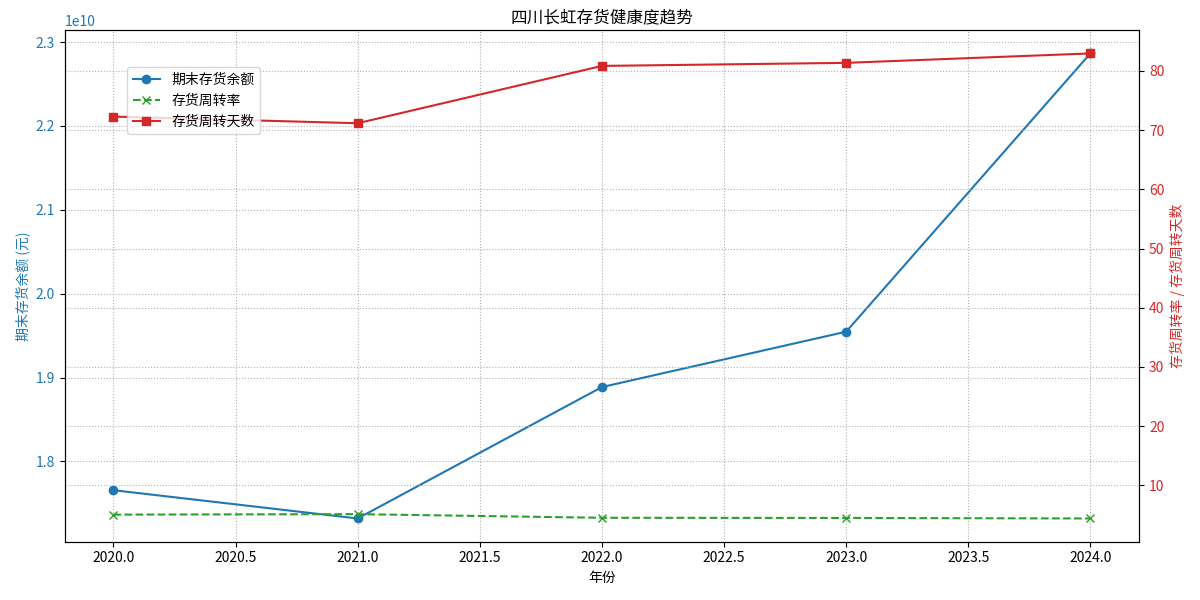

存货跌价风险的本质是库存管理效率与市场需求的匹配度。通过分析四川长虹近5年(2020-2024年)存货相关指标(金灵量化数据库),可观察其库存管理能力的变化趋势:

| 年份 | 期末存货余额(亿元) | 存货周转率(次/年) | 存货周转天数(天) |

|---|---|---|---|

| 2020 | 176.58 | 5.05 | 72.29 |

| 2021 | 173.21 | 5.13 | 71.17 |

| 2022 | 188.87 | 4.51 | 80.85 |

| 2023 | 195.47 | 4.49 | 81.37 |

| 2024 | 228.65 | 4.40 | 82.96 |

趋势解读:

- 存货规模持续扩张:2020-2024年存货余额从176.58亿元增至228.65亿元,累计增长29.5%,增速快于同期营业收入(2020年营收944.48亿元,2024年1036.91亿元,累计增长9.8%),反映库存积压风险上升;

- 周转效率显著下降:存货周转率从2021年的5.13次降至2024年的4.40次,周转天数从71.17天延长至82.96天,意味着存货转化为收入的周期变长,产品滞销或市场需求放缓的可能性增加;

- 跌价风险的长期累积:库存周转效率下降与本次存货跌价准备事件形成印证,表明公司库存管理可能存在系统性问题(如需求预测偏差、生产计划冗余),未来或面临更多存货减值压力。

四、事件原因推测与行业对比:或为公司个体性风险

由于未检索到四川长虹本次存货跌价的官方公告(搜索分析师结果),结合家电行业特性及企业常见风险,推测可能原因如下:

1. 潜在触发因素

- 产品迭代滞后:家电行业技术更新快(如智能电视、节能空调),若公司旧款产品因性能落后被市场淘汰,可能导致库存商品减值;

- 需求端波动:2025年上半年家电市场虽受“以旧换新”政策支撑,但存量竞争加剧,若公司产品定位偏离消费升级趋势(如高端化不足),可能导致需求萎缩;

- 库存管理偏差:结合存货周转率下降趋势,可能存在生产计划与实际需求脱节(如过度备货),导致库存积压后被迫计提减值。

2. 行业对比

- 行业整体:2025年家电市场呈现“分化”特征,头部企业(如海尔、美的)通过高端化和智能化抢占市场,传统制造企业利润率承压,但未发现行业普遍性存货跌价现象;

- 竞争对手:仅创维近期因房地产关联业务(物业存货)及智能系统业务计提减值,海信、TCL等未披露类似公告,推测本次事件或为四川长虹个体性风险(如特定产品线滞销)。

五、市场影响与未来展望

短期影响

:存货跌价准备直接减少当期净利润(2025年一季度占比14.52%),若公司未同步释放盈利改善信号(如新品上市、成本控制),可能引发市场对其短期盈利能力的担忧,股价或承压(技术面推测:若事件发生在2025年,短期可能伴随放量下跌,需关注MA60均线或前期低点支撑)。

长期风险

:若存货周转效率持续下降(2020-2024年周转天数累计延长16.5%),未来或面临更多存货减值压力,叠加家电行业存量竞争加剧,公司需通过以下策略缓解风险:

- 优化库存管理:加强需求预测与生产计划的匹配度,减少冗余库存;

- 加速产品升级:加大智能、高端产品线投入,提升产品竞争力以缩短周转周期;

- 促销去库存:通过降价、渠道补贴等方式消化滞销库存,降低跌价风险。

六、结论与投资启示

四川长虹9196万元存货跌价准备的核心风险集中于

短期利润侵蚀

和库存管理效率下降的长期隐患

。具体结论如下:

- 短期风险可控:对营收和总资产影响微小,但需警惕2025年二季度净利润继续受减值拖累;

- 长期风险需关注:存货周转效率持续下降反映库存管理问题,若未来无实质性改善,可能引发更多减值并压制估值;

- 投资建议:投资者需重点跟踪公司后续库存周转率变化、新品销售情况及行业需求复苏节奏,若周转效率回升且减值未持续扩大,短期调整或为布局机会;反之,需警惕库存管理恶化带来的持续风险。

创作声明:本文部分内容由AI辅助生成(AIGC),仅供参考