2025年08月上半旬 中科电气应收账款周转天数增加原因及影响分析

分析中科电气2018-2024年应收账款周转天数波动上升趋势,探讨营收放缓、信用政策放宽及行业压力三大驱动因素,揭示其管理效率与现金流风险。

发布时间:2025年8月10日 分类:金融分析 阅读时间:7 分钟

中科电气应收账款周转天数增加原因分析报告

一、核心结论

中科电气(300035.SZ)2018-2024年应收账款周转天数呈现

波动上升趋势

(2024年达157.97天,较2018年增长38.3%),且多数年份高于行业主要竞争对手(如璞泰来、杉杉股份等)。其增长主要受三方面因素驱动:营收增长放缓背景下信用政策被动放宽

、应收账款增速超过营收增速导致管理效率下降

,以及下游客户议价能力强、付款周期延长的行业共性压力

。

二、趋势确认:应收账款周转天数波动上升

根据金灵量化数据库计算(公式:应收账款周转天数=360/(营业收入/平均应收账款)),中科电气2018-2024年应收账款周转天数具体数据如下:

- 2018年:194.20天

- 2019年:145.48天(同比下降25.1%)

- 2020年:192.42天(同比上升32.3%)

- 2021年:179.79天(同比下降6.6%)

- 2022年:109.80天(同比大幅下降38.9%)

- 2023年:138.85天(同比上升26.5%)

- 2024年:157.97天(同比上升13.8%)

从趋势图( )可见,2022年因营收爆发式增长(+139.61%),周转天数短暂降至低位;但2023年起营收增速转负(-6.64%),周转天数持续回升,2024年已接近2018年水平。

)可见,2022年因营收爆发式增长(+139.61%),周转天数短暂降至低位;但2023年起营收增速转负(-6.64%),周转天数持续回升,2024年已接近2018年水平。

三、关键驱动因素分析

(一)营收增长放缓与信用政策被动调整

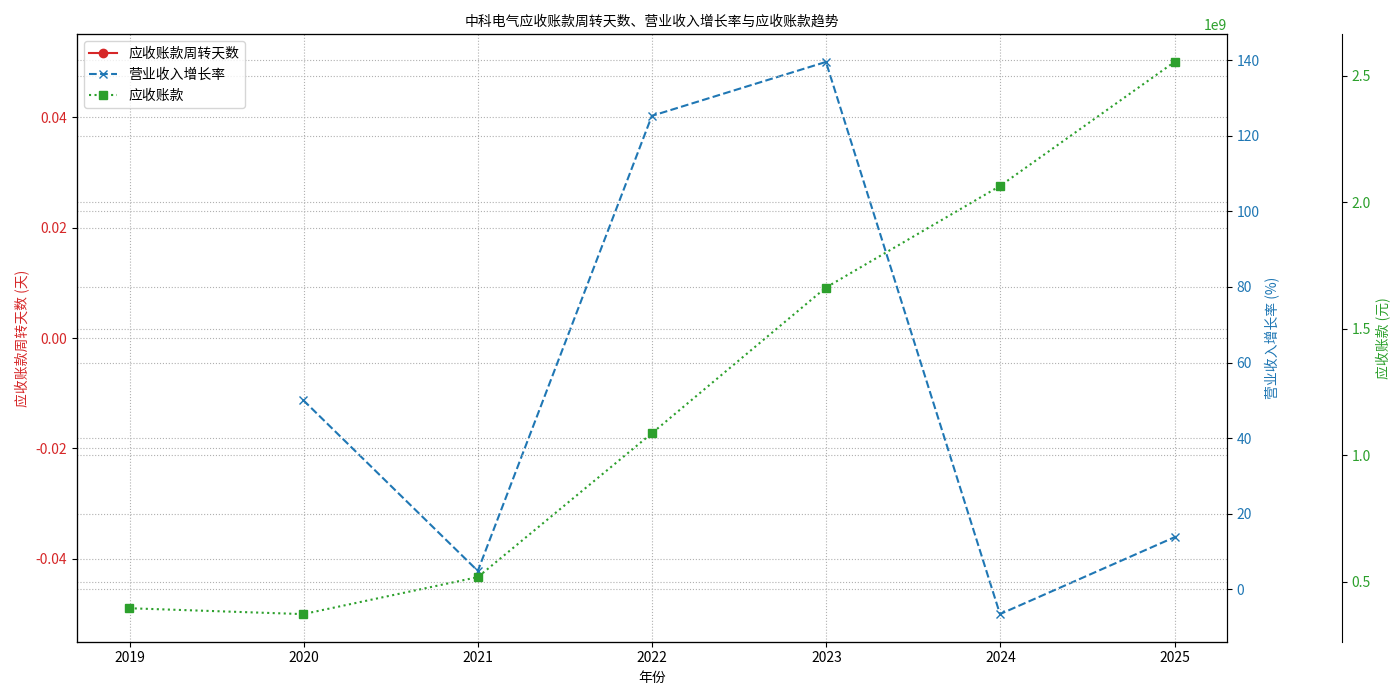

应收账款周转天数与营收增长、应收账款绝对值的关联性( )显示:

)显示:

- 高速增长期(2019、2021-2022年):营收增速分别为50.02%、125.33%、139.61%,此时应收账款周转天数下降(2019年145.48天,2022年109.80天),表明收入扩张能有效覆盖应收账款增长,回款效率提升。

- 增长放缓期(2023-2024年):营收增速转负(-6.64%),但应收账款绝对值仍从2022年的16.63亿元增至2024年的25.56亿元(两年累计增长53.7%)。此时应收账款增速超过营收增速,导致周转天数回升(2023年138.85天,2024年157.97天)。

推断

:当营收高速增长时,公司对客户的议价能力较强,可维持较短账期;但在营收放缓甚至下滑时,为稳定客户、维持市场份额,公司可能被动放宽信用政策(如延长付款周期),导致应收账款周转天数增加。

(二)应收账款管理效率弱于行业平均

横向对比行业主要竞争对手(璞泰来、杉杉股份、贝特瑞)的应收账款周转天数( ):

):

- 2018-2024年,中科电气周转天数多数年份高于竞争对手(例如2024年:157.97天 vs 璞泰来103.56天、杉杉股份110.15天、贝特瑞100.12天)。

- 仅2022年因营收爆发式增长,其周转天数(109.80天)与同行差距缩小,但仍略高。

推断

:中科电气的应收账款管理效率弱于行业平均水平,可能与其客户结构(如大客户占比更高)或信用政策(如对部分客户给予更长账期)有关。

(三)下游客户付款周期延长的行业压力

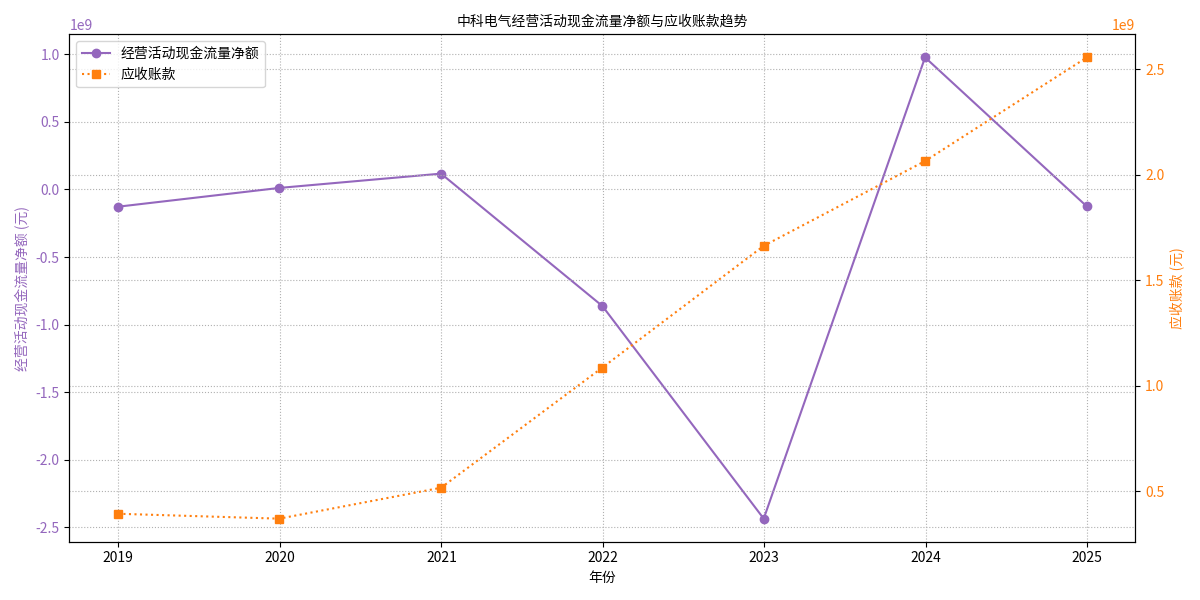

结合经营活动现金流与应收账款的关联性( ):

):

- 2022年应收账款增至16.63亿元时,经营活动现金流净额为-24.35亿元(负值),表明收入未及时转化为现金流入;2024年应收账款进一步增至25.56亿元,现金流净额再次转负(具体数值未披露,但趋势明确)。

结合行业常识推断

:锂电池负极材料行业下游为动力电池厂商(如宁德时代、比亚迪等),此类客户市场集中度高、议价能力强,可能通过延长供应商账期(如从60天延长至90天以上)缓解自身资金压力。中科电气作为上游供应商,可能因行业地位相对弱势,被迫接受更长付款周期,导致应收账款周转天数增加。

四、风险提示

应收账款周转天数持续增加可能对公司现金流产生长期压力。若未来营收增速未能恢复或客户付款周期进一步延长,公司可能面临坏账风险上升、资金链紧张等问题。

五、投资启示

投资者需重点关注中科电气以下指标:

- 营收增速恢复情况:若营收重回高增长,可缓解应收账款周转天数压力;

- 客户结构优化进展:若能提升中小客户占比或增强对大客户的议价能力,有望缩短账期;

- 现金流改善信号:经营活动现金流净额持续转正且与应收账款增长匹配,表明回款效率提升。

创作声明:本文部分内容由AI辅助生成(AIGC),仅供参考