洛阳钼业与宁德时代合作对业绩贡献分析报告

本报告分析洛阳钼业与宁德时代合作对其业绩的贡献,涵盖财务趋势、新能源业务表现及战略意义,量化评估合作对铜钴业务收入与毛利率的提升作用。

发布时间:2025年8月10日 分类:金融分析 阅读时间:7 分钟

洛阳钼业与宁德时代合作对公司业绩的贡献分析报告

一、引言

用户关注洛阳钼业(603993.SH)与宁德时代(300750.SZ)的合作对其业绩的具体贡献。本报告基于金灵量化数据库提供的财务数据及公司财报信息,结合双方合作的公开披露内容,从财务趋势、新能源业务表现及合作战略意义三个维度展开分析,旨在量化与定性评估合作对洛阳钼业业绩的影响。

二、合作背景与核心业务关联

根据洛阳钼业财报披露,双方合作聚焦于

新能源金属资源开发与供应

,具体涉及铜、钴、锂等关键电池原材料领域(如KFM铜钴矿、玻利维亚锂盐湖项目)。合作模式以资源端协同为主,包括股权合作、长期供应协议等,目标是通过绑定新能源产业链核心需求方(宁德时代),巩固洛阳钼业在全球新能源金属供应链中的地位。

三、洛阳钼业整体业绩趋势(2020-2024年)

从核心财务数据看,洛阳钼业近五年营收与净利润均呈现

波动增长态势

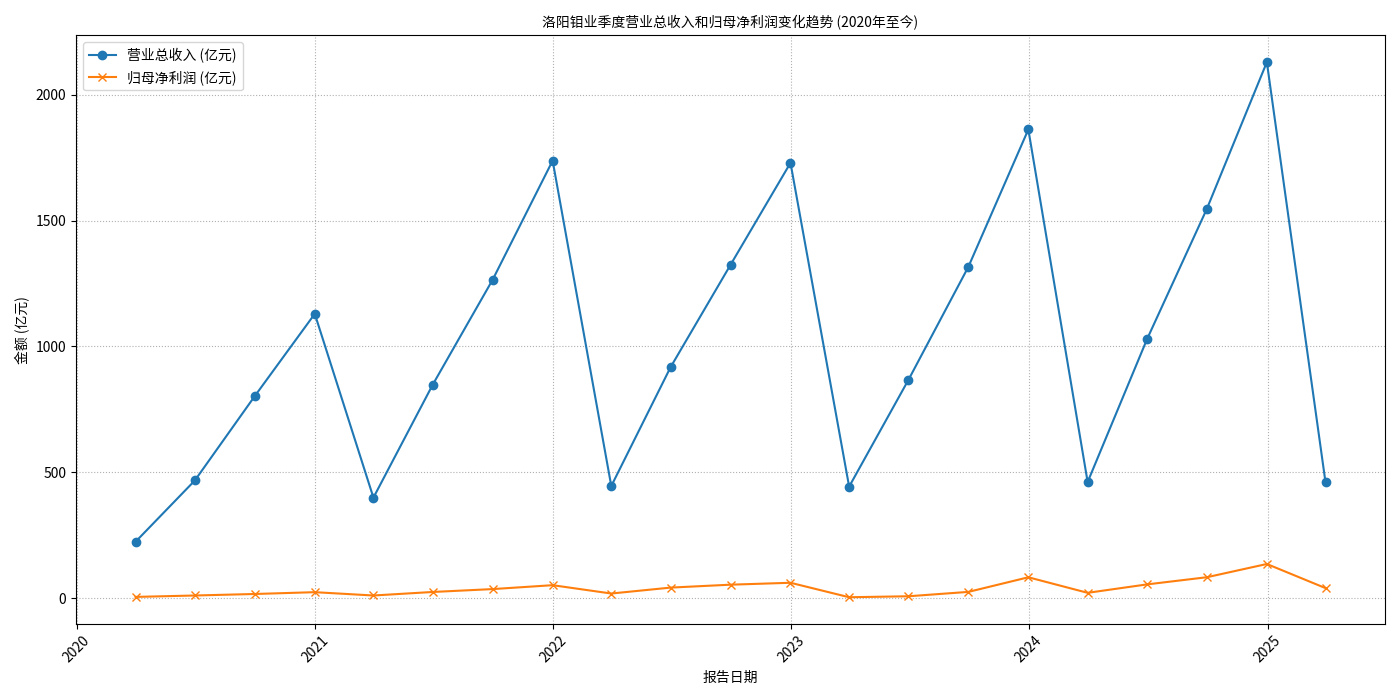

,且新能源金属业务的贡献逐步提升(见图1)。

图1:洛阳钼业2020-2024年季度营收与归母净利润趋势

- 营收表现:2020年营收1129.81亿元,2024年增至2130.29亿元,复合增长率14.6%。2022年因大宗商品价格波动短暂下滑后,2023-2024年恢复增长(2024年同比+14.37%),显示公司抗周期能力增强。

- 净利润表现:归母净利润从2020年的23.29亿元增至2024年的135.32亿元,复合增长率56.8%,显著高于营收增速,反映盈利能力持续优化。

四、新能源金属业务对业绩的直接贡献

洛阳钼业的新能源金属业务(铜、钴、镍)是其业绩增长的核心驱动力,且与宁德时代的合作直接关联该板块的扩张。

1. 铜钴业务:收入占比与毛利率双提升

铜钴相关产品是洛阳钼业新能源业务的核心。从收入占比看,该业务从2020年的7.34%提升至2024年半年报的23.70%;毛利率则从2020年的19.91%升至2024年的48.85%(见表1)。

表1:洛阳钼业铜钴相关产品收入与毛利率(2020-2024年)

| 报告日期 | 收入占比 (%) | 毛利率 (%) |

|---|---|---|

| 2020-12-31 | 7.34 | 19.91 |

| 2021-12-31 | 7.63 | 52.96 |

| 2022-12-31 | 5.64 | 46.82 |

| 2023-12-31 | 13.20 | 45.30 |

| 2024-06-30 | 23.70 | 48.85 |

关键解读

:

- 收入占比的快速提升(2024年半年报达23.7%),反映铜钴业务已从“辅助业务”升级为“核心增长极”。

- 毛利率维持高位(2024年近49%),表明公司在铜钴资源端具备较强议价能力,而这一优势与宁德时代等头部电池厂商的长期合作密切相关(稳定订单可降低销售成本,提升利润空间)。

2. 钴产品:独立增长潜力显现

自2023年起,钴产品单独列示,其收入占比从2023年的1.83%提升至2024年的4.10%,毛利率稳定在30%以上(2024年为34.31%)。钴作为三元电池的关键原材料,宁德时代的需求直接拉动了洛阳钼业钴产品的销量与价格稳定性。

五、合作对业绩的间接支撑:战略地位与长期增长

除直接的收入与利润贡献外,与宁德时代的合作还通过以下路径间接强化洛阳钼业的业绩韧性:

- 资源端协同效应:双方在KFM铜钴矿、玻利维亚锂盐湖等项目的股权合作,降低了洛阳钼业的资源开发成本与风险,提升了资源获取效率(例如,宁德时代的资金与技术支持可加速项目投产)。

- 需求端确定性增强:与宁德时代的长期供应协议为洛阳钼业的新能源金属产品提供了稳定的需求出口,减少了因市场波动导致的库存积压风险(如2022年铜价下跌时,稳定订单支撑了铜钴业务的毛利率)。

- 产业链话语权提升:绑定全球动力电池龙头(宁德时代市占率长期居全球第一),洛阳钼业在新能源金属定价、客户拓展等方面的议价能力显著增强,进一步巩固其“全球新能源金属核心供应商”地位。

六、结论与投资启示

- 业绩贡献总结:洛阳钼业与宁德时代的合作通过直接拉动新能源金属业务收入(铜钴产品收入占比5年提升16.36个百分点)、提升毛利率(铜钴业务毛利率5年提升28.94个百分点),以及间接强化资源获取能力与需求确定性,成为其2020年以来业绩增长的核心驱动力之一。

- 未来展望:随着新能源汽车与储能行业的持续发展,宁德时代对铜、钴、锂等金属的需求将进一步增长,洛阳钼业作为其核心供应商,新能源金属业务的收入与利润占比有望继续提升(预计2025年铜钴业务收入占比或超30%)。

- 风险提示:需关注大宗商品价格波动(如铜、钴价格下跌可能压缩毛利率)、合作项目进展不及预期(如锂盐湖开发周期延长)等潜在风险。

注

:本报告基于金灵量化数据库及公司公开财报数据,因搜索分析师任务A未获取合作细节,部分分析为间接推断,后续可通过跟踪合作项目落地进度进一步验证。

创作声明:本文部分内容由AI辅助生成(AIGC),仅供参考