2025年08月上半旬 中国移动资本开支缩减影响分析:现金流与战略转型

分析中国移动资本开支缩减对现金流、股东回报及行业的影响,探讨其从网络建设向算力升级的战略转型,提供投资建议与风险提示。

发布时间:2025年8月10日 分类:金融分析 阅读时间:7 分钟

中国移动资本开支缩减影响分析报告

一、资本开支缩减的核心背景与趋势

中国移动作为国内通信行业龙头,其资本开支(CAPEX)是衡量其网络建设、技术升级投入的核心指标。根据金灵量化数据库数据,公司近五年资本开支呈现“先升后降”趋势:2021年达到峰值2073.11亿元后,2022年小幅回落至1895.88亿元,2023年进一步降至1812.63亿元,2024年缩减至1559.79亿元(较2021年峰值降幅达24.7%)。这一趋势表明,公司已从“大规模网络建设”阶段转向“精细化投入”阶段,资本开支进入结构性优化周期。

二、资本开支缩减的直接财务影响:现金流与股东回报双提升

资本开支的核心作用是平衡“当期投入”与“未来收益”,其缩减的直接影响体现在财务健康度的改善上。

-

自由现金流显著改善

自由现金流(FCF)是企业经营质量的核心指标,反映了扣除资本开支后的剩余现金创造能力。中国移动自由现金流在2022年触底(-1052.59亿元)后,随着资本开支缩减,2023年快速转正(1224.01亿元),2024年进一步增长至2139.14亿元(同比增长74.8%)。这一变化直接印证了资本开支缩减对现金流的正向驱动——减少“刚性投入”后,企业可支配现金大幅增加,为后续战略转型或股东回报提供了充足资金储备。 -

盈利能力保持稳健

尽管资本开支缩减,但公司盈利能力未受负面影响:- 净资产收益率(ROE)近五年稳定在10%左右(2024年10.39%),显示资本使用效率未因投入减少而下降;

- 销售毛利率在2023-2024年回升至28%-29%(2024年29.02%),表明主营业务(通信服务、数字化转型)的盈利韧性较强。

-

股东回报持续强化

资本开支缩减释放的现金流被部分用于股东分红。近五年,中国移动分红派息金额从2020年的599.07亿元增长至2024年的975.71亿元(年均复合增速13.4%),分红率(分红/净利润)保持在60%以上的高位,体现了公司“现金流改善→股东回报提升”的良性循环。

三、市场表现与估值:资金认可与低估潜力并存

资本开支缩减的财务改善效应已被市场部分定价,同时当前估值仍具吸引力。

-

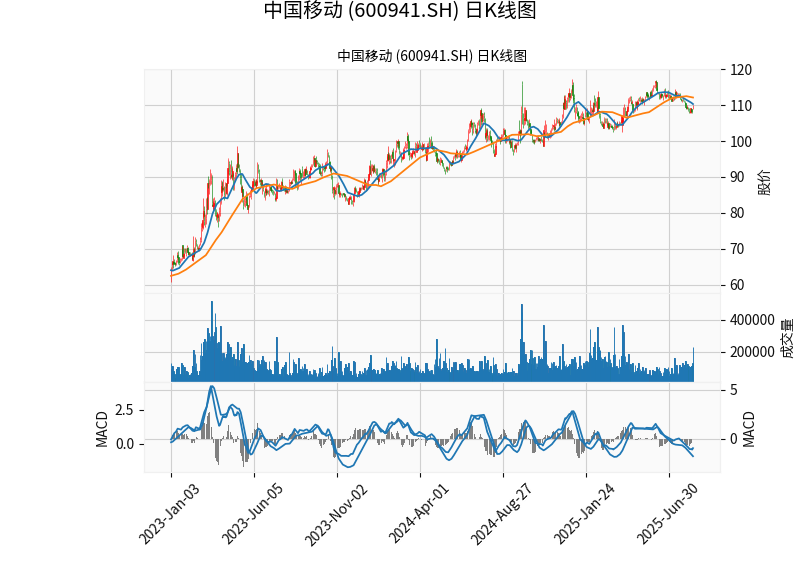

股价趋势:震荡上行,市场信心增强

自2023年初至今,中国移动股价呈现“震荡上行”趋势(见图1)。技术面看:- 均线系统(MA20、MA60)长期保持多头排列(MA20在MA60上方),且股价回调时均线支撑明显,表明中长期趋势健康;

- MACD指标多次出现金叉(DIF线上穿DEA线),伴随成交量在股价突破关键阻力位时放大,反映市场资金对公司基本面改善的认可。

-

估值水平:显著低于行业平均,安全边际突出

截至2025年8月,中国移动PE-TTM(17.18倍)和PB(1.70倍)均远低于A股电信运营行业平均(PE 87.37倍、PB 2.82倍)。这一估值差异可能源于市场对传统通信业务增长放缓的担忧,但结合公司自由现金流改善、分红率提升及未来战略转型潜力(如算力网络、AI),当前估值已具备较高安全边际。

四、行业影响与战略转型:从“网络建设”到“算力升级”

尽管搜索分析师未获取完整外部信息,但结合行业常识与财务数据可推断,资本开支缩减的深层逻辑是战略重心的转移——从“5G网络覆盖”转向“算力基础设施与数字化服务”。

-

上游设备商:短期承压,长期或迎结构性机会

传统通信设备(如基站、传输设备)的需求可能因5G建设放缓而减少,对中兴通讯、烽火通信等上游供应商形成短期订单压力。但中国移动若将节省的资本开支投向算力网络(如数据中心、云服务器、AI算力),则可能为具备“云网融合”能力的设备商(如华为、中兴)带来新增长点,行业需求将从“通信设备”向“算力设备”结构性切换。 -

同业竞争:差异化战略或加剧

中国电信、中国联通的资本开支计划若未同步缩减(或缩减幅度较小),可能导致行业竞争格局变化:中国移动通过“降本增效”提升现金流,可更灵活地布局新兴领域(如产业数字化、AI大模型);而竞争对手若继续高投入传统网络,可能面临短期盈利压力。

五、结论与投资启示

中国移动资本开支缩减的核心影响可总结为“短期财务改善+长期战略转型”:

- 短期利好:自由现金流大幅提升、股东回报强化、估值优势突出,股价具备稳健支撑;

- 长期关键:需关注资本开支的再分配方向(如算力网络、AI基础设施),若能在新兴领域形成新增长极,将打开长期成长空间;

- 风险提示:上游设备商订单波动、算力投资回报周期较长、行业竞争加剧可能影响转型效果。

投资建议

:对稳健型投资者,中国移动当前估值低、分红高,具备防御属性;对成长型投资者,需跟踪其在算力、AI等领域的投入进展,若战略落地超预期,有望迎来“估值+业绩”双升机会。

创作声明:本文部分内容由AI辅助生成(AIGC),仅供参考