2025年08月中旬 际华集团业绩暴雷原因分析:2024年亏损42亿背后

深度解析际华集团2024年业绩暴雷原因:军品订单流失、民品竞争加剧、资产减值22亿及原材料成本上涨等多重因素导致净利润暴跌2321%,毛利率腰斩至6.88%。

发布时间:2025年8月11日 分类:金融分析 阅读时间:7 分钟

际华集团(601718.SH)业绩暴雷深度分析报告

一、业绩暴雷的核心表现:2024年巨额亏损与财务指标断崖式下跌

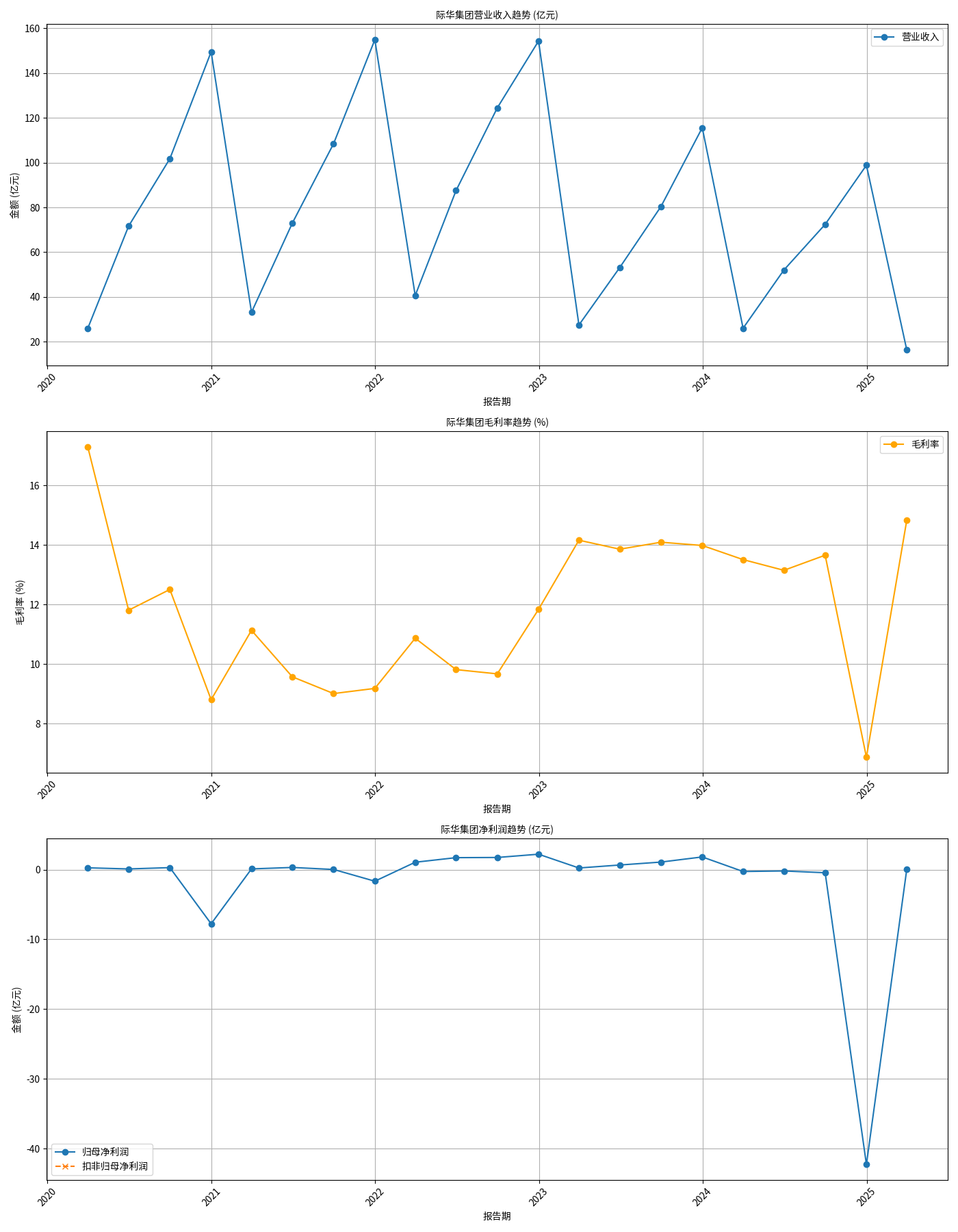

根据金灵量化数据库提供的财务数据,际华集团的业绩“暴雷”集中体现在2024年,具体表现为以下核心财务指标的剧烈恶化:

- 净利润从盈利转为巨额亏损:2023年公司归母净利润为1.82亿元,2024年骤降至-42.28亿元,同比降幅达2321%,创近五年最大亏损纪录。

- 毛利率断崖式下跌:2023年毛利率为13.99%,2024年大幅下滑至6.88%,接近腰斩,直接削弱了公司的核心盈利能力。

- 营业收入持续萎缩:2022年至2024年,营业收入从154.36亿元降至98.86亿元,三年累计降幅达36%;2024年各季度收入均低于2023年同期水平(如2024年半年报收入52.04亿元,较2023年同期的53.14亿元进一步下滑)。

从时间节点看,业绩恶化始于2024年一季度(归母净利润首次转负至-0.26亿元),并在2024年年报中集中爆发(见图1)。

二、业绩暴雷的直接财务原因:收入下滑与毛利率暴跌双杀

结合财务数据与公司经营逻辑,2024年业绩暴雷的直接财务驱动因素可归结为两点:

-

营业收入持续萎缩,核心订单需求不足

2024年公司营业收入较2023年减少14.5%(从115.61亿元降至98.86亿元),主要源于两大业务板块的订单收缩:- 军品订单延迟与流失:军方招投标流程推迟及技术标准升级导致军品订单交付滞后,部分订单因竞争加剧未中标,军品收入显著下滑。

- 民品收入增长乏力:职业装、纺织印染等民品业务虽面临需求增长(如功能性面料需求上升),但行业竞争激烈(中小企业低价竞争),公司未能通过市场份额扩张弥补军品缺口。

-

毛利率暴跌:成本失控与资产减值的集中冲击

2024年毛利率从13.99%骤降至6.88%,是亏损的最关键因素。这一变化由多重成本端压力叠加导致:- 原材料价格波动:纺织、印染等业务的原材料(如棉花、化纤)受国际大宗商品价格上涨影响,采购成本上升,压缩毛利空间。

- 固定成本分摊压力:订单减少导致产能利用率不足,折旧、人工等固定成本无法有效摊薄,单位产品成本上升。

- 资产减值集中计提:2024年公司因房地产项目(如“际华园”)下行、涉诉抵押资产贬值、应收账款回款不及预期等原因,计提大额资产减值准备(预计影响损益-22.5亿元至-10亿元),直接侵蚀利润。

三、业绩暴雷的深层驱动因素:行业、内部管理与重大事件共振

财务指标的恶化是表象,其背后是行业环境变化、内部经营问题及重大事件的多重冲击:

-

行业环境:需求波动与竞争加剧

际华集团核心业务(军需品、职业装、纺织印染、应急装备)的行业环境发生显著变化:- 军需品需求不确定性:军方采购受国防预算调整、技术标准升级影响,订单交付周期延长且竞争门槛提高,公司传统优势被部分削弱。

- 民品竞争白热化:职业装、纺织印染行业市场集中度低,中小企业通过低价策略抢占市场,公司成本优势不突出,难以维持高毛利。

- 原材料成本压力:纺织原材料价格受国际市场波动影响(如2024年棉花价格同比上涨约15%),公司成本控制能力面临考验。

-

内部管理:历史包袱与经营效率问题

公司内部管理短板在2024年集中暴露:- 子公司经营不善:部分参股子公司因审价延迟、诉讼败诉等问题,收入和毛利贡献下降;贸易业务因客户违约产生5900万元营业外支出。

- 投资项目失利:“际华园”等商业地产项目因国内地产下行周期盘活困难,公司拟退出并计提巨额减值,成为2024年亏损的主要推手之一。

- 回款能力恶化:2024年三季度应收账款同比暴涨,现金流压力加大,进一步限制了经营周转效率。

-

重大事件:监管风险与信息披露问题

2024年至2025年,公司连续遭遇监管处罚与调查:- 2024年11月,因未及时披露借款事项、募投项目延期未履行程序等问题,被上交所通报批评;

- 2025年8月,因涉嫌信息披露违法违规被证监会立案调查。尽管公司称经营活动正常,但监管风险加剧了市场对其治理能力的质疑,间接影响了客户信任与融资能力。

四、结论与投资启示

际华集团2024年的业绩暴雷是“行业需求波动+内部管理短板+重大资产减值”三重因素共振的结果。其中,军品订单延迟与民品竞争加剧导致收入萎缩,叠加地产项目减值、原材料成本上升及子公司经营问题,最终引发巨额亏损。

投资启示

:

- 短期需关注公司资产减值后续影响(如“际华园”退出进展)、军品订单恢复情况及应收账款回款能力;

- 长期需观察公司在新材料研发(如功能性面料)、应急装备等高毛利领域的投入能否形成规模产能,以改善收入结构和盈利能力;

- 监管风险(如立案调查结果)可能进一步影响市场估值,需警惕治理风险对股价的压制。

创作声明:本文部分内容由AI辅助生成(AIGC),仅供参考