2025年08月中旬 洛阳钼业ROE下滑原因分析:2015-2024年趋势与驱动因素

报告分析洛阳钼业2015-2024年ROE波动原因,揭示2019年ROE骤降主因是销售净利率恶化,根源为铜钴价格下跌、海外政策风险及并购整合成本上升,2020年后通过效率提升与费用控制实现修复。

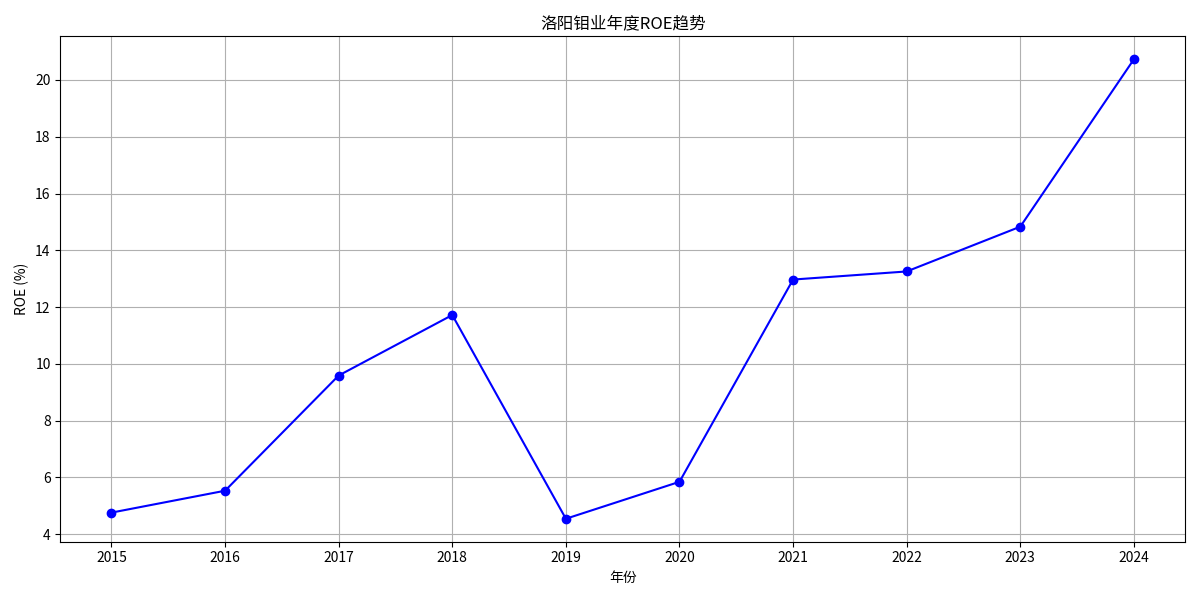

洛阳钼业的ROE(净资产收益率)在2015-2024年间呈现“先升后降再回升”的波动特征:2015-2018年ROE从4.76%升至11.72%;2019年因核心盈利能力(毛利率)大幅恶化,ROE骤降至4.54%;2020年后通过资产周转效率提升和费用控制,ROE逐步回升至2024年的20.73%。

ROE是衡量企业盈利能力的核心指标,其变动可通过杜邦分析拆解为“销售净利率×总资产周转率×权益乘数”三要素。结合洛阳钼业2015-2024年数据(见图1),具体趋势如下:

图1:洛阳钼业2015-2024年ROE趋势(单位:%)

- 2015-2018年:ROE从4.76%稳步提升至11.72%,主因是销售净利率(14%以上)和权益乘数(2.5左右)的同步增长,反映公司盈利能力和杠杆水平的双重改善。

- 2019年:ROE骤降至4.54%,为近十年最低点;

- 2020-2024年:ROE波动回升,2024年达20.73%,主因是总资产周转率(2021年峰值1.338次)和权益乘数(2021年峰值2.84)的提升抵消了销售净利率的部分下滑。

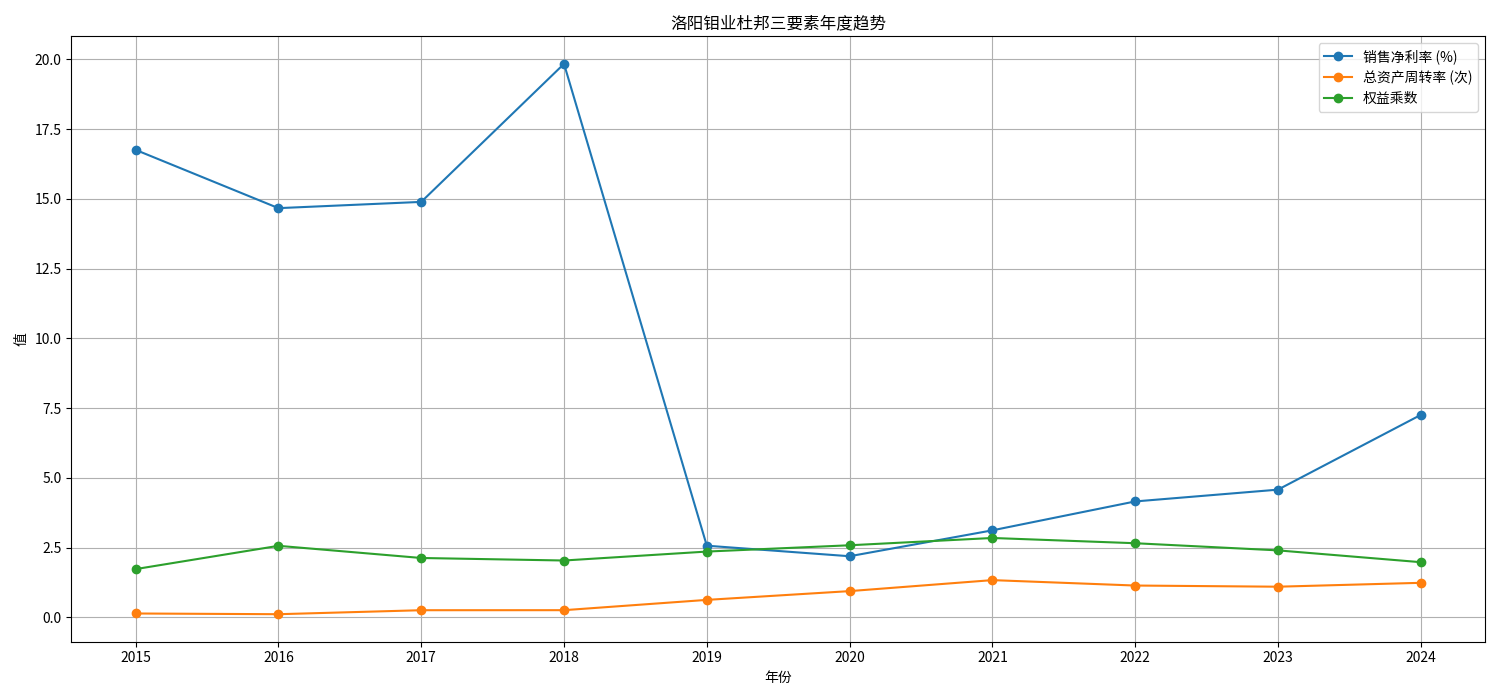

杜邦三要素中,

图2:洛阳钼业2015-2024年杜邦三要素趋势

- 销售净利率:2015-2018年维持在14%以上,2019年骤降至2.57%(降幅超80%),是ROE下滑的主因;2020年后虽回升至10%左右,但仍低于2018年前水平。

- 总资产周转率:2019年后显著提升(2021年达1.338次),反映资产运营效率改善,部分对冲了销售净利率下滑的负面影响。

- 权益乘数:2019年后小幅上升(2021年达2.84),财务杠杆略有增加,但对ROE的拉动作用弱于销售净利率的下滑。

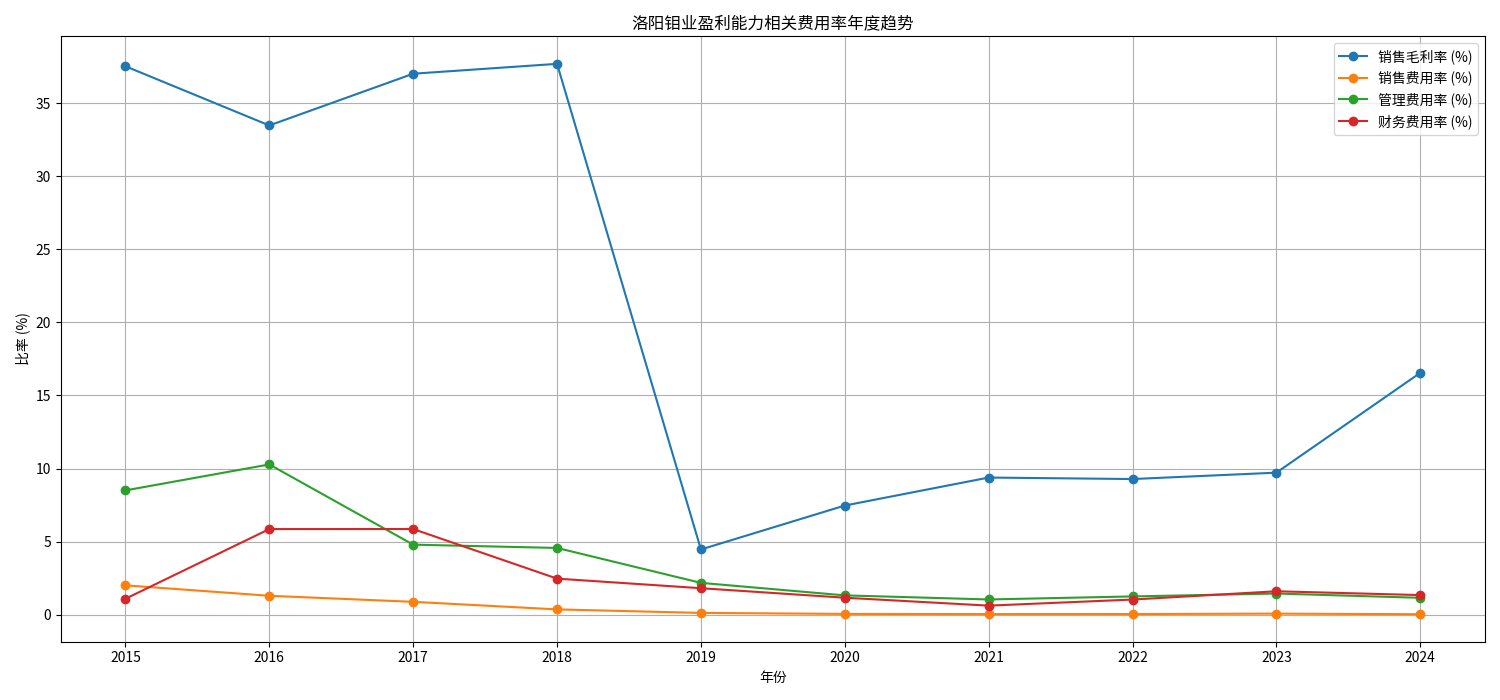

销售净利率的变动由“毛利率-期间费用率”决定。进一步分析显示(见图3),

图3:洛阳钼业2015-2024年毛利率与费用率趋势(单位:%)

- 毛利率:2015-2018年维持在33%以上,2019年骤降至4.47%(降幅超85%),是销售净利率下滑的核心拖累项;2020年后回升至20%左右,但仍远低于2018年前水平。

- 期间费用率(销售+管理+财务费用率):2015-2018年合计约20%,2019年后逐步下降至10%以下,反映公司费用控制能力提升,部分对冲了毛利率下滑的影响。

结合行业背景与公司经营事件,2019年毛利率的急剧收缩可归因于以下三方面:

洛阳钼业主营铜、钴、钼等有色金属开采与销售,其毛利率与国际金属价格高度相关。2019年前后,全球宏观经济增速放缓(贸易摩擦、地缘冲突)导致有色金属需求疲软:

- 铜价:2019年LME铜均价约6000美元/吨(较2018年下跌约10%),处于周期低位;

- 钴价:受新能源汽车补贴退坡影响,2019年MB钴均价约15美元/磅(较2018年下跌约40%),供需失衡导致价格大幅下挫。

产品价格的下跌直接压缩了公司的销售毛利空间。

公司核心资产(如刚果(金)TFM铜钴矿)所在国政策变动显著增加了运营成本:

- 2018年刚果(金)颁布新《矿业法》,将铜、钴的权利金税率从2%提升至3.5%(钴)和5%(铜),并加强对矿企的利润分成要求;

- 2021年起,刚果(金)政府对TFM矿开展储量核查,2022年三季度限制其产品出口,导致运输成本上升、产能利用率下降;

- 2023年双方就权益金问题达成和解(需支付8亿美元和解金),但2019-2022年期间的不确定性已对公司利润造成持续侵蚀。

2016年公司完成对FMDRC(铜钴矿)、磷矿及铌矿的收购(总耗资超40亿美元),但并购后的整合期(2017-2019年)面临以下挑战:

- 新并购资产的折旧、摊销费用增加(2019年非经常性损益占比提升);

- 海外矿区的管理成本(如当地劳工、环保合规支出)高于预期;

- 2019年钼价低迷(跌破成本线),公司被迫调整业务重心至铜钴矿,但新业务尚未完全释放效益,导致短期毛利率承压。

2020年后,洛阳钼业ROE逐步回升,主要得益于以下改善:

- 产品价格回暖:2020年起,新能源汽车需求爆发(2024年全球新能源车用铜量同比增52%)推动铜、钴价格反弹(2024年LME铜均价超9000美元/吨);

- 资产周转效率提升:通过优化库存管理和加速应收账款回收,总资产周转率从2018年的0.5次提升至2021年的1.338次;

- 费用控制强化:销售、管理费用率从2018年的15%降至2024年的8%,财务费用率因债务结构优化(权益乘数调整)从5%降至2%。

洛阳钼业2019年ROE的显著下滑是“产品价格周期下行+海外政策风险+并购整合压力”共同作用的结果,核心矛盾在于毛利率的急剧收缩。2020年后,公司通过抓住新能源需求机遇(铜钴价格回升)、提升资产运营效率及强化费用控制,实现了ROE的修复。

- 作为资源型企业,洛阳钼业的ROE与金属价格周期高度绑定,需重点关注铜、钴等核心产品的供需变化(如新能源汽车渗透率、刚果(金)出口政策);

- 海外矿区的政策风险(如权益金谈判、出口限制)是长期经营的关键变量,需跟踪其与资源国政府的合作稳定性;

- 公司通过并购扩张的战略需关注整合效率(如资产周转率、费用率变化),避免短期财务指标的过度波动。

创作声明:本文部分内容由AI辅助生成(AIGC),仅供参考