华为海思技术协同性最强合作伙伴分析:芯原股份领跑

深度解析华为海思核心合作伙伴技术协同性,芯原股份凭借AI芯片联合研发与IP定制服务成为技术协同性最强企业,华大九天次之,长电科技与华峰测控协同性待验证。

发布时间:2025年8月22日 分类:金融分析 阅读时间:8 分钟

华为海思合作伙伴技术协同性深度分析报告

核心结论

在华为海思的A股核心合作伙伴中,**芯原股份(688521.SH)**的技术协同性最强,其次为华大九天(301269.SZ),长电科技(600584.SH)与华峰测控(688200.SH)因缺乏明确合作信息或协同深度不足,暂居其后。技术协同性的核心判断依据包括:

合作内容的技术绑定深度、联合研发的公开记录、企业自身研发实力及对海思业务的战略价值

。

一、技术协同性的定义与评估维度

技术协同性是衡量合作伙伴与华为海思在技术研发、产品设计、产业链环节中相互依赖、联合创新能力的关键指标。本报告从以下维度展开分析:

- 合作内容与模式:是否涉及联合研发、关键技术共享(如IP核、EDA工具)或定制化服务;

- 合作深度与公开记录:是否有战略合作协议、联合实验室等官方声明;

- 技术不可替代性:合作伙伴在细分领域的技术地位是否对海思芯片设计/制造具有战略意义;

- 研发投入强度:企业自身技术实力的量化指标(研发费用率);

- 业务绑定关系:对海思(或核心客户)的收入依赖度(客户集中度)。

二、核心合作伙伴技术协同性对比分析

(一)芯原股份(688521.SH):技术协同性最强的IP与设计合作伙伴

1. 合作内容与模式

:芯原股份与华为海思的合作深度显著,具体体现在:

- 参与AI芯片联合研发:为海思AI芯片(如昇腾系列、麒麟SoC)提供自研GPU/NPU架构IP,直接支持麒麟超线程技术、存储优化及图形处理能力;

- 定制化IP服务:针对海思芯片的特定需求(如算力、能效比)开发专用IP核,是昇腾生态的核心IP合作伙伴。

2. 合作深度与公开记录

:公开信息明确提及双方在AI芯片设计领域的联合开发,且芯原股份的IP技术已深度嵌入海思芯片的关键功能模块(如GPU/NPU),属于“技术共创”而非简单的产品买卖。

3. 技术不可替代性

:芯原股份是国内半导体IP授权及一站式芯片定制服务龙头,其自研IP在GPU/NPU领域具备独特性,能满足海思对高性能、低功耗芯片的定制化需求,对海思芯片设计的技术迭代具有不可替代的战略价值。

4. 研发投入与业务绑定

:

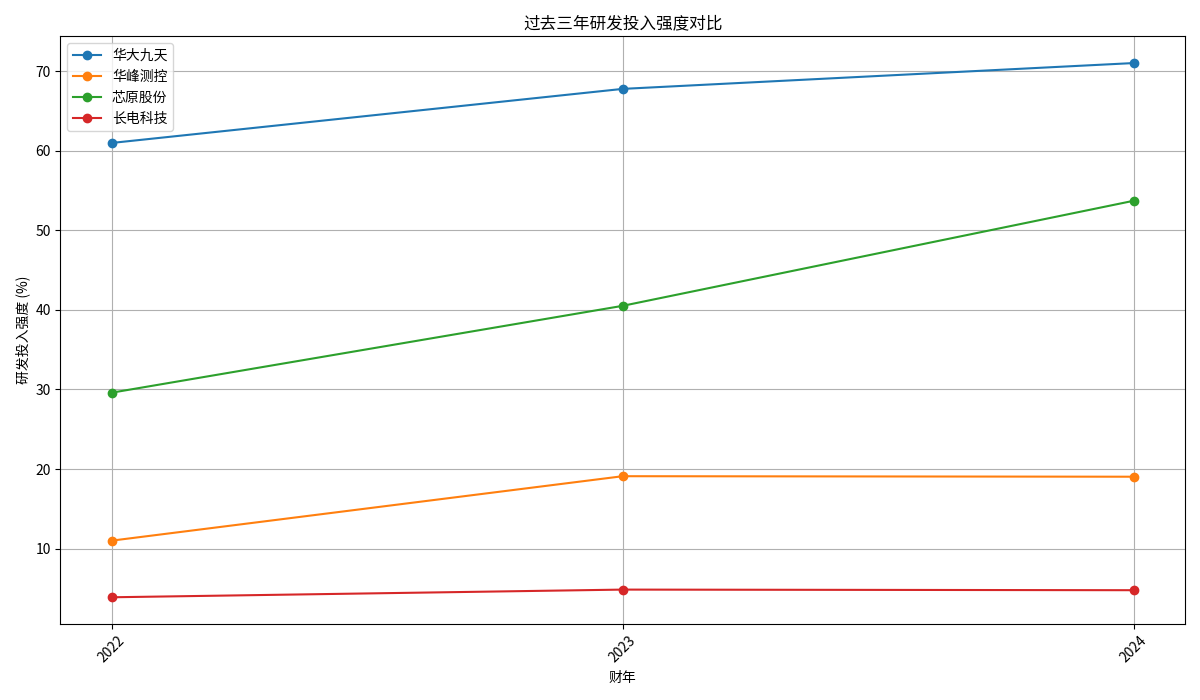

- 研发投入强度:2022-2024年研发费用率从29.6%提升至53.7%(详见图1),显示其对技术创新的持续高投入;

- 客户结构:虽未直接披露海思收入占比,但其非芯片公司客户收入占比约40%(2025年数据),侧面反映其客户类型多元,对单一客户依赖度可控,但与海思的技术绑定仍通过联合研发深度体现。

综合评价

:芯原股份与海思的合作覆盖芯片设计核心环节(IP定制、联合研发),技术不可替代性高,且自身研发投入持续增强,是技术协同性最强的合作伙伴。

(二)华大九天(301269.SZ):技术驱动型EDA工具供应商,协同潜力待验证

1. 合作内容与模式

:华大九天作为国内EDA龙头,推测为海思提供芯片设计工具软件服务(如电路设计、仿真验证),但具体合作细节未公开(2024年投资者回应未明确)。

2. 合作深度与公开记录

:仅提及“与海思建立良好合作”,无联合研发、联合实验室等深度合作的公开记录,目前以标准化工具供应为主。

3. 技术不可替代性

:华大九天在国内EDA市场占据重要地位,但全球市场仍由新思科技(Synopsys)、楷登电子(Cadence)等国际巨头主导,其工具对海思的不可替代性受限于国际竞品的可获得性(如美国技术限制下的国产替代需求)。

4. 研发投入与业务绑定

:

- 研发投入强度:2022-2024年研发费用率从61.0%提升至71.0%(图1),为四家企业中最高,技术驱动特征显著;

- 客户集中度:未公开前五大客户数据,无法直接评估对海思的依赖度。

综合评价

:华大九天技术实力突出(高研发投入),但与海思的合作仍以工具供应为主,协同深度弱于芯原股份的联合研发模式,技术协同性次之。

1. 长电科技

:

- 合作内容:未搜索到与海思的直接合作信息,仅为全球领先的封测企业(大陆第一);

- 研发投入:2024年研发费用率仅4.8%(图1),封测行业更依赖工艺规模而非前沿研发;

- 客户集中度:2023年前五大客户收入占比50.7%,但未明确是否包含海思,业务绑定关系存疑。

2. 华峰测控

:

- 合作内容:未搜索到与海思的合作记录;

- 研发投入:2024年研发费用率19.0%(图1),测试设备领域投入中等;

- 客户集中度:2024年前五大客户占比33.5%,客户结构分散。

综合评价

:两家企业与海思的技术协同性因缺乏明确合作信息或协同深度不足,暂居末位。

三、关键数据可视化与对比

图1展示了四家企业2022-2024年研发费用率对比:

可见,华大九天(71.0%)与芯原股份(53.7%)的研发投入强度显著高于长电科技(4.8%)和华峰测控(19.0%),技术驱动特征更突出。

四、结论与投资启示

- 技术协同性排序:芯原股份>华大九天>长电科技>华峰测控。

- 核心逻辑:芯原股份通过联合研发、关键IP供应与海思形成深度技术绑定,且自身研发投入持续增强;华大九天虽技术实力领先(高研发投入),但合作模式以工具供应为主,协同深度稍弱;长电科技与华峰测控缺乏明确合作信息,协同性不足。

- 投资启示:

- 关注芯原股份的长期技术协同价值,其在AI芯片IP领域的定制化能力与海思的技术需求高度契合;

- 跟踪华大九天的合作进展,若未来披露与海思的联合研发计划(如先进制程EDA工具),其协同性有望进一步提升;

- 长电科技与华峰测控需等待明确的合作信息验证,当前协同性风险较高。

- 关注

(注:本报告基于公开信息与金灵量化数据库数据,部分信息受限于公开披露完整性,结论需结合后续合作动态持续验证。)

创作声明:本文部分内容由AI辅助生成(AIGC),仅供参考