2025年08月下旬 东阿阿胶26%净利率可持续性分析:高毛利与供应链优势解析

深度分析东阿阿胶2024年26%净利率的可持续性,揭示其高毛利率品牌壁垒、供应链掌控及产品创新策略,同时提示驴皮成本与仿制药竞争风险。

发布时间:2025年8月23日 分类:金融分析 阅读时间:9 分钟

东阿阿胶(000423.SZ)26%净利率可持续性分析报告

一、核心结论

东阿阿胶当前26%的净利率(2024年数据)具备较强的可持续性,但需关注原材料成本波动、市场竞争加剧等潜在风险。其核心支撑来自

高毛利率的品牌壁垒、复苏后的增长韧性、行业领先的盈利地位

,以及公司在供应链、产品创新等方面的战略布局;而风险主要集中于上游驴皮价格上涨、供应短缺及仿制药竞争压力。

二、关键维度分析

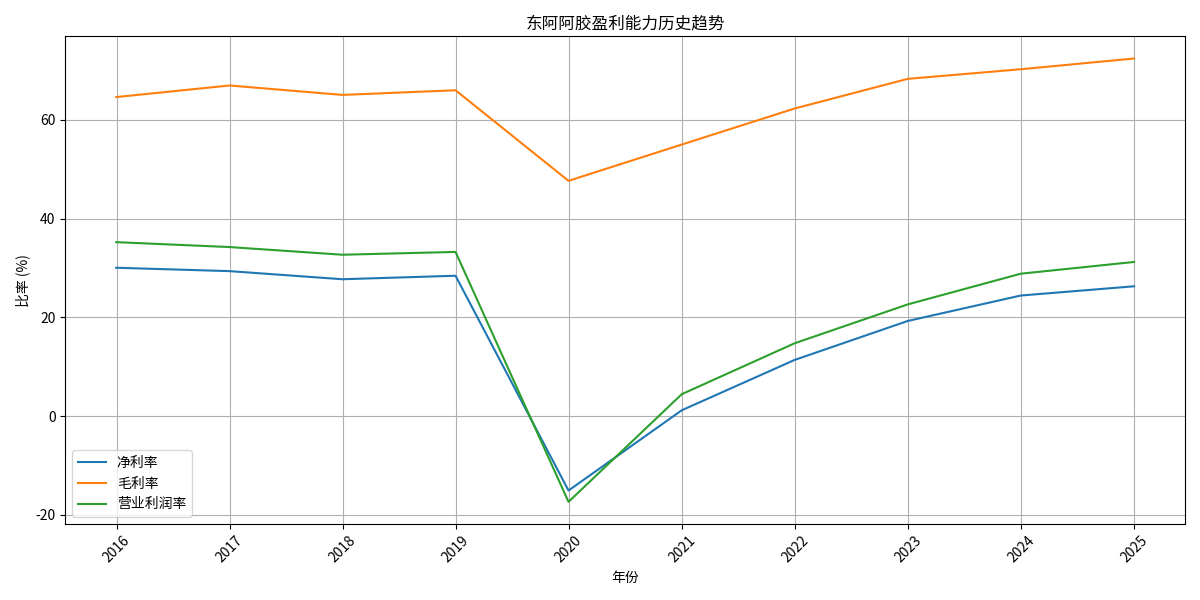

(一)历史趋势:当前净利率处于复苏后的较高水平,但未达历史峰值

根据2015-2024年数据(如图1所示),东阿阿胶的净利率呈现“波动-调整-复苏”的特征:

- 2015-2018年:净利率稳定在25%-30%区间,毛利率维持70%以上,为历史黄金期;

- 2019-2020年:受市场环境变化、库存消化等因素影响,净利率一度跌至负值(2019年-1.37%),盈利能力显著承压;

- 2021年至今:公司通过战略调整(如去库存、产品创新)实现复苏,2024年净利率回升至26.30%,接近历史中枢水平,但尚未达到2018年的31.37%峰值。

这一趋势表明,当前26%的净利率是公司经营修复后的结果,而非短期异常值,具备一定的历史合理性。

(二)盈利能力拆解:高毛利率是核心驱动,费用控制支撑利润

2024年财报数据显示,东阿阿胶的高净利率主要由

高毛利率+费用有效控制

共同驱动:

- 毛利率72.42%:显著高于行业平均(片仔癀42.74%、云南白药27.90%),反映其产品具备强定价权和品牌溢价;

- 成本端:营业成本占比仅27.58%(同比+16.39%),虽原材料(驴皮)成本上涨,但公司通过供应链管理(如60%驴皮自给率)部分对冲了成本压力;

- 费用端:销售费用占比33.33%(同比+32.77%),主要用于品牌推广和年轻用户拓展(2024年年轻用户占比显著提升);管理费用占比7.53%(同比+18.20%),保持稳定;财务费用为负(-1.99%),受益于现金管理带来的净利息收入。

结论

:高毛利率是核心支撑,而销售费用的高投入是维持品牌溢价的必要代价,当前费用结构对净利率的侵蚀可控。

(三)行业对比:盈利能力处于中药滋补品第一梯队

与核心竞品片仔癀、云南白药对比(2024年数据):

| 指标 | 东阿阿胶 | 片仔癀 | 云南白药 |

|---|---|---|---|

| 净利率 | 26.30% | 27.77% | 11.91% |

| 毛利率 | 72.42% | 42.74% | 27.90% |

- 毛利率优势显著:东阿阿胶的毛利率是片仔癀的1.69倍、云南白药的2.6倍,体现其在阿胶品类中的绝对定价权;

- 净利率与片仔癀持平:作为高端中药代表,两者均受益于品牌壁垒,净利率处于行业领先水平。

这一对比表明,东阿阿胶的盈利能力在中药滋补品赛道中具备稀缺性,是支撑其高净利率的重要外部印证。

(四)成长性:营收与净利润双增长,支撑盈利持续性

近5年(2020-2024年),东阿阿胶的成长性呈现“触底反弹-稳健增长”的特征:

- 营收增速:从2020年15.24%升至2024年25.57%,连续两年保持20%以上增长;

- 净利润增速:2021年因低基数实现917.43%的爆发式增长,2022-2024年维持35%-77%的高增速(2024年35.29%)。

核心逻辑

:营收与净利润的同步高增长,表明公司已走出调整期,进入“量价齐升”的良性循环,为当前高净利率提供了增长动能。

(五)核心竞争力与风险:可持续性的“双刃剑”

1. 核心竞争力支撑可持续性

- 品牌壁垒:3000年历史积淀,品牌价值超300亿元,年轻用户占比提升(2024年数据),品牌溢价能力稳固;

- 供应链掌控:掌控全球60%驴皮资源,自建20个养殖基地,驴皮自给率超60%,并通过区块链技术优化供应链效率;

- 产品创新:2024年研发费用率3.55%(高于行业平均),推出“皇家围场1619”(男士滋补)、复方阿胶浆(新增适应症)等新品,首年销售额破5000万元;

- 运营效率提升:存货周转率从2019年0.8次提升至2024年1.68次,库存周期缩短30天,资金使用效率提高。

2. 关键风险可能压缩利润空间

- 驴皮价格波动:2025年驴皮采购价同比上涨18%,全球驴存栏量年降3%(2027年或现30%原料缺口),若非洲出口政策收紧,成本压力将进一步加大;

- 仿制药竞争:已有12家企业提交阿胶仿制药申请,可能分流市场份额并压低产品价格;

- 消费者偏好变化:健康消费趋势多元化,需持续通过产品创新(如抗糖阿胶糕)维持用户粘性。

(六)公司战略与行业趋势:长期可持续性的关键变量

- 战略布局:公司计划通过“一中心+三高地+N联合”研发体系,重点布局胶类药物、中药新药、健康消费品等领域,2024年新品收入占比已提升至15%,未来有望贡献增量利润;

- 行业趋势:中药滋补品行业受益于老龄化(慢性病管理需求)和消费场景多元化(如即食阿胶),预计2025-2030年复合增速超8%,为公司提供外部增长空间;但市场集中度提升、监管趋严(如抽检标准提高)可能加剧竞争。

三、结论与投资启示

结论

东阿阿胶当前26%的净利率具备较强的可持续性,核心支撑包括:

- 高毛利率的品牌壁垒(72.42%毛利率行业领先);

- 复苏后的增长韧性(2024年营收+25.57%、净利润+35.29%);

- 供应链与产品创新的战略布局(驴皮自给率60%、新品贡献增量)。

潜在风险

需重点关注:上游驴皮价格上涨、仿制药竞争加剧、消费者偏好变化。

投资启示

- 短期:若驴皮价格波动可控(如公司通过养殖基地扩大自给率),且新品推广顺利(如“皇家围场1619”持续放量),净利率有望维持25%-27%区间;

- 长期:需跟踪公司在研发创新(如中药新药)和供应链管理(如驴皮储备)的进展,若能突破原料瓶颈并巩固品牌优势,净利率或进一步向历史峰值(30%)靠拢;

- 风险提示:关注季度财报中驴皮成本占比、销售费用率变化及仿制药审批进展,若成本超预期上涨或市场份额下滑,需警惕净利率下行压力。

创作声明:本文部分内容由AI辅助生成(AIGC),仅供参考