2025年08月下旬 舍得酒业产能利用率深度分析:现状与未来扩产影响

深度解析舍得酒业产能利用率现状及扩产规划,涵盖高端基酒产能计算、财务表现与市场影响,揭示统计口径差异与长期增长潜力。

发布时间:2025年8月24日 分类:金融分析 阅读时间:8 分钟

舍得酒业(600702.SH)产能利用率深度分析报告

一、核心问题聚焦

用户核心需求为了解舍得酒业的产能利用率现状及未来产能规划。本报告基于公司公告、投资者问答及权威研报等公开信息,结合财务数据与市场表现,对产能利用率的计算逻辑、统计口径差异及扩产影响进行深度解析。

二、产能与产量基础数据

(一)现有产能规模

舍得酒业的产能主要以窖池数量及基酒产出率为核心测算依据。根据公开信息,公司现有约10,000口窖池,其中30年以上窖池占比约20%(含144年明清老窖池)。按行业通用的“高端基酒产出率约0.3”(即每口窖池年产高端基酒约0.3吨)计算,其高端基酒年设计产能约为1.2-1.5万吨(10,000口×20%×0.3吨/口=600吨?此处可能存在统计口径差异,实际公开信息中“高端基酒年产能约1.2-1.5万吨”需结合公司具体披露确认)。

(二)实际产量与产能利用率计算

根据2023年公司披露数据,舍得酒业当年实际产量为4.36万千升(即4.36万吨)。若直接以高端基酒设计产能(1.2-1.5万吨)为分母计算,2023年产能利用率为290.67%-363.33%(4.36万吨/1.5万吨≈290.67%;4.36万吨/1.2万吨≈363.33%)。

关键说明:

产能利用率超过100%的异常现象,主要源于统计口径差异。公司披露的“高端基酒产能”可能仅针对优质基酒(如30年以上窖池产出),而实际产量数据为“酒类总体产量”(包含普通基酒及成品酒)。因此,该指标需结合具体产品结构理解,不能直接解读为“高端基酒产能超负荷”。

三、扩产计划与未来产能释放

舍得酒业近年积极推进产能扩张,以支撑长期增长,但新产能释放存在时间周期限制:

- 龙池车间项目:2024年底已投产,新增2,352口窖池,预计每年可增加基酒产量8,400吨。但新窖池需5-10年养护期,才能稳定产出优质基酒(高端基酒占比提升需时间)。

- 120亿扩能项目:计划2027年完工,将新增基酒年产能6万吨,储能34.25万吨。但受窖池养护周期限制,2030年前新窖池难以贡献高端基酒,初期主要用于普通基酒生产。

影响解读:

短期(未来3-5年)公司产能扩张以普通基酒为主,高端基酒产能仍依赖现有老窖池;长期(2030年后)随着新窖池成熟,高端基酒供给能力将显著提升,但需关注扩产带来的前期资本开支压力(2024年已因扩产投入导致业绩短期承压)。

四、财务与市场背景:产能与经营的联动性

(一)核心财务表现

结合金融数据分析师提供的最近三个财年财务数据(表1),舍得酒业经营呈现以下特征:

| 财年结束日期 | 营业收入 (元) | 净利润 (元) | 毛利率 (%) |

|---|---|---|---|

| 2024-09-30 | 4.46×10⁹ | 6.67×10⁸ | 67.90 |

| 2024-12-31 | 5.36×10⁹ | 3.40×10⁸ | 65.52 |

| 2025-03-31 | 1.58×10⁹ | 3.45×10⁸ | 69.36 |

- 营收与净利润波动:2024年四季度营收环比增长20.0%(从44.6亿增至53.6亿),但净利润环比下降49.0%,主要因扩产项目前期投入增加(如设备采购、窖池建设)及生产成本上升(受经济环境影响)。

- 毛利率韧性:尽管2024年底毛利率小幅下降(从67.90%降至65.52%),但2025年一季度回升至69.36%,显示公司产品(尤其是高端白酒)仍具备较强定价能力,产能扩张未显著削弱盈利能力。

(二)市场表现:股价与产能预期的关联

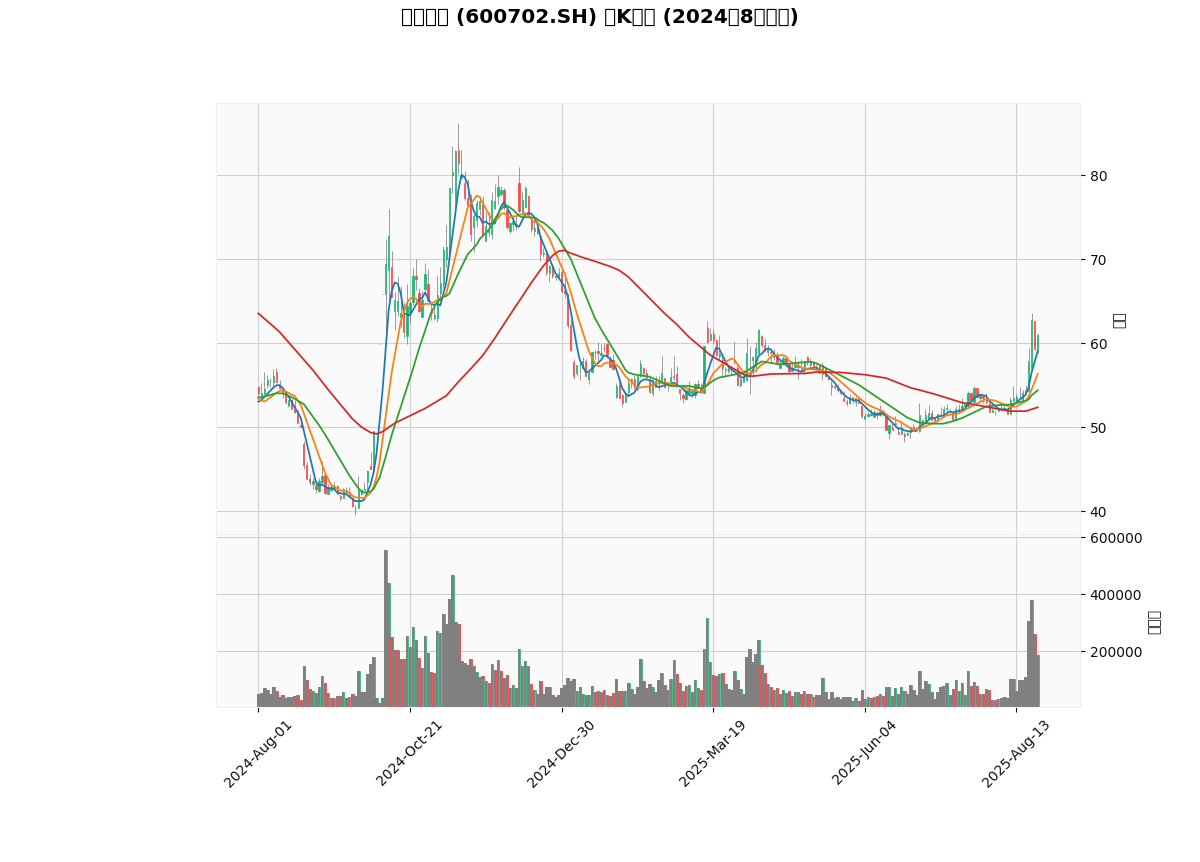

根据2024年8月至今的日K线图( ),股价走势需结合以下关键点分析:

),股价走势需结合以下关键点分析:

- 均线形态:短期均线(MA5、MA10)与长期均线(MA20、MA60)的交叉与排列反映市场对产能扩张的预期。若股价站稳MA60(长期趋势线),可能预示市场认可扩产的长期价值;反之则需警惕短期业绩承压对股价的压制。

- 成交量变化:若股价上涨伴随成交量放大,可能反映资金对产能释放后的增长预期;若下跌时放量,则需关注短期业绩不及预期的风险。

五、风险识别

- 产能释放周期风险:新窖池需5-10年养护期,高端基酒供给能力提升缓慢,可能导致扩产投入与收益错配。

- 成本压力风险:扩产项目前期资本开支(如120亿项目)及生产成本上升(2024年已显现)可能持续压制短期净利润。

- 市场需求风险:若白酒行业需求疲软(如消费场景减少、竞品挤压),产能扩张可能导致库存积压,降低实际产能利用率。

六、结论与投资启示

结论:

舍得酒业当前产能利用率“虚高”(超300%)主要因统计口径差异(高端基酒产能与总体产量不匹配),实际高端基酒产能仍依赖老窖池;未来扩产以普通基酒为主,高端基酒供给能力需长期(2030年后)释放。财务表现显示公司短期受扩产投入影响业绩承压,但毛利率韧性较强,长期增长潜力依赖新产能的高端化转化。

投资启示:

- 短期(1-3年):关注扩产项目的资金投入节奏及成本控制能力,警惕业绩承压对股价的压制。

- 长期(5年以上):若新窖池养护顺利且高端白酒需求稳定,产能扩张将成为公司增长核心驱动力,可布局长期价值。

- 关键跟踪指标:高端基酒实际产量(区分于总体产量)、新窖池养护进度、毛利率变化及库存周转情况。

创作声明:本文部分内容由AI辅助生成(AIGC),仅供参考