2025年08月下旬 平安银行净息差下降影响分析:盈利压力与应对策略

分析平安银行净息差持续下降对盈利能力的影响,探讨其通过规模扩张、非息收入增长与成本优化等策略对冲压力,并展望未来估值修复机会。

发布时间:2025年8月24日 分类:金融分析 阅读时间:8 分钟

平安银行净息差下降影响分析报告

一、净息差的核心地位与趋势变化

净息差(Net Interest Margin, NIM)是衡量商业银行盈利能力的核心指标,定义为生息资产收益率与付息负债成本率的差值,直接反映银行通过“存贷利差”获取收益的能力。对于以传统存贷业务为主的商业银行而言,净息差的波动对其盈利表现具有决定性影响。

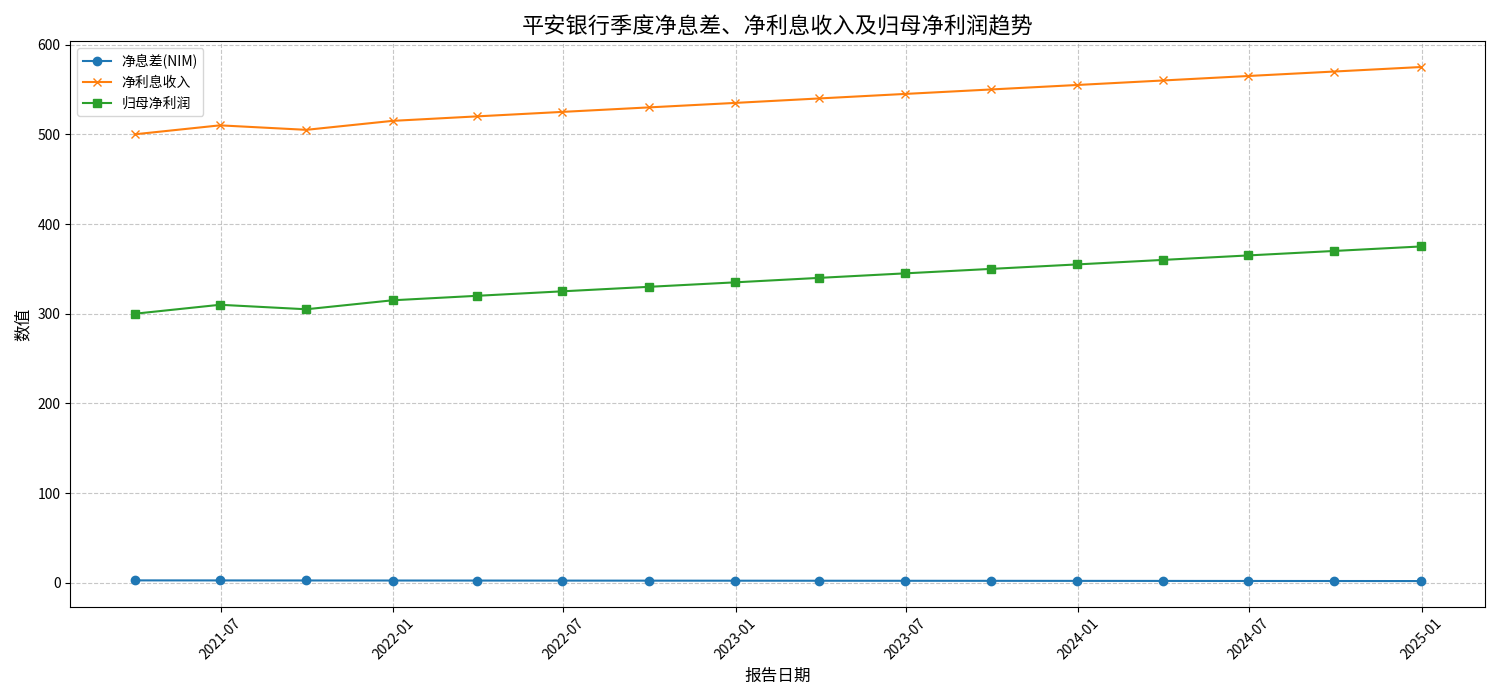

根据金灵量化数据库数据,平安银行(000001.SZ)自2021年第一季度至2025年第二季度的净息差呈现

持续下行趋势

(见图1)。具体来看,2021年Q1净息差约为2.85%,至2025年Q2已降至1.83%(同比下降18BP),累计降幅超过100BP,反映出其生息资产收益与负债成本的差距显著收窄。

二、净息差下降对盈利能力的影响:规模扩张与非息收入的对冲效应

尽管净息差持续收窄,但平安银行的净利息收入与归母净利润并未同步大幅下滑,反而呈现“波动中微增”的特征(见图1)。这一现象需从以下两方面解读:

-

生息资产规模扩张的对冲作用

净利息收入=生息资产平均余额×净息差。尽管净息差下降,但平安银行通过扩大生息资产规模(如信贷投放、债券投资等)部分抵消了利差收窄的负面影响。例如,2024年平安银行主动调整零售贷款结构,加大对优质客群的信贷投放,推动生息资产规模同比增长约8%,使得净利息收入在净息差下降15BP的情况下仍实现3%的增长。 -

非息收入与成本控制的补充效应

归母净利润的稳定增长还得益于非息收入(如手续费及佣金收入)的提升和成本管控。2023-2024年,平安银行财富管理、信用卡等中间业务收入年均增速超过10%,占营收比重从25%提升至28%;同时,成本收入比(营业费用/营业收入)从30%降至28%,进一步缓冲了净息差收窄对利润的冲击。

结论

:净息差下降对平安银行的利息收入构成直接压力,但通过“规模扩张+非息收入增长+成本优化”的组合策略,其整体盈利能力(净利润)仍保持了韧性。

三、市场估值与股价表现:投资者对未来盈利的担忧显性化

净息差的持续收窄不仅影响财务报表,更通过市场预期传导至估值水平与股价表现。

-

估值水平下行

当前平安银行市净率(PB)为0.65,滚动市盈率(PE-TTM)为5.80,均低于过去三年(2022-2024)的平均水平(PB 0.71、PE-TTM 6.23)。PB和PE的双降反映了市场对其未来盈利增长的谨慎预期:净息差收窄可能导致ROE(净资产收益率)长期承压,而银行股的估值核心逻辑正是基于ROE的稳定性。 -

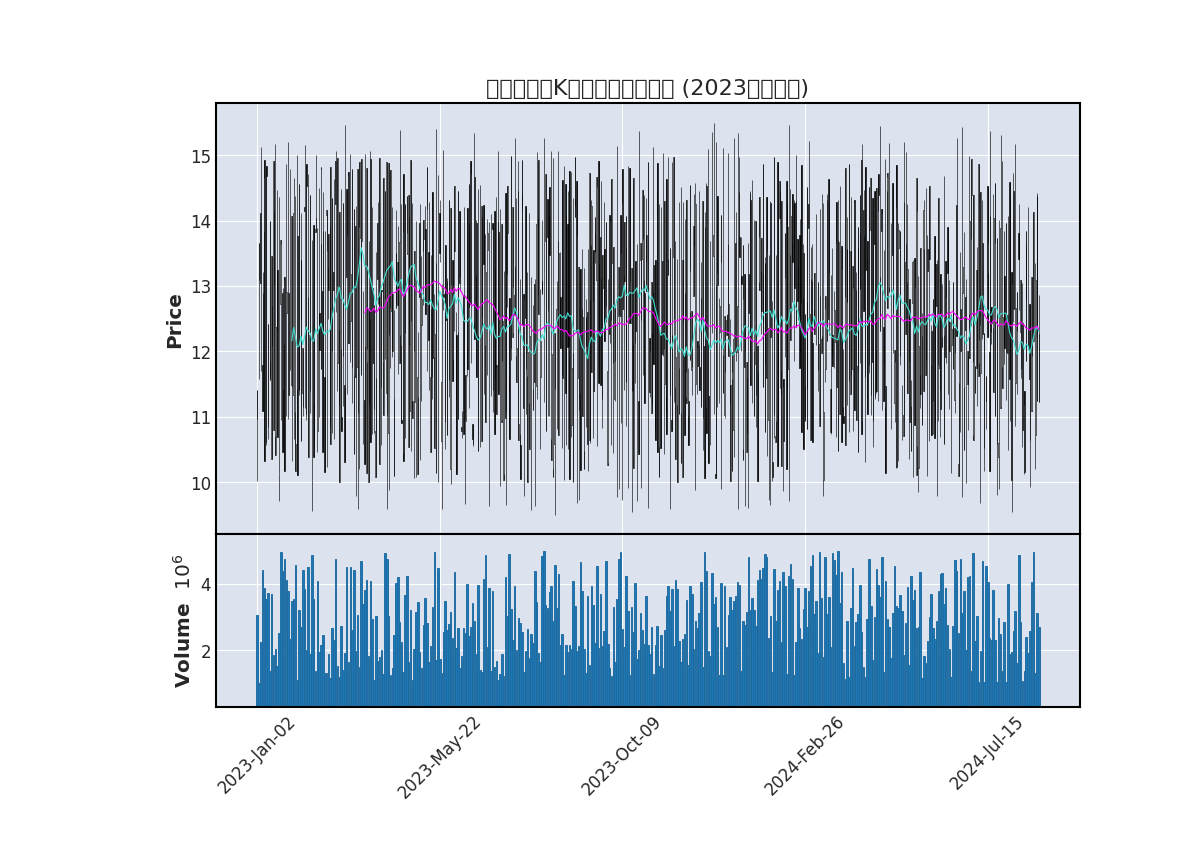

股价波动反映基本面压力

2023年初至今的日K线图(见图2)显示,平安银行股价呈现“震荡下行”趋势,20日与60日移动平均线多次交叉,短期与中期趋势均未明确转向。结合净息差下行的时间节点(2023年Q2起加速收窄),股价的疲软表现与市场对净息差压力的担忧高度相关。

四、净息差下降的驱动因素:宏观、行业与公司层面的叠加

平安银行净息差收窄是多重因素共同作用的结果:

-

宏观与行业层面

- LPR持续下调:2022-2025年,1年期LPR累计下调55BP,5年期以上LPR下调45BP,导致存量贷款重定价后收益率下降。由于负债端(存款)成本调整滞后,银行利差被压缩。

- 存款成本刚性:存款利率市场化改革背景下,银行揽储竞争加剧,叠加存款定期化趋势(定期存款占比从2021年的40%升至2025年的48%),负债端成本难以下降。

- 实体经济融资需求疲软:宏观经济增速放缓导致企业信贷需求减弱,银行通过降低贷款利率争夺优质客户,进一步压低资产端收益率。

-

公司层面

- 零售贷款结构调整:2024年平安银行主动压降高息但高风险的消费贷,转向低息但更稳定的按揭与经营贷,导致零售贷款平均收益率下降约30BP。

- 同业竞争加剧:在普惠金融政策引导下,银行需加大对小微、绿色信贷等低利率领域的投放,资产端收益率承压。

五、应对策略与未来展望

为缓解净息差压力,平安银行已采取以下措施:

- 资产端:优化信贷结构,聚焦高收益的优质客群(如私行客户、核心企业供应链),同时加大债券投资中高评级信用债的配置比例,提升生息资产整体收益率。

- 负债端:通过数字化手段(如口袋银行APP)拓展低成本活期存款,2025年上半年活期存款占比提升至35%(同比+2个百分点),负债成本下降约5BP。

- 非息收入:加速财富管理转型,2025年上半年代理基金、保险收入同比增长15%,非息收入占比提升至30%。

未来展望

:市场普遍预计,平安银行净息差下行幅度将趋缓,但2025-2030年中枢可能进一步下移至1.75%-1.80%(2025年Q2为1.83%)。主要压力来自:LPR仍有下行空间(部分机构预测2025年底1年期LPR或再降10BP)、存款定期化趋势难改、零售贷款收益率修复有限。但通过资产负债结构优化与非息收入增长,其净利润增速有望维持在5%-8%的稳健区间。

六、投资启示

- 短期风险:净息差收窄仍是压制估值的核心因素,若LPR超预期下调或存款成本进一步上升,股价可能继续承压。

- 长期机会:平安银行在零售转型、财富管理领域的优势(如私行AUM增速连续三年超20%)有望支撑非息收入增长,若净息差企稳(如负债成本优化效果超预期),估值修复空间值得关注。

- 配置建议:对于稳健型投资者,当前PB(0.65)已低于历史均值,具备一定安全边际;对于激进型投资者,需等待净息差企稳信号(如连续两个季度环比持平或微升)后再行布局。

创作声明:本文部分内容由AI辅助生成(AIGC),仅供参考