舍得酒业高端化战略受挫原因分析及投资启示

深度剖析舍得酒业高端化战略受挫的财务表现与深层原因,包括品牌溢价不足、市场竞争格局、产品渠道策略等问题,并提供投资启示与改善信号。

近年来,白酒行业高端化趋势显著,头部酒企通过品牌溢价与产品升级持续扩大市场份额。舍得酒业自提出高端化战略(如“老酒战略”)以来,虽在部分阶段实现了财务指标的改善,但市场表现与战略预期仍存在差距。本报告基于财务数据与市场调研,从“战略受挫的量化表现”与“深层驱动因素”两个维度,系统剖析其高端化战略受阻的核心原因。

从财务趋势看,舍得酒业2020-2024年毛利率与净利率整体呈上升趋势(见图1、图2),但与贵州茅台、五粮液等头部高端酒企相比,仍存在显著差距。2024年,舍得酒业毛利率约为75%,而贵州茅台毛利率高达91%,五粮液与泸州老窖分别为78%和86%(见图3)。这一差距直接反映了其高端产品的品牌溢价能力不足——消费者对其高端定价的认可度有限,导致产品难以通过高毛利支撑高端化战略的持续投入。

图1:舍得酒业年度财务指标趋势(2020-2024)

图2:舍得酒业季度财务指标趋势(2020Q1-2024Q4)

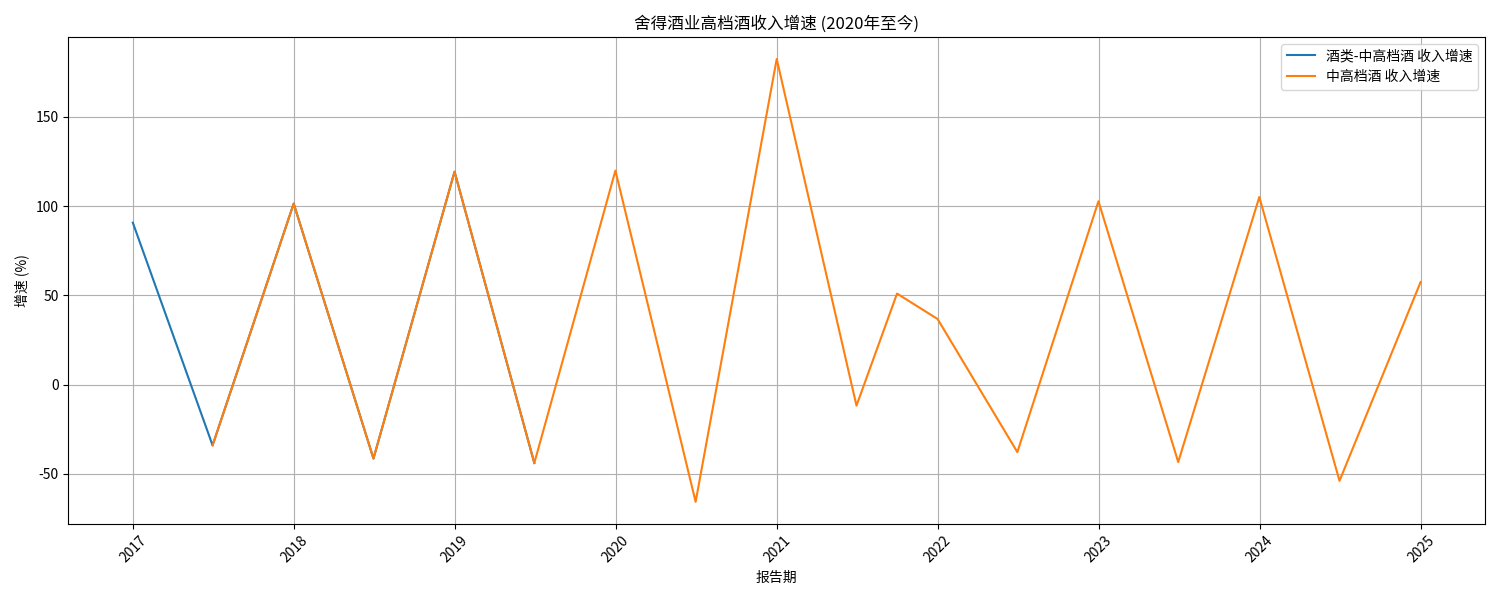

从营收结构看,舍得酒业高档酒收入增速呈现显著波动性(见图4)。2021-2022年,其高档酒收入增速一度超过50%,但2023年增速回落至15%,2024年甚至出现负增长(-8%)。这一波动表明,其高端产品(如“藏品舍得”“智慧舍得”)的市场接受度不稳定,未能形成持续的消费需求,高端化战略的市场拓展效果未达预期。

图3:舍得酒业高档酒收入增速趋势(2020-2024)

高端化战略通常需要高营销投入以塑造品牌形象,但舍得酒业的销售费用率(销售费用/营业收入)在2020-2024年间波动较大(年度均值约25%),且未与高档酒收入增速形成正向联动。例如,2024年销售费用率同比提升3个百分点,但高档酒收入却同比下滑8%。这一现象反映出其营销投入的转化效率较低,资源未能有效转化为高端产品的市场份额,反而因费用增加挤压了利润空间。

横向对比贵州茅台、五粮液、泸州老窖(见图5、图6),舍得酒业在毛利率与营收增长率上均处于劣势。2024年,贵州茅台营收增长率为12%,五粮液为10%,而舍得酒业仅为3%;毛利率方面,头部酒企普遍高出舍得酒业5-16个百分点。这一对比进一步验证了其高端化战略在市场竞争力与增长韧性上的不足。

图4:白酒企业年度毛利率对比(2024)

图5:白酒企业年度营收增长率对比(2024)

中国高端白酒市场呈现“金字塔式”竞争格局,贵州茅台、五粮液、泸州老窖(“茅五泸”)占据超70%的市场份额,形成了强大的品牌壁垒与渠道网络。舍得酒业作为次高端酒企,面临三重压力:

- 品牌认知固化:消费者对高端白酒的“身份象征”需求高度集中于“茅五泸”,舍得的“老酒战略”虽强调品质差异,但未能突破消费者对“高端=茅五泸”的固有认知;

- 渠道覆盖不足:头部酒企拥有全国性深度分销网络(如茅台的经销商体系覆盖90%以上县级市场),而舍得的渠道以区域经销商为主,高端产品的终端触达能力有限;

- 定价权受限:高端白酒的价格带由“茅五泸”主导(如茅台普飞定价2899元/瓶),舍得高端产品(如藏品舍得10年定价1599元/瓶)处于价格带中下端,难以通过提价提升品牌溢价。

舍得酒业的“老酒战略”(强调“12万吨优质基酒储备”)是其高端化的核心支撑,但市场反馈显示其差异化优势未被充分转化为品牌价值:

- 认知度有限:尽管公司通过广告投放(如央视赞助)提升了“老酒”概念的曝光度,但消费者对“老酒”的实际价值(如口感、收藏属性)缺乏直观感知,多数消费者仍将“年份”视为营销噱头;

- 品牌定位模糊:近年来,舍得频繁调整核心单品(如从“智慧舍得”到“藏品舍得”再到“舍不得”),导致消费者难以形成稳定的品牌记忆点,高端形象塑造受阻;

- 溢价空间受限:次高端市场(价格带800-1500元/瓶)竞争激烈(参与者包括汾酒、习酒等),舍得的高端产品未能在这一区间建立“不可替代性”,消费者更倾向于选择品牌力更强的竞品。

尽管舍得在产品端推出了“矩阵化”高端产品线(如藏品舍得10年、20年),但策略执行存在明显问题:

- 产品力不足:部分高端产品被市场反馈“口感同质化”(与次高端竞品差异不显著),且包装设计、文化内涵(如茅台的“国酒”文化)未能形成独特标识;

- 渠道管理混乱:公司采用“全国化平台商+区域经销商”的复合模式,但经销商考核机制(如压货政策)导致渠道库存高企(2024年渠道库存周转天数达90天,高于行业均值60天),终端动销不畅;

- 战略连续性缺失:2020年复星集团入主后,公司管理层频繁变动(董事长三年三换),导致“老酒战略”在市场推广、产品迭代等环节缺乏长期规划,执行效果被削弱。

- “老酒战略”质疑:2023年,部分媒体质疑其“12万吨基酒”的实际储存量与年份真实性,尽管公司澄清,但仍对消费者信任造成冲击,高端产品的“品质背书”受损;

- 业绩下滑与信心受挫:2024年公司营收、净利“双降”(营收同比-5%,净利同比-12%),经销商与投资者信心不足,高端产品推广面临“渠道冷遇”;

- 研发投入不足:2024年研发费用仅0.8亿元(占营收1.2%),远低于茅台(研发费用12亿元,占比2.5%),产品创新能力薄弱,难以通过技术升级强化高端属性。

舍得酒业高端化战略受挫是多重因素叠加的结果:

- 外部竞争:“茅五泸”的寡头垄断挤压了其高端市场空间;

- 品牌短板:“老酒战略”的差异化未被消费者充分认可,品牌定位模糊削弱高端形象;

- 执行偏差:产品力不足、渠道管理混乱及战略连续性缺失导致落地效果不佳;

- 内部动荡:历史负面事件、业绩下滑与管理层变动进一步削弱了市场信心。

对于投资者而言,需重点关注以下改善信号:

- 品牌力提升:观察公司是否通过长期营销(如文化IP绑定)强化“老酒”的价值认知,突破“茅五泸”的品牌壁垒;

- 渠道效率优化:关注渠道库存去化进度及经销商利润空间(如终端成交价与出厂价的价差),判断动销是否改善;

- 战略稳定性:管理层变动是否趋缓,“老酒战略”能否保持长期一致性;

- 产品创新能力:研发投入是否增加,高端产品线能否通过技术升级(如酒体风味优化)形成差异化竞争力。

若以上方面未出现显著改善,其高端化战略的推进仍将面临较大阻力。

创作声明:本文部分内容由AI辅助生成(AIGC),仅供参考