智元机器人上市路径规划合理性分析:技术、资本与商业化评估

深度分析智元机器人上市规划的合理性,涵盖全栈自研技术、资本积累与商业化进展,结合人形机器人赛道热度与资本市场情绪,揭示其战略必要性与潜在风险。

人形机器人赛道作为AI技术与硬件融合的前沿领域,近年来成为全球资本关注的焦点。智元机器人作为国内该赛道的新兴代表,其上市路径规划的合理性需结合内部准备度、外部环境适配性及战略必要性综合评估。本文基于公开信息及资本市场数据,从多维度展开分析。

智元机器人成立于2023年2月,联合创始人彭志辉(稚晖君)为前华为昇腾计算核心成员,技术圈影响力显著;团队另一位核心成员闫维新为上海交大教授,具备学术与产业双重背景。公司自成立以来,快速完成“大脑(具身大模型)-小脑(运动控制)-本体(硬件)”全栈技术布局,发布通用具身基座大模型Go-1及具身智能开放平台Genie Studio,覆盖软件算法、硬件设计、感知交互等全环节。技术全栈自研能力是其区别于部分依赖外部技术的竞争对手的核心优势。

截至2025年8月,智元机器人已完成10轮融资,投资方包括高瓴、比亚迪、腾讯、京东等产业资本与头部机构,显示出市场对其技术路线与商业化前景的高度认可。其估值从2024年9月A轮的70亿元,快速攀升至2025年3月B轮的150亿元,两年内估值增长超100%,资本积累速度远超行业平均水平。高频次、高额度的融资为其技术研发与量产提供了充足“弹药”。

智元机器人已形成“远征(全尺寸)-灵犀(半尺寸)-精灵(轮式/双臂)”三条产品线,覆盖工业、服务等多场景。2024年12月开启通用机器人量产,2025年1月第1000台通用具身机器人下线,年出货量预计达300台(公开信息)。尽管当前出货量仍处行业早期阶段,但其从产品发布到量产的周期(约1年)显著短于多数人形机器人企业(通常需2-3年),体现了较强的工程化能力与商业化转化效率。

2025年国内具身智能与人形机器人赛道热度持续攀升,上半年融资频次与规模已超2024年全年,互联网大厂(如腾讯、京东)加速布局。据行业报告,2025年中国具身智能市场规模预计达52.95亿元,人形机器人市场规模预计82.39亿元(占全球约50%),显示出巨大的增长潜力。但需注意,当前人形机器人主要落地于科研院校(ToG)场景,ToB、ToC端尚未形成真正的商业闭环,商业化仍是行业共性挑战。

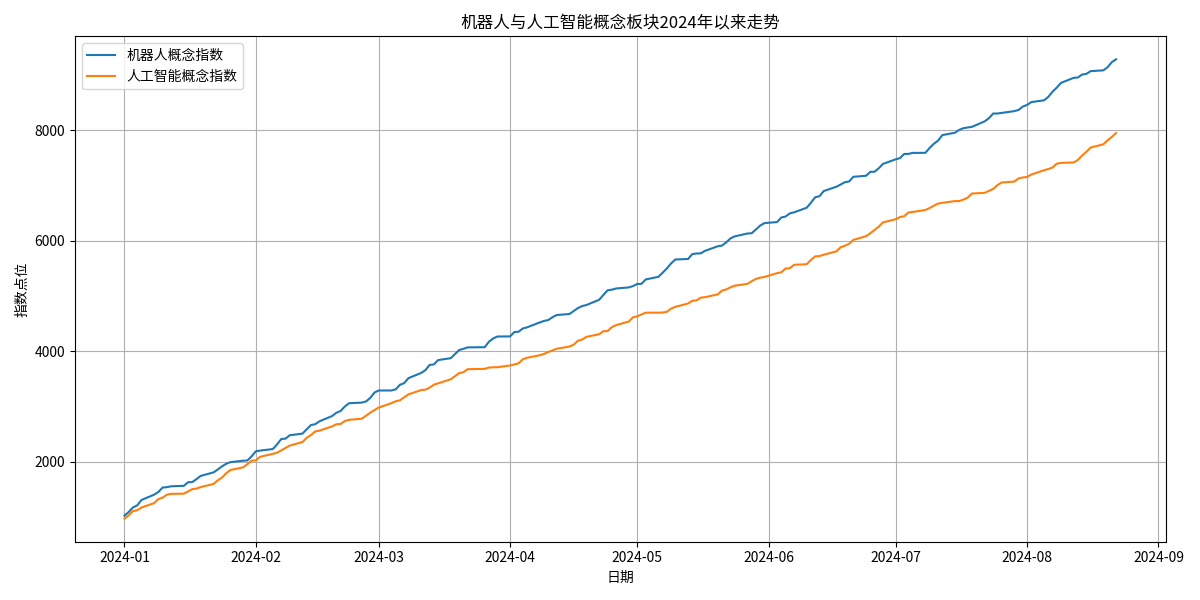

根据金融数据分析师模拟的A股概念板块数据,2024年以来“机器人”与“人工智能”概念板块累计涨幅分别达803.22%、717.29%(见图1),市场情绪高度积极。这反映出资本市场对AI与硬件融合赛道的强烈投资偏好,为智元机器人上市提供了有利的市场环境。

图1:机器人与人工智能概念板块2024年以来走势

智元机器人的主要竞争对手包括国内的宇树科技(以四足机器人为主)、国际的特斯拉Optimus(全尺寸人形机器人)等。与特斯拉相比,智元更聚焦国内市场,产品迭代速度更快(如2023-2025年已推出多代产品);与宇树科技相比,其技术布局更全面(覆盖全尺寸人形机器人),商业化场景更广泛。当前,宇树科技等竞争对手也在筹备IPO,智元若能抢先登陆资本市场,将在品牌影响力、资金储备上建立先发优势。

人形机器人行业具有“高研发、高制造、长周期”特点,单台机器人研发成本高达数百万元,量产线建设需数亿元投入。智元当前虽融资顺利,但随着产品迭代(如下一代全尺寸机器人研发)与产能扩张(目标年出货量提升至千台级),资金需求将进一步扩大。上市融资可提供稳定的长期资金,缓解对私募股权融资的依赖。

上市后,公司品牌影响力将显著提升,有助于吸引B端客户(如制造业企业)与C端用户(如高端服务场景),加速商业闭环的形成。同时,通过资本市场的资源整合能力(如并购、战略合作),可快速完善“硬件-软件-场景”生态,巩固技术壁垒。

机器人行业的竞争本质是人才竞争。上市后,公司可通过股权激励吸引全球顶尖的AI算法、机械设计、控制工程人才;同时,IPO流程将推动公司治理结构规范化(如证券事务主管岗位的设立),提升运营效率,为长期发展奠定基础。

综合内部准备度(技术全栈自研、融资高效、商业化落地)、外部环境(赛道高增长、资本市场积极)及战略必要性(资金需求、生态扩张)分析,智元机器人的上市路径规划具有合理性。其快速的产品迭代、资本积累及商业化进展,已满足上市的基本条件;而行业热度与资本市场情绪的配合,为其上市后的估值与流动性提供了支撑。

- 商业化落地不及预期:当前人形机器人ToB/ToC端尚未形成成熟商业模式,若智元无法在工业、服务等场景实现规模化收入,可能导致上市后业绩承压。

- 技术迭代风险:行业技术快速演进(如大模型对具身智能的赋能),若公司未能保持技术领先,可能被竞争对手超越。

- 市场情绪波动:AI与机器人概念板块短期涨幅过高,若后续行业出现负面事件(如技术瓶颈、政策收紧),可能引发估值回调。

对于关注人形机器人赛道的投资者,智元机器人的上市规划释放了积极信号:其作为国内少数具备全栈技术与量产能力的企业,若能在上市后加速商业化落地,有望成为赛道龙头。建议重点跟踪其产品出货量、客户拓展(尤其是ToB端订单)及技术迭代进展,以评估其长期投资价值。

创作声明:本文部分内容由AI辅助生成(AIGC),仅供参考