舍得酒业净利率下滑原因分析:毛利率与费用率双压

深度解析舍得酒业(600702.SH)近5年净利率从22.46%下滑至6.35%的核心原因:毛利率下降10.35个百分点、销售费用率攀升7.04个百分点及研发投入增加,叠加行业成本上涨与竞争加剧。

舍得酒业近5年(2020-2024年)净利率从22.46%大幅下滑至6.35%,核心驱动因素为

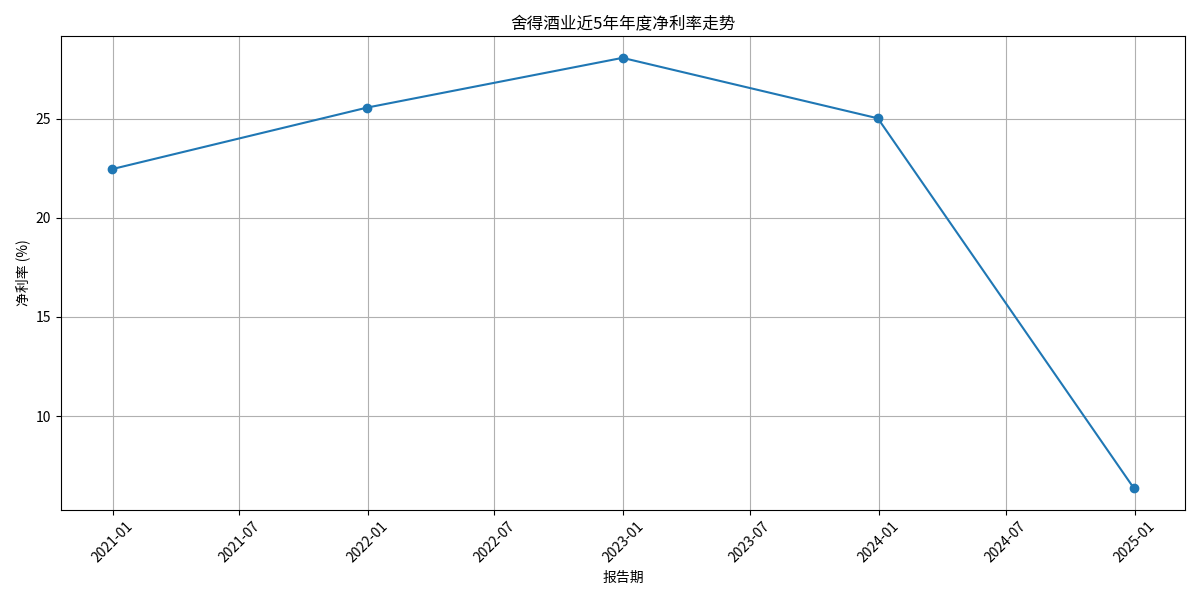

根据金灵量化数据库数据,舍得酒业近5年净利率呈现波动下降趋势(见图1)。2020年净利率为22.46%,2021年短暂回升至26.13%后,2022年小幅下滑至24.08%,2023年进一步降至12.79%,2024年骤降至6.35%,5年累计降幅达16.11个百分点,盈利能力显著承压。

通过拆解利润表关键比率(表1),可定位净利率下滑的具体环节:

| 指标/年度 | 2020年 | 2021年 | 2022年 | 2023年 | 2024年 | 2024年较2020年变动 |

|---|---|---|---|---|---|---|

| 毛利率(%) | 75.87 | 77.81 | 77.72 | 74.50 | 65.52 | -10.35(核心拖累) |

| 销售费用率(%) | 19.86 | 17.63 | 16.78 | 18.21 | 23.82 | +3.96(次要拖累) |

| 管理费用率(%) | 13.33 | 12.79 | 10.95 | 10.51 | 11.95 | -1.38(正向贡献) |

| 研发费用率(%) | 0.77 | 0.65 | 1.26 | 1.53 | 1.78 | +1.01(次要拖累) |

- 毛利率大幅下降是核心拖累:2024年毛利率较2020年下降10.35个百分点,是净利率下滑的最主要原因。

- 销售费用率快速攀升加剧压力:2024年销售费用率较2022年低点(16.78%)上升7.04个百分点,显著侵蚀利润空间。

- 管理费用率优化部分对冲负面影响:2024年管理费用率较2020年下降1.38个百分点,反映公司内部管理效率提升,但不足以抵消毛利率与销售费用率的恶化。

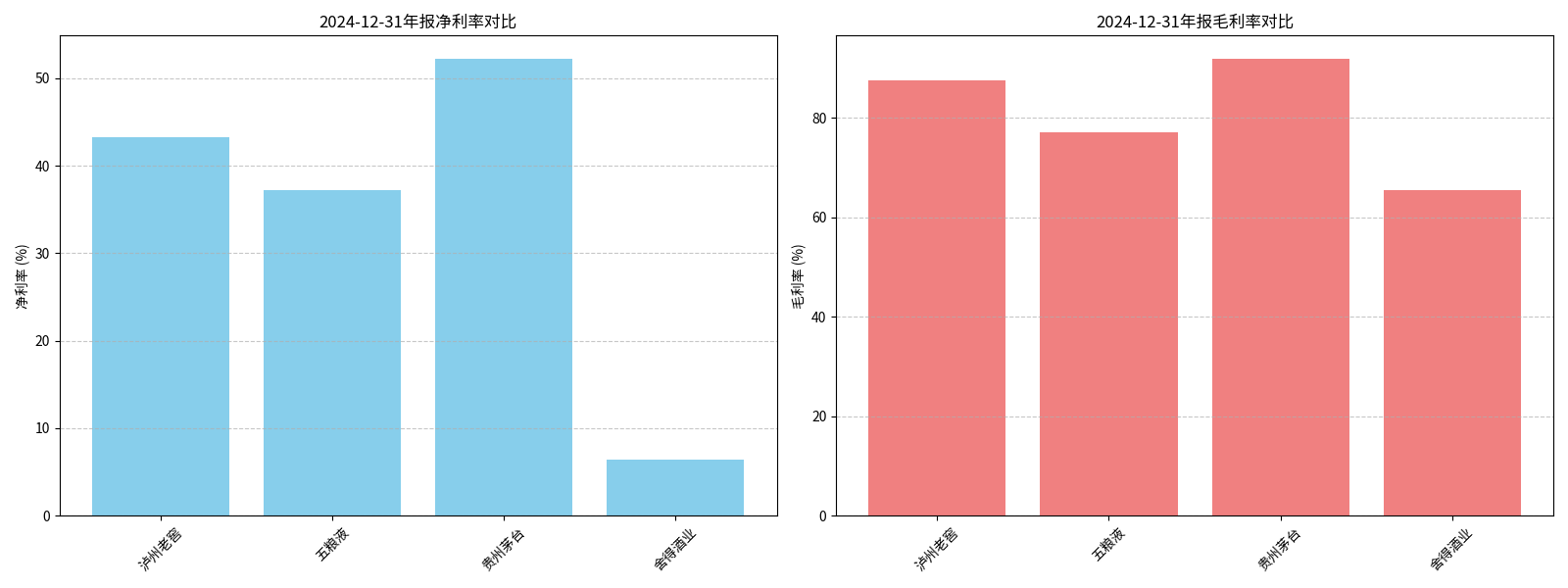

与贵州茅台、五粮液、泸州老窖等头部酒企对比(见图2),2024年舍得酒业净利率(6.35%)远低于茅台(52.17%)、五粮液(36.22%)和泸州老窖(34.89%);毛利率(65.52%)亦大幅落后于茅台(91.23%)、五粮液(78.65%)和泸州老窖(82.41%)。这表明舍得酒业在成本控制、产品溢价能力等方面与头部酒企存在显著差距,抗风险能力较弱。

-

原材料成本上涨压缩利润空间:白酒行业主要原材料(高粱、小麦、包装材料)近年持续涨价。高粱因种植面积波动、气候异常及优质原粮需求激增,采购成本显著攀升;包装材料受上游供应紧张、环保政策趋严影响,价格全面上调。原材料成本的刚性上涨直接推高舍得酒业的营业成本,导致毛利率承压。

-

去库存阶段的价格调整:2024年舍得酒业处于去库存周期,为加速库存消化,公司可能通过降价促销、渠道返利等方式刺激销售,导致产品实际售价下降。2025年一季报显示,公司营收同比下降25.14%,侧面反映去库存阶段的量价矛盾对收入端的冲击,进一步压低毛利率。

-

产品结构向中低端倾斜:消费市场理性化背景下,年轻群体更偏好性价比高的低度化、个性化产品,舍得酒业或主动调整产品结构,增加中低端产品占比。由于中低端产品毛利率显著低于高端产品(如茅台飞天系列毛利率超90%),产品结构降级直接拉低整体毛利率。

-

行业竞争加剧,营销投入加码:2025年618促销活动引发白酒行业价格竞争,品牌间为争夺市场份额,加大广告投放、渠道补贴及终端促销力度。舍得酒业为维持市场地位,同步增加营销费用,导致销售费用率从2022年的16.78%攀升至2024年的23.82%。

-

品牌建设与渠道拓展的长期投入:白酒行业竞争已从价格战转向品牌力与渠道力的较量。舍得酒业为提升品牌影响力(如赞助文化活动、打造高端IP)及拓展新兴渠道(如电商、社区团购),持续增加市场推广费用,这部分投入短期内难以转化为收入增长,导致费用率上升。

研发费用率从2020年的0.77%升至2024年的1.78%,主要源于公司对产品创新(如低度化、健康化白酒研发)和技术升级(如生产工艺优化)的投入增加。尽管研发投入长期有助于产品竞争力提升,但短期内费用增长未被营收增速覆盖,对净利率形成一定压力。

当前舍得酒业已度过去库存最严峻阶段(2025年二季度末库存回归理性水平),管理费用率优化(2025年上半年同比下降19.49%)及电商业务潜力释放(分析师看好其线上渠道增长)为盈利能力修复提供支撑。但需关注:

- 原材料成本持续上涨:若高粱、包装材料价格进一步攀升,可能继续压制毛利率;

- 行业竞争格局恶化:若价格战蔓延或头部酒企加大市场渗透,舍得酒业营销费用或维持高位;

- 消费需求复苏不及预期:年轻群体对白酒的偏好变化(如转向低度酒、果酒)可能影响产品销售结构,制约毛利率回升。

舍得酒业净利率下滑是**成本端压力(原材料涨价、去库存降价)与费用端扩张(营销投入增加)**共同作用的结果。短期需关注其库存去化进度、产品结构升级效果及费用控制能力;长期需观察品牌力提升能否支撑高端产品占比提高,从而改善毛利率与盈利能力。投资者可重点跟踪毛利率、销售费用率及高端产品(如“舍之道”“吞之乎”系列)的收入占比变化,以判断盈利能力修复的可持续性。

创作声明:本文部分内容由AI辅助生成(AIGC),仅供参考