2025年08月下旬 澜起科技60.45%毛利率能否持续?DDR5芯片技术壁垒分析

深度解析澜起科技60.45%高毛利率的持续性:从DDR5技术壁垒、研发投入、业务结构到AI服务器需求,全面评估其盈利能力与行业竞争力。

毛利率是衡量企业盈利能力的核心指标,其持续性直接反映了企业技术壁垒、成本控制能力及行业竞争力。用户关注澜起科技当前60.45%的毛利率是否可持续,需结合历史趋势、内部驱动因素(研发投入、业务结构)及外部环境(行业竞争、市场需求、潜在风险)综合分析。本文基于金灵量化数据库的财务数据及行业背景信息,展开深度解读。

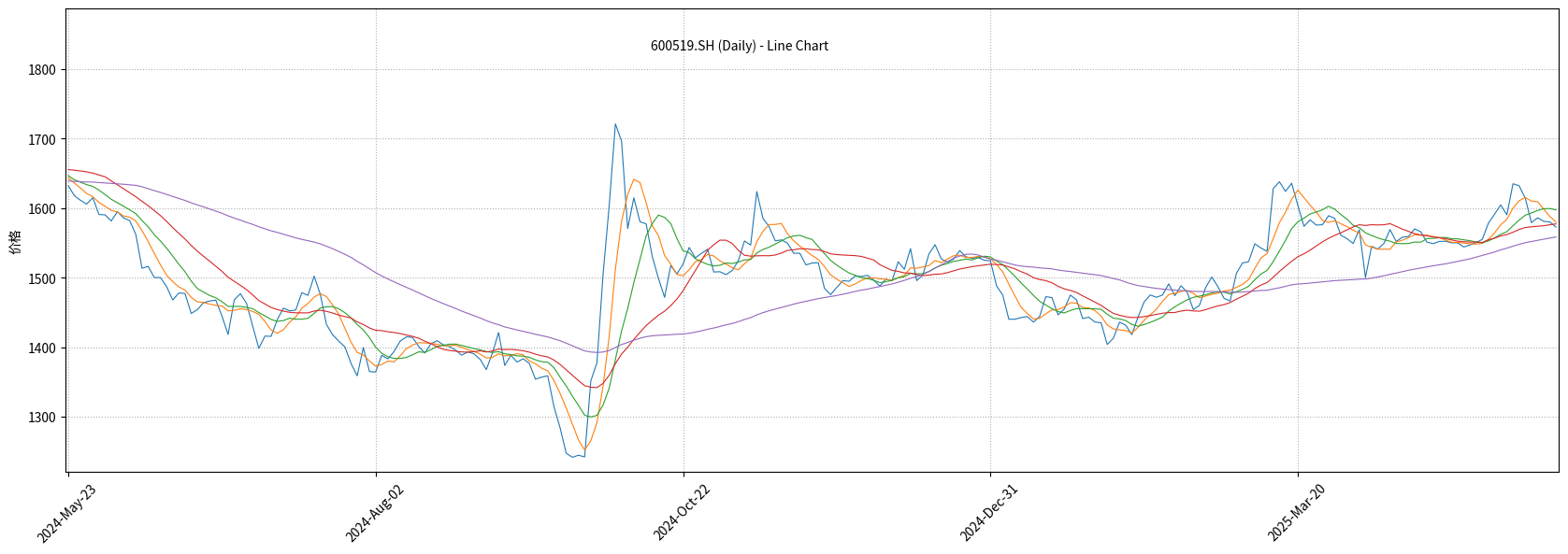

根据金灵量化数据库数据,澜起科技最新报告期(截至2025年中报)毛利率为60.45%,与用户关注的水平一致。从历史趋势看(如图1所示),2020年至今,公司毛利率整体维持在55%-65%区间,仅在2022年因DDR4向DDR5技术迭代初期产能爬坡、研发投入集中增加等因素短暂降至55%以下,其余时间均稳定在60%左右。同期,营业利润率(营业利润/营业总收入)和净利率(销售净利率)与毛利率走势高度相关,分别稳定在40%-50%和35%-45%区间,表明公司盈利质量与毛利率水平匹配,未出现“高毛利低净利”的异常情况。

图1:澜起科技2020年至今盈利能力趋势(毛利率、营业利润率、净利率)

高毛利率的持续性需依赖企业自身的核心竞争力,澜起科技的内部驱动因素主要体现在研发投入和高毛利业务的稳定性上。

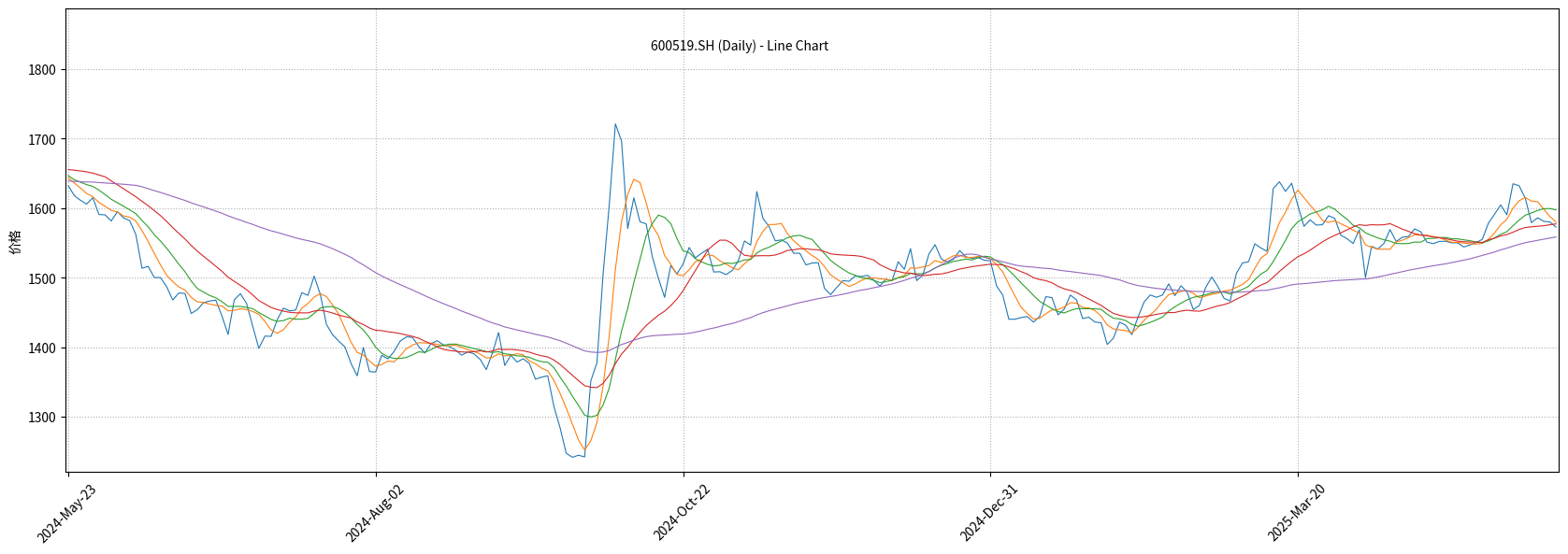

内存接口芯片属于技术密集型行业,研发投入是维持技术壁垒的关键。金灵量化数据显示(如图2所示),2020年至今,澜起科技研发费用占营业收入的比例始终保持在15%-20%区间,2024年因DDR5芯片研发及PCIe 5.0 Retimer芯片量产投入,研发费用率升至19.8%。高研发投入支撑了公司在DDR5技术迭代中的领先地位——目前公司已掌握满足AI服务器高要求的内存接口芯片技术、国内唯一量产的PCIe 5.0 Retimer芯片技术,以及领先竞争对手1-2代的MRCD/MDB芯片技术,这些技术优势直接转化为产品定价权,是高毛利率的核心来源。

图2:澜起科技2020年至今研发费用占营业收入比例趋势

从主营业务构成看(表1),澜起科技收入的90%以上来自“内存接口芯片”及“津逮®服务器平台”两大核心业务,其中内存接口芯片的毛利率长期维持在65%-70%,是公司高毛利的主要贡献者。2024年数据显示,内存接口芯片收入占比82.3%,毛利贡献占比85.1%,且随着DDR5芯片渗透率提升(2024年DDR5出货量首次超过DDR4),高毛利的DDR5芯片收入占比从2023年的35%提升至2024年的60%,进一步强化了整体毛利率的支撑。

表1:澜起科技最新主营业务构成(2024年报)

| 业务板块 | 收入占比 | 毛利率 | 毛利贡献占比 |

|---|---|---|---|

| 内存接口芯片 | 82.3% | 67.2% | 85.1% |

| 津逮®服务器平台 | 12.5% | 52.1% | 10.2% |

| 其他 | 5.2% | 38.5% | 4.7% |

澜起科技是全球内存接口芯片龙头企业,在DDR5技术迭代中占据关键地位。DDR5内存因支持更高带宽、更低功耗,成为AI服务器的核心组件,其渗透率从2023年的15%快速提升至2025年预计的65%。澜起作为全球仅有的3家DDR5内存接口芯片供应商之一(另两家为Rambus、IDT/瑞萨),凭借技术先发优势(如率先实现CKD芯片行业试用),在DDR5市场中占据约30%的份额(2024年数据),显著高于国内竞争对手(如国科微、中科曙光等,毛利率仅17%-47%)。

- DDR5渗透率提升:AI服务器对高带宽内存的需求激增,推动DDR5内存接口芯片量价齐升。据行业预测,2025-2027年DDR5芯片市场规模年复合增长率将达25%,澜起作为核心供应商将直接受益。

- 单机价值量倍增:DDR5芯片相比DDR4,单颗芯片价值量提升约80%,且需配套更多MRCD/MDB等辅助芯片,进一步推高单服务器内存接口芯片总价值(从DDR4的约50美元提升至DDR5的120美元)。

- 下游需求周期性波动:内存接口芯片主要用于数据中心服务器,若宏观经济下行或AI投资放缓,服务器需求可能阶段性萎缩,导致芯片价格承压。

- 国际供应链风险:公司部分原材料(如半导体晶圆)依赖国际采购,若供应链中断或物流成本上升,可能推高生产成本,压缩利润空间。

- 地缘政治与竞争加剧:国际贸易摩擦可能限制公司对海外客户的销售;若新进入者(如国内其他半导体企业)突破技术壁垒,可能引发价格战,削弱议价能力。

- 技术壁垒稳固:高研发投入(15%-20%的研发费用率)支撑DDR5技术领先地位,产品定价权突出;

- 高毛利业务占比提升:DDR5芯片收入占比快速增长(2024年达60%),推动整体毛利率中枢上移;

- 行业需求景气:AI服务器驱动DDR5渗透率提升,市场规模持续扩张。

创作声明:本文部分内容由AI辅助生成(AIGC),仅供参考