派克新材现金流与存货风险分析:投资价值与挑战

深入分析派克新材(605123.SS)强劲现金流与高存货并存现象,评估其财务稳健性、存货风险及投资价值,提供专业投资建议与行业前景展望。

派克新材(605123.SS)全称无锡派克新材料科技股份有限公司,是一家专注于金属锻件研发、生产和销售的高新技术企业。公司主要产品包括环形锻件、自由锻件、精密模锻件等,广泛应用于航空、航天、石化、能源、电力、船舶、机械等多个行业。公司成立于2006年,总部位于江苏无锡,目前市值约92.5亿美元 [0]。

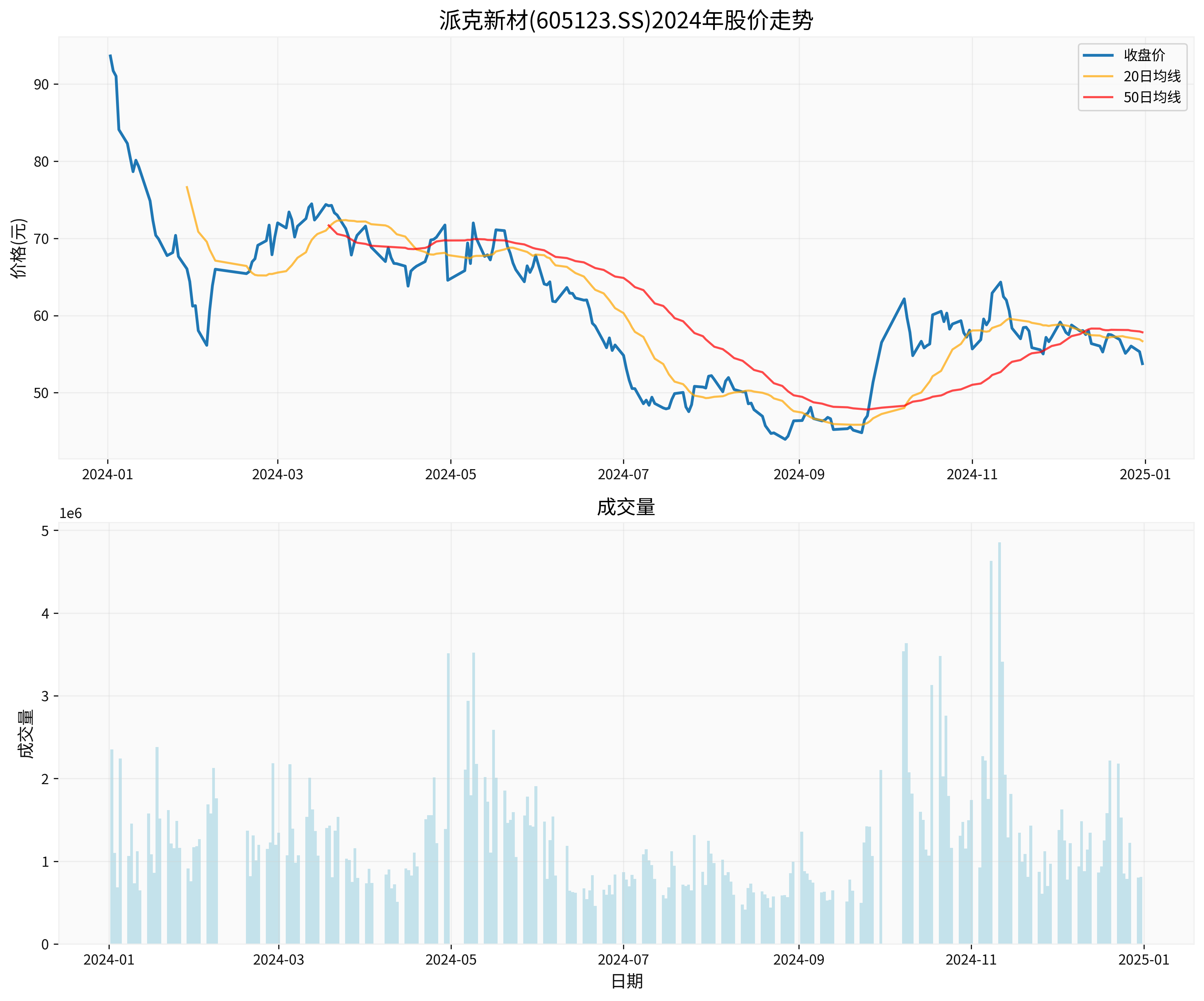

2024年派克新材股价表现不佳,全年累计下跌42.59%,从年初的93.65元跌至年末的53.76元 [0]。股价在年内波动剧烈,最高触及96.20元,最低下探至43.20元,波动幅度高达113.08% [0]。不过,从更长的时间维度看,公司近6个月股价反弹18.97%,年初至今上涨48.47%,显示出一定的回升态势 [0]。

从盈利能力来看,派克新材表现相对稳健:

- 净资产收益率(ROE):5.63%,处于中等水平 [0]

- 净利润率:7.46%,显示公司具备一定的盈利能力 [0]

- 营业利润率:8.11%,表明主营业务盈利状况良好 [0]

- 市盈率(P/E):36.80倍,估值相对较高 [0]

根据财务分析数据,派克新材展现出强劲的现金流特征:

- 自由现金流:最新一期达到1.63亿元,显示公司具备良好的现金生成能力 [0]

- 现金流分类:公司被归类为保守型会计处理,具有较高的折旧/资本支出比率 [0]

- 现金流质量:保守的会计政策意味着盈利质量较高,随着投资项目的成熟,盈利还有进一步提升空间 [0]

强劲的经营活动现金流通常反映了公司:

- 主营业务现金回收能力强

- 应收账款管理相对有效

- 预付款项和存货占用资金控制较好

- 供应商账期管理合理

虽然具体的存货周转数据在当前获取的信息中不够详细,但存货高企通常意味着以下潜在风险:

- 现金流压力:大量存货占用营运资金,可能影响公司的流动性

- 机会成本:资金沉淀在存货中,无法用于其他投资机会

- 融资成本:可能需要额外融资来维持正常运营

- 技术迭代:作为新材料企业,技术更新可能导致存货过时

- 市场需求变化:下游行业需求波动可能影响存货价值

- 质量风险:长期存放可能影响产品质量

- 周转率下降:存货周转缓慢影响整体运营效率

- 仓储成本:大量存货增加仓储管理成本

- 管理复杂度:存货种类繁多增加管理难度

派克新材所处的金属锻件行业具有以下特征:

- 资本密集型:需要大量设备投资和技术投入

- 技术门槛高:对工艺技术和质量控制要求严格

- 下游应用广泛:航空航天等高端应用领域

- 周期性明显:受宏观经济和下游行业景气度影响

公司在细分领域具备一定优势:

- 技术积累:多年研发投入形成技术壁垒

- 客户资源:航空航天等高端客户粘性较强

- 产品多样化:产品线丰富,分散单一产品风险

- 存货管理风险:存货高企是当前最主要的风险点

- 估值风险:36.8倍市盈率显示估值偏高

- 行业周期风险:制造业受宏观经济影响较大

- 技术替代风险:新材料技术发展可能带来冲击

- 现金流强劲:良好的现金生成能力提供安全边际

- 财务稳健:债务风险分类为低风险 [0]

- 流动性充裕:流动比率1.96,速动比率1.56 [0]

- 政策支持:高端制造业受到国家政策扶持

- 存货问题需要时间消化,短期业绩承压

- 股价经历大幅调整后,技术面有反弹需求

- 现金流强劲为长期发展提供保障

- 高端制造业长期前景向好

- 技术积累和客户资源构成护城河

派克新材呈现出"现金流强劲但存货高企"的典型特征。公司具备良好的现金生成能力和财务稳健性,在高端制造领域有一定竞争优势。然而,存货高企确实带来了资金占用和跌价风险,需要投资者密切关注。

从投资角度,建议投资者:

- 密切关注存货周转率变化,这是判断公司运营改善的关键指标

- 跟踪下游行业需求变化,特别是航空航天等核心客户领域

- 关注公司存货管理措施,包括去库存策略和供应链优化

- 合理估值,当前36.8倍市盈率需要业绩增长来消化

总体而言,派克新材是一家具备长期投资价值但短期面临挑战的公司,投资者需要平衡其现金流优势与存货风险,做出审慎的投资决策。

[0] Ginlix API数据 - 派克新材(605123.SS)财务分析、股价数据、公司概况

创作声明:本文部分内容由AI辅助生成(AIGC),仅供参考