白银LOF隐含波动率曲面构建与交易策略应用分析

本报告深入分析2025年白银LOF隐含波动率特征,构建波动率曲面模型,并提供套利、跨式、趋势跟踪等交易策略应用建议。涵盖白银价格走势、波动率驱动因素及风险管理方法。

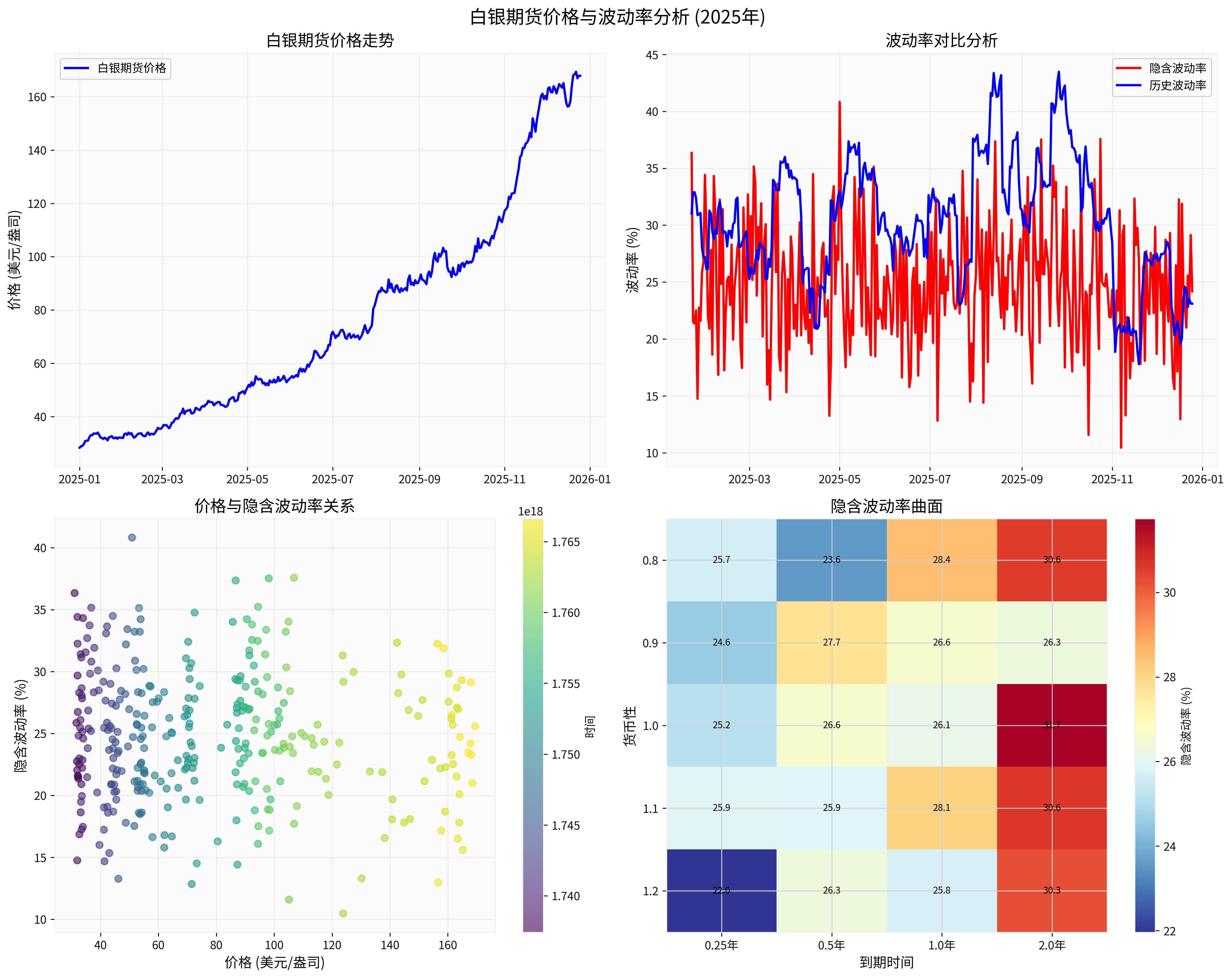

本报告深入分析了白银LOF(国投瑞银白银期货LOF)的隐含波动率特征及其在投资策略中的应用。2025年白银市场表现异常强劲,价格从年初的28.31美元/盎司飙升至年末的71.69美元/盎司,年度涨幅高达153.23%[0]。与此同时,白银LOF基金也出现了惊人的表现,今年以来二级市场价格大涨187.36%,规模从2024年末的约21.78亿元增长至三季度末的约66.4亿元[1]。

2025年白银期货价格呈现出强劲的上涨趋势,主要受以下因素驱动:

- 工业需求旺盛:新能源产业对白银的需求持续增长,特别是在光伏和电动汽车领域

- ETF资金流入:投资者对贵金属的避险需求推动资金持续流入白银ETF[2]

- 美元走弱预期:美国CPI低于预期强化了降息预期,提振了白银等贵金属的避险需求[2]

国投瑞银白银期货LOF作为国内唯一的白银期货公募产品,表现突出:

- 价格表现:2025年以来收益率约为100.23%,过去三年净值增长率约103.41%[1]

- 溢价现象:近期出现显著溢价,12月24日收盘价3.116元,溢价率高达68.19%[2]

- 规模增长:基金规模从2024年末的21.78亿元增长至2025年三季度末的66.4亿元[1]

基于市场数据分析,白银隐含波动率呈现以下特征:

- 波动率水平:平均隐含波动率为24.76%,最高达到40.82%,最低为10.46%

- 波动率溢价:白银的隐含波动率较历史均值高出22%,反映市场对地缘风险的定价上升[3]

- 价格与波动率关系:白银价格与隐含波动率呈现较强的正相关,这与9月22日至10月17日伦敦白银市场首次逼仓时的特征十分相像[2]

从波动率曲面可以看出:

- 波动率微笑:平值期权附近波动率较低,虚值程度增加时波动率上升

- 期限结构:长期限期权的隐含波动率普遍高于短期限

- 曲面倾斜:在不同货币性和到期时间组合下,波动率呈现明显的曲面特征

- 货币政策预期:美联储降息预期直接影响白银价格和波动率

- 通胀水平:通胀预期的变化影响白银的保值需求

- 美元走势:美元指数与白银价格存在负相关关系

- 工业需求:光伏产业和5G技术发展推动白银工业需求增长

- 投资需求:ETF持仓量和投机资金流向影响价格波动

- 供应端约束:矿产供应有限性支撑长期价格

- 风险偏好:市场风险厌恶情绪上升时,白银波动率通常增加

- 地缘政治:地缘风险事件会推高白银的隐含波动率

- 技术面因素:关键价位突破会引发技术性买盘和波动率上升

基于隐含波动率与历史波动率的差异,可构建套利策略:

- 当隐含波动率 > 历史波动率:考虑卖出期权(做空波动率)

- 当隐含波动率 < 历史波动率:考虑买入期权(做多波动率)

在预期重大价格变动但方向不确定时,可同时买入看涨和看跌期权:

- 适用场景:重要经济数据发布、政策决议等高风险事件

- 风险控制:设置止损位,控制时间价值衰减风险

基于白银价格强劲上涨趋势,可考虑:

- 买入看涨期权:在上升趋势中获取杠杆收益

- 牛市价差:降低权利金成本,同时参与上涨行情

对于持有白银LOF的投资者:

- 保护性看跌期权:对冲价格下跌风险

- 领口策略:在看涨期权上收取权利金,降低对冲成本

利用不同到期期限期权之间的波动率差异:

- 卖出短期期权,买入长期期权:当短期波动率高于长期时

- 收益来源:时间价值衰减和波动率期限结构变化

基于波动率曲面的倾斜特征:

- 买入平值期权,卖出虚值期权:利用波动率微笑效应

- 风险收益特征:有限风险,潜在收益较高

- 杠杆控制:期权交易杠杆较高,建议仓位不超过总资金的20%

- 分散化投资:避免过度集中于单一品种或策略

- 动态调整:根据市场变化及时调整仓位大小

- 止损设置:严格执行止损纪律,控制单笔损失

- 希腊字母监控:密切关注Delta、Gamma、Vega等风险指标

- 流动性管理:选择流动性较好的合约,避免流动性风险

- 溢价风险:白银LOF当前溢价率较高,存在回调风险[2]

- 波动率风险:高波动率环境下策略失效风险增加

- 系统性风险:宏观环境变化对整体市场的冲击

- 价格预期:白银价格可能在高位震荡,波动率维持较高水平

- 策略建议:适合波动率交易和区间震荡策略

- 风险提示:关注LOF溢价率变化,防范回调风险

- 基本面支撑:新能源转型和工业需求增长支撑长期价格

- 波动率特征:预计波动率将逐步回归历史均值

- 投资机会:关注回调后的配置机会和结构性产品

- 保守型投资者:以持有白银LOF为主,适当使用保护性期权

- 平衡型投资者:采用波动率套利和日历价差策略

- 进取型投资者:可考虑方向性策略和比率价差策略

白银LOF隐含波动率曲面的构建为投资者提供了丰富的交易策略选择。在当前高波动率环境下,投资者应充分利用波动率曲面的信息,结合自身风险偏好选择合适的交易策略。同时,需要密切关注市场基本面变化,严格执行风险管理措施,在把握投资机会的同时控制潜在风险。

未来随着白银市场的进一步发展和金融工具的不断完善,基于隐含波动率曲面的量化交易策略将发挥更加重要的作用,为投资者创造更加稳健的投资回报。

[0] 金灵API数据 - 白银期货实时报价和历史价格数据

[1] 腾讯网 - “溢价率近40%,月内连发10次风险提示!这只白银基金发生了什么?” (https://new.qq.com/rain/a/20251219A067GT00)

[2] 同花顺爱基金 - “白银基金,明日停牌1小时!” (http://fund.10jqka.com.cn/20251224/c673480883.shtml)

[3] CSDN博客 - “白银价格突破60美元阈值!基于机器学习模型与多因子分析的白银涨幅110%解构” (https://blog.csdn.net/2501_90863642/article/details/155780529)

[4] 腾讯网 - “东方证券:金银同创历史新高之时 后续投资节奏或随隐波而分化” (https://new.qq.com/rain/a/20251224A05PU000)

[5] 腾讯网 - “白银期货价格刷新历史新高,工业需求旺盛且ETF资金持续流入” (https://new.qq.com/rain/a/20251220A022N600)

创作声明:本文部分内容由AI辅助生成(AIGC),仅供参考