Lithium Industry Market Analysis 2026: Transition to Energy Storage Demand

#lithium_industry #energy_storage #stock_analysis #supply_demand #technical_indicator #investment_strategy #new_energy_vehicles

混合

A股市场

2026年1月2日

解锁更多功能

登录后即可使用AI智能分析、深度投研报告等高级功能

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

002460

--

002460

--

002466

--

002466

--

基于最新市场数据和行业信息,我为您提供以下全面分析:

一、当前市场表现评估

1.

股价走势与估值现状

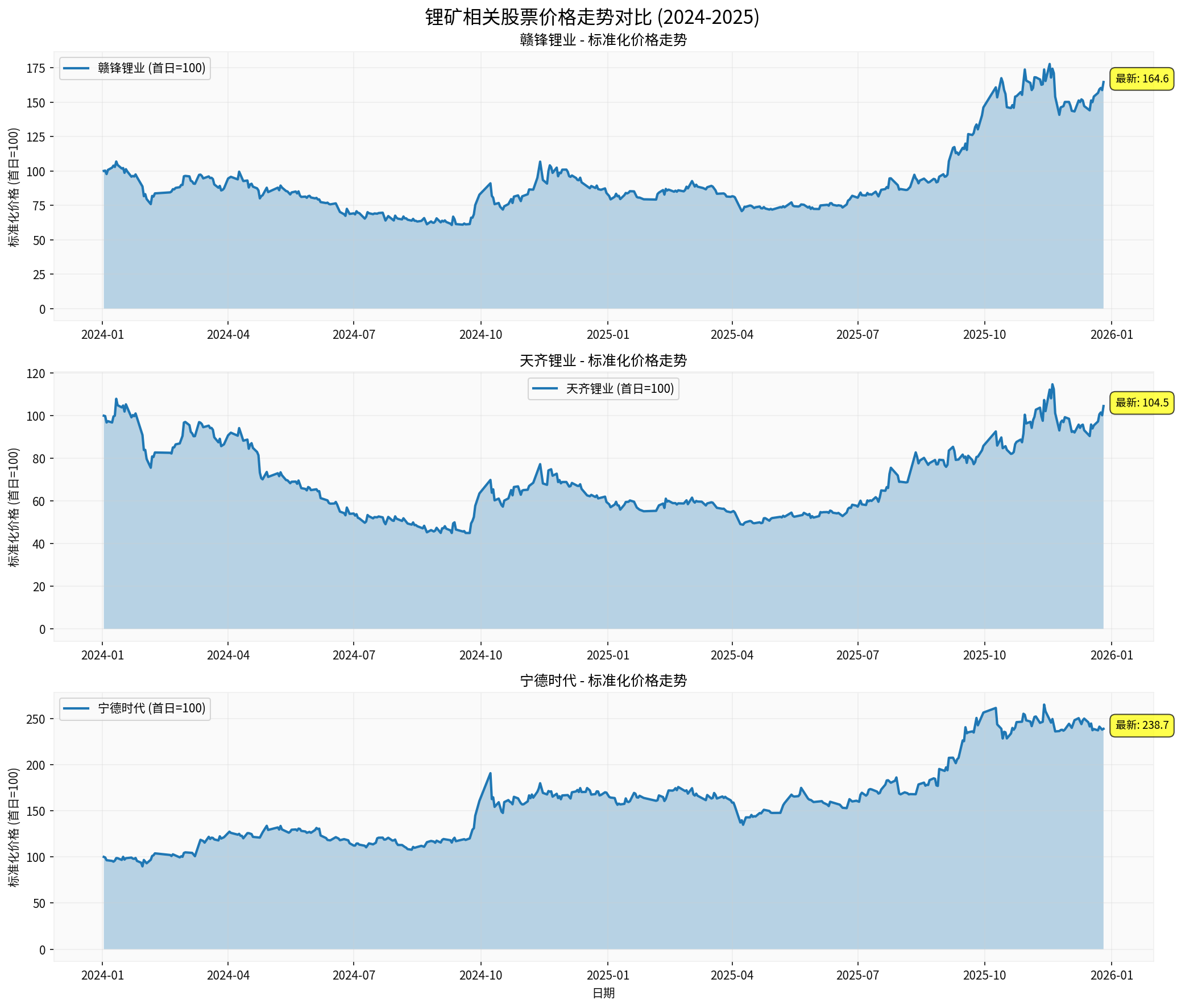

锂矿龙头股表现强劲但已现超买信号

:

- 赣锋锂业(002460.SZ):今日大涨+3.69%至68.57元,近6个月累计涨幅高达95.24%,年初至今涨幅64.55%[0]

- 天齐锂业(002466.SZ):今日上涨+4.32%至57.93元,近6个月涨幅73.81%,但年初至今仅+4.53%[0]

技术面警示

:

- 两只股票均处于上升趋势(待确认),但KDJ和RSI指标均显示超买风险[0]

- 赣锋锂业K值达83.9,天齐锂业K值达82.8,均处于超买区间

- 短期追高风险较大,建议等待回调机会

2.

财务基本面承压

两家锂矿巨头目前均处于

亏损状态

:

| 公司 | P/E比率 | 净利率 | ROE | 流动比率 |

|---|---|---|---|---|

| 赣锋锂业 | -99.60x | -7.18% | -3.41% | 0.73 |

| 天齐锂业 | -46.94x | -19.46% | -4.82% | 3.18 |

尽管股价大幅上涨,但

盈利能力尚未修复

,估值主要依赖未来预期[0]。

二、供需基本面分析

1.

供给端压力仍存

宁德时代宜春锂矿复产预期

:

- 市场预期春节前后将恢复生产,这将增加供应压力[1]

- 锂辉石、云母提锂等成本在3.6-8.1万元/吨,供给相对灵活

产能过剩风险

:

- 网络搜索显示,2025-2026年锂矿产能仍可能继续释放

- 有分析人士提醒,明年锂供应增速可能仍超过需求增速[1]

2.

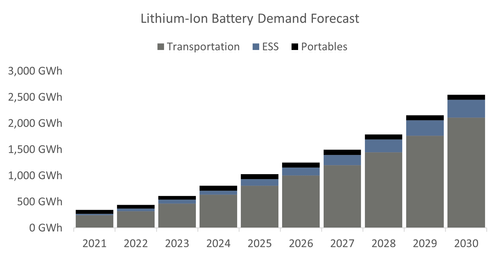

需求端结构性变化

新能源车增速放缓

:

- 中国11月车市销量罕见下降8%,明年面临成长压力[2]

- 特斯拉2025年全球交车量预计年减约9%,2026年大致持平[2]

- 以旧换新补贴政策效应逐渐减弱

储能需求成为新增长引擎

:

- 储能领域对锂的需求2026年可能增长55%,远超电动车领域的19%增幅[1]

- 花旗、瑞银、伯恩斯坦等机构预测,2026年全球锂市场可能出现供不应求局面[1]

- 天齐锂业董事长预计,2026年全球锂需求量将达到200万吨碳酸锂当量[1]

三、价格走势判断

1.

短期(1-3个月):震荡整理

- 技术面超买:KDJ、RSI均显示超买,短期有回调需求[0]

- 供应增加:宁德时代锂矿复产将增加供给

- 需求季节性淡季:Q1通常是新能源汽车销售淡季

- 判断:碳酸锂价格大概率在当前位置震荡,锂矿股将跟随调整

2.

中期(2026年):谨慎乐观

看多因素

:

- 储能需求爆发式增长(+55%),成为新的核心驱动力[1]

- 供需结构有望在2026年改善,市场预期"由供转缺"[1]

- 行业龙头竞争优势强化,利润率开始回升[2]

看空因素

:

- 电动车增速放缓(预计+19%)[1]

- 产能仍在释放,短期供应压力仍存

- 宏观经济下行压力

综合判断

:碳酸锂价格有望在8-12万元/吨

区间震荡上行,但突破前期高点的可能性较小。

四、投资建议

1.

短期策略:谨慎追高,逢低布局

- 不建议追高:当前技术指标超买,短期有回调风险[0]

- 关注回调机会:若股价回调10-15%,可考虑分批建仓

- 重点标的:赣锋锂业(技术+储能双重优势)、天齐锂业(资源自给率高)

2.

中长期策略:聚焦储能主线

- 核心逻辑:从"电动车驱动"转向"储能驱动"[1]

- 关键指标:关注储能装机量、储能电芯价格、企业储能业务占比

- 时间节点:2026年Q2-Q3可能是供需拐点确认期

3.

风险提示

- 供给风险:宁德时代锂矿复产、新增产能释放超预期

- 需求风险:电动车销量不及预期、储能装机量不及预期

- 政策风险:美国特朗普政府可能放宽燃油效率标准,撤销电动车奖励政策[1]

- 技术风险:固态电池等新技术商业化加速,可能减少锂需求

五、结论

能源金属板块上涨的持续性:短期谨慎,中长期乐观

-

短期(1-3个月):震荡整理概率较大。技术面超买、供应增加、需求季节性淡季三重压力下,板块需要时间消化前期涨幅。

-

中长期(2026年):结构性机会存在。储能需求的爆发(+55%)将成为新的核心驱动力,有望在2026年推动市场重回供需平衡甚至供不应求[1]。

-

投资节奏:当前不宜追高,建议等待技术面回调后再布局,重点关注储能业务占比高、成本优势明显的龙头企业。

核心观点

:锂行业正从"电动车周期"转向"储能周期",投资者需要调整预期,聚焦储能这一新的增长引擎,而非过度依赖电动车销量的高速增长。

参考文献

[0] 金灵API数据 (股票价格、财务数据、技术分析)

[1] Yahoo财经 - “儲能需求大爆發!鋰價告別低谷2026年可望將「由供轉缺」” (https://hk.finance.yahoo.com/news/儲能需求大爆發-鋰價告別低谷-2026年可望將-由供轉缺-130003982.html)

[2] Yahoo财经 - “中國11月車市銷量罕見降8% 明年恐面臨成長壓力” (https://hk.finance.yahoo.com/news/中國11月車市銷量罕見降8-明年恐面臨成長壓力-002130255.html)

[3] Yahoo财经 - “交車量不再主導股價特斯拉長期計畫成焦點” (https://hk.finance.yahoo.com/news/交車量不再主導股價-特斯拉長期計畫成焦點-060002659.html)

相关阅读推荐

暂无推荐文章

基于这条新闻提问,进行深度分析...

数据基于历史,不代表未来趋势;仅供投资者参考,不构成投资建议

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

002460

--

002460

--

002466

--

002466

--