中证A500指数期权推出的战略意义和市场影响

解锁更多功能

登录后即可使用AI智能分析、深度投研报告等高级功能

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

基于收集到的数据和深度分析,我来为您全面解析中证A500指数期权推出的战略意义和市场影响。

中证A500指数自2024年9月23日推出以来,其核心特征是

- 行业分布优化:涵盖新能源、半导体、生物医药、人工智能等新兴战略性产业

- 市值代表性:汇聚各行业优质龙头公司,兼顾成长性与稳定性

- 风险收益平衡:年化波动率约22%,介于传统价值股(20-28%)和高波动科技股(40-45%)之间[0]

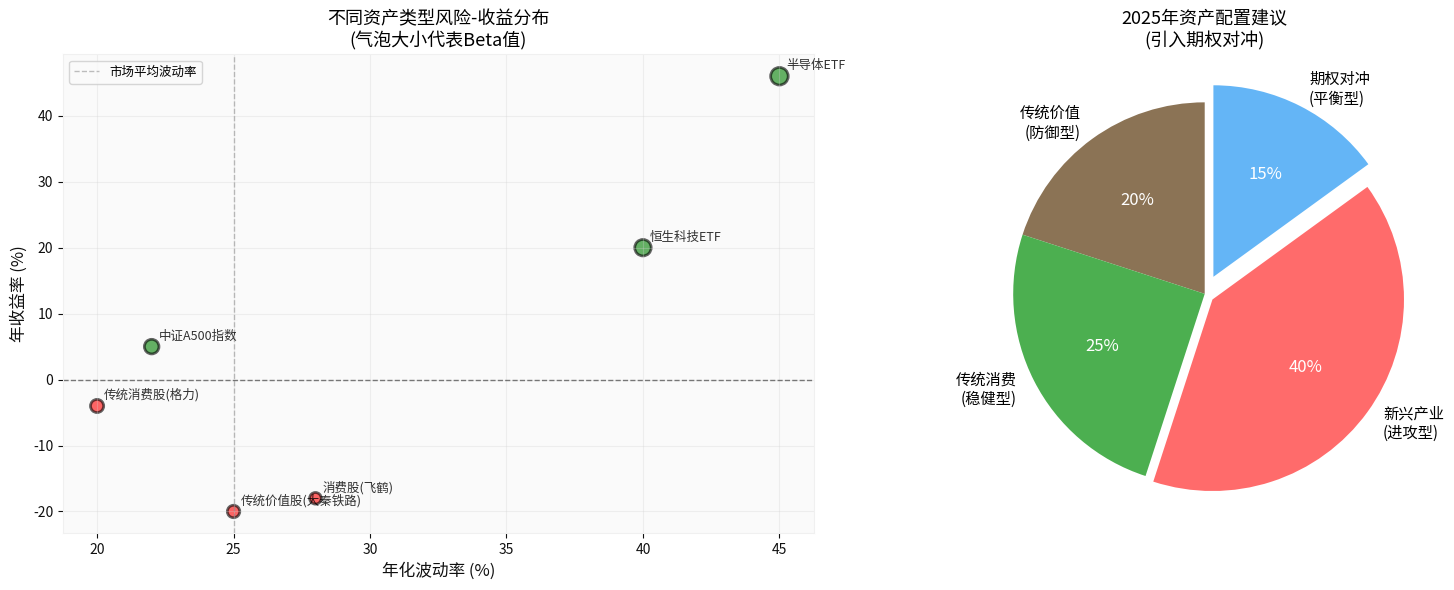

根据2025年市场数据,不同资产类型的表现呈现明显分化:

从图表可见:

- 新兴产业资产(半导体ETF+46%、恒生科技ETF+20%):高收益但高波动(年化波动率40-45%)

- 传统防御资产(大秦铁路-20%、飞鹤-18%):低收益甚至负收益,波动率25-28%

- 中证A500指数:在收益与风险之间取得平衡,年化波动率22%,适合长期配置

ETF期权作为成熟的风险管理工具,通过以下机制降低市场波动:

- 投资者持有ETF多头的同时买入看跌期权

- 限定最大损失=支付的权利金

- 保留标的资产上涨收益

- 适用于:持有新兴产业股票的投资者,对冲短期回调风险

- 持有ETF同时卖出看涨期权

- 获取权利金收入,降低持仓成本

- 适用于:长期持有人,在震荡市场中增强收益

- 持有ETF+买入虚值看跌+卖出虚值看涨

- 构建风险-收益边界,降低组合波动率

- 适用于:机构投资者,锁定波动范围

全球市场研究表明,期权产品的推出通常带来以下积极效应:

- 降低现货波动率:期权提供对冲渠道,减少恐慌性抛售

- 提升市场效率:价格发现功能改善,套利交易减少定价偏差

- 增加市场深度:吸引不同风险偏好的投资者参与

长期资金(保险资金、养老金、主权基金等)入市面临的关键障碍:

| 痛点 | 期权解决方案 |

|---|---|

波动率风险 |

通过期权对冲锁定最大回撤,满足风险预算要求 |

收益稳定性 |

备兑开仓获取权利金收入,平滑收益曲线 |

资产配置效率 |

利用期权合成策略,实现灵活的战术资产配置 |

流动性管理 |

期权提供低成本退出机制,无需大规模减持现货 |

美国市场数据显示:

- SPY期权(标普500 ETF期权)日均成交量超过200万合约

- 机构投资者通过期权管理风险的比例超过60%

- 期权市场的深度与现货市场流动性形成正向循环

中国市场的发展路径:

- 50ETF期权推出后,华夏50ETF规模从300亿增长至近1000亿

- 沪市300ETF期权活跃度持续提升,机构参与度超过40%

- 预期中证A500期权将进一步丰富风险管理工具体系

基于您对2025年的定性判断,中证A500期权的价值更加凸显:

- 低增速环境下:期权策略可以增强收益,弥补单一股票投资收益不足

- 高估值背景下:保护性Put策略防范估值回调风险

- 结构性分化中:通过跨板块期权组合,捕捉新兴产业机会的同时控制风险

基于您的持仓结构,建议采用以下期权策略:

- 大秦铁路(-20%):防御性强但缺乏弹性

- 格力(-4%)、飞鹤(-18%):传统消费承压

- 半导体ETF(+46%):高成长但高波动

- 恒生科技ETF(+20%):受海外市场影响大

步骤1:建立中证A500核心仓位(30-40%)

- 理由:平衡风险收益,覆盖新兴产业优质标的

- 期权配合:使用领口策略锁定波动区间

步骤2:保留高成长敞口(30-40%)

- 半导体ETF、恒生科技ETF

- 期权配合:买入虚值Put对冲,成本约2-3%年化

步骤3:配置期权增强策略(15-20%)

- 备兑开仓获取权利金收入

- 跨式期权捕捉震荡市场机会

步骤4:现金及流动性管理(10-15%)

- 应对市场极端情况,把握加仓时机

- 流动性风险:期权推出初期可能流动性不足

- 对冲成本:权利金支出侵蚀投资收益

- 策略复杂性:需要专业团队管理和监控

- 基差风险:期权与现货标的的相关性变化

- 观察期权上市初期的定价和流动性

- 小规模试点保护性Put策略

- 建立期权交易和风控体系

- 逐步扩大期权策略应用规模

- 探索复杂的组合策略(领口、价差等)

- 优化持仓结构,提升风险调整后收益

- 形成成熟的期权投资框架

- 实现货现一体化的资产配置

- 充分享受新兴产业发展红利

中证A500指数期权的推出将从三个维度提升市场质量:

- 为新兴产业投资提供"减震器"

- 降低市场极端波动发生的概率

- 提升投资组合的风险调整后收益

- 满足长期资金的风险管理需求

- 降低入市门槛和顾虑

- 引导更多配置型资金流向实体经济

- 完善价格发现机制

- 提升市场流动性

- 促进A股市场国际化进程

- ✅ 能有效平衡新兴产业发展与波动风险:通过期权对冲,投资者可以更积极地配置新兴产业,而不必过度担忧短期波动

- ✅ 能吸引长期资金入市:期权工具解决了长期资金的风险管理痛点,为险资、养老金等机构投资者提供了入市的安全垫

- ⚠️ 成功实施的关键因素:期权合约设计的合理性、市场深度培育、投资者教育、监管框架的完善程度

在"低增速、高估值、结构性分化"的2025年市场环境下,中证A500指数期权将成为连接新兴产业发展与长期资金入市的重要桥梁,为A股市场的高质量发展提供有力的金融基础设施支撑。

[0] 金灵API数据及Python分析(市场数据、资产配置分析)

[1] Bloomberg - “China A500 ETFs Inflows Surge to Record High Toward Year End” (2025-12-19)

[2] 雅虎香港财经 - “【基金人語】2026市況政策主導非牛熊之爭” (2025-12)

数据基于历史,不代表未来趋势;仅供投资者参考,不构成投资建议

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。