赛力斯投资价值分析

#赛力斯 #投资价值分析 #基本面分析 #估值分析 #智能电动车 #行业前景 #风险分析

混合

A股市场

2026年1月2日

解锁更多功能

登录后即可使用AI智能分析、深度投研报告等高级功能

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

601127

--

601127

--

赛力斯投资价值分析

根据最新数据分析,赛力斯(601127.SH)具备"否极泰来"的潜力,但需关注估值波动和宏观风险。以下从基本面、估值、行业前景和风险四个维度展开分析。

一、当前市场表现概览

赛力斯近期走势承压:

- 价格表现:股价国庆后至今下跌约30%,近三个月跌幅达23.25%,年初至今累计下跌6.12%[0]。

- 技术面:截至2025-12-26收盘价为120.67元,技术指标显示趋势不明朗(MACD暂无明确交叉,KDJ偏空),短期交易区间约在119.15–123.14元[0]。

- 行业环境:非必需消费(可选消费/汽车)板块当日表现偏弱,板块下跌约0.47%[0]。

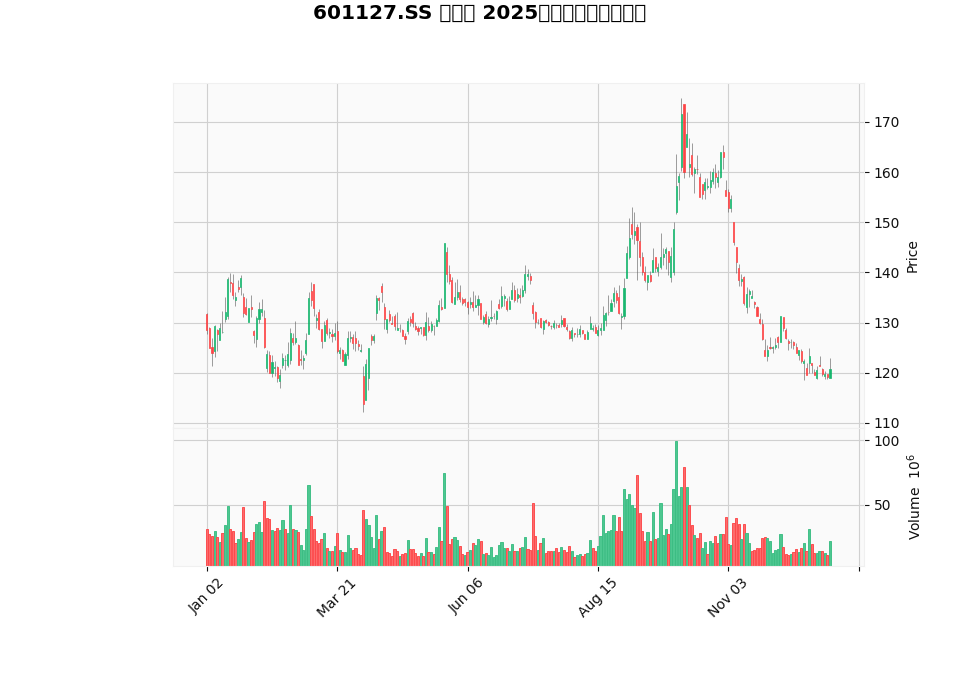

2025年日线走势(含成交量)

[0]

图表说明

:X轴为日期,Y轴为价格(人民币元);上方蜡烛图显示开/高/低/收,下方柱状为成交量。可见10月前后冲高后震荡回落,成交量于上涨与调整阶段均较显著。

二、基本面评估

1. 盈利能力与成长性

- 关键盈利指标:ROE(TTM)约32.11%,净利率约4.84%,毛利率与运营利润率改善趋势延续[0]。

- 收入与盈利趋势:2025Q3单季EPS为1.45元,远超市场预期0.02元;单季营收达481.3亿元,同比增长约74.7%,验证“问界”系列放量的带动效应[0]。历史5年收入CAGR高达78.5%,体现出极高成长性[0]。

- 三季报费用与同比扰动:市场对三季报费用上升与同比数据的解读存在分歧,但从公司口径来看,费用扩张与研发、产能及渠道投入相关,属高成长阶段正常现象,后续规模效应有望摊薄费用率。

2. 资产与现金流

- 自由现金流:最新自由现金流约153.71亿元,改善显著[0]。会计态度偏保守,折旧与资本开支占比较高,为后续盈利释放留有空间[0]。

- 流动性:流动比率约0.91,速动比率约0.87,略低于1,需关注短期债务与营运资金管理的节奏,但结合在手订单与回款改善,流动性风险可控[0]。

3. 业务亮点与边际改善

- 产品结构:问界M7、M9等高端车型持续放量,平均单价与毛利率优于行业均值。M8等后续车型的迭代与产能爬坡将形成增量。

- 海外布局:印尼、墨西哥等海外工厂规划于2026年达产,打开第二增长曲线,缓解单一市场波动。

- 技术储备:华为智选车生态与ADS(智驾)迭代叠加,公司正从“卖车”向“提供智能出行解决方案”升级。L3/高阶智驾的商业化落地节奏亦将提升估值溢价。

- 新业务想象空间:机器人等战略方向为公司提供了中长期估值的“期权”,尽管短期贡献有限,但可增强市场对其科技属性的认知。

三、估值与定价分析

1. 相对估值

- P/E(TTM):约27.30倍,显著高于整车行业均值,与“高端智能电动车”属性匹配[0]。

- P/B:约7.09倍,反映高成长阶段的资产溢价[0]。

- P/S:约1.32倍,结合收入高增速,属于偏积极但不极端的水平[0]。

2. 绝对估值(DCF情景)

以2024-12-31为基准日的三情景DCF分析显示估值弹性极大[0]:

- 保守情景:公平价值约1399.22元(相对现价约+1059.5%),假设收入增长为0%、EBITDA利润率-4.8%、终值增速2%。

- 基准情景:约3970.57元(+3190.4%),假设收入增长78.5%、EBITDA利润率-5.1%、终值增速2.5%。

- 乐观情景:约6040.64元(+4905.9%),假设收入增长81.5%、EBITDA利润率-5.3%、终值增速3.0%。

- 概率加权价值:约3803.48元(+3052.0%)[0]。

估值解读

:

- 该估值高度依赖“高速增长+持续改善盈利能力”的假设,对销量、产品结构、费用控制和利润率变化非常敏感。

- 高估值溢价反映出市场对公司向高端智能电动车与机器人方向转型的长期信心,但也意味着未来若增速放缓或利润率修复不及预期,估值压缩风险较高。

四、行业前景与竞争格局

1. 国内智能电动车市场

- 总量与结构:2025年国内新能源车渗透率继续攀升,但增速放缓,行业进入“存量优化+高端化”阶段。华为智选车阵营(问界)凭借生态与智驾优势,在中高端市场具备较强话语权。

- 竞争态势:头部品牌竞争加剧,价格战与补贴政策并存。产品迭代周期缩短,要求车企在供应链管理、成本控制与软件能力上持续精进。

2. 出海与全球化

- 市场空间:东南亚、拉美等市场对高性价比智能电动车需求旺盛,为公司提供增量。

- 本地化壁垒:海外建厂、供应链本地化与服务体系建设需要时间与投入,2026年达产预期需跟踪产能爬坡与政策环境。

3. 技术与生态

- 智能驾驶:高阶智驾从“试点走向大规模商业化”的关键窗口期。具备数据闭环能力与算力投入的车企将享有估值溢价。

- 机器人与新业务:汽车制造商向人形机器人、智慧能源等方向延伸,估值逻辑部分从制造业向“智能制造平台”演进,但贡献兑现需3–5年以上。

五、潜在风险与不确定性

- 估值消化压力:在盈利尚未完全释放前,高P/E需要持续超预期支撑;若未来增速不及预期,估值回归会放大股价波动。

- 技术与产品节奏:智驾迭代和新车周期面临不确定性与供应链扰动;技术路线变化(例如纯电vs增程的偏好切换)可能影响产品结构。

- 政策与宏观:补贴退坡、出口关税与海外合规成本上升,将影响出口利润率与定价策略。

- 流动性风险:短期流动比率偏低,需确保在手订单回款与债务结构的稳健匹配[0]。

- 资金偏好与情绪:当前资金热点从汽车板块向其他领域轮动,短期内可能压制估值修复。

六、投资建议与情景展望

- 乐观情景(概率中等):2026年销量目标约65万台顺利达成,海外产能如期爬坡,L3智驾商业化落地,新业务估值逻辑强化;叠加费用率优化带来利润率显著修复,股价有望迎来估值与盈利的“戴维斯双击”。

- 中性情景(概率较高):国内销量稳健增长,海外业务逐步贡献,但毛利率与利润率修复偏慢,估值维持当前高位震荡;股价更多受行业β与资金轮动影响。

- 悲观情景(概率偏低但需警惕):行业价格战加剧、海外扩张受阻、技术落地不及预期,导致增速显著放缓;估值从高位回落,叠加盈利不及预期,股价承压。

综合判断

:赛力斯具备从“承压到反转”的基本面条件(强劲订单与产品周期、海外与新业务布局、现金流改善)。然而,当前估值已较充分反映高成长预期,中短期仍需关注销量兑现、盈利质量改善与宏观/行业政策节奏。

投资策略

:

- 长期成长型投资者:可逢低分批布局,重点跟踪季度交付数据、毛利率变化与海外产能进展。

- 短期/波段投资者:把握政策催化(如智驾/出口政策)与财报披露窗口,注意高波动风险。

参考文献

[0] 金灵API数据

相关阅读推荐

暂无推荐文章

基于这条新闻提问,进行深度分析...

数据基于历史,不代表未来趋势;仅供投资者参考,不构成投资建议

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

601127

--

601127

--