赛力斯(601127)"否极泰来"逻辑深度分析

#new_energy_vehicles #automotive #earnings_analysis #valuation_analysis #risk_assessment #chinese_stocks #investment_advice

混合

A股市场

2026年1月2日

解锁更多功能

登录后即可使用AI智能分析、深度投研报告等高级功能

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

601127

--

601127

--

赛力斯(601127.SS)"否极泰来"逻辑深度分析

核心观点总结

基于最新市场数据和财务分析,赛力斯确实经历了显著调整(从2025年高点回调近30%)[0],但文中提出的"2500亿营收、125亿净利润"的2025年业绩预期

过于乐观,实现难度极大

。

一、当前市场表现与估值分析

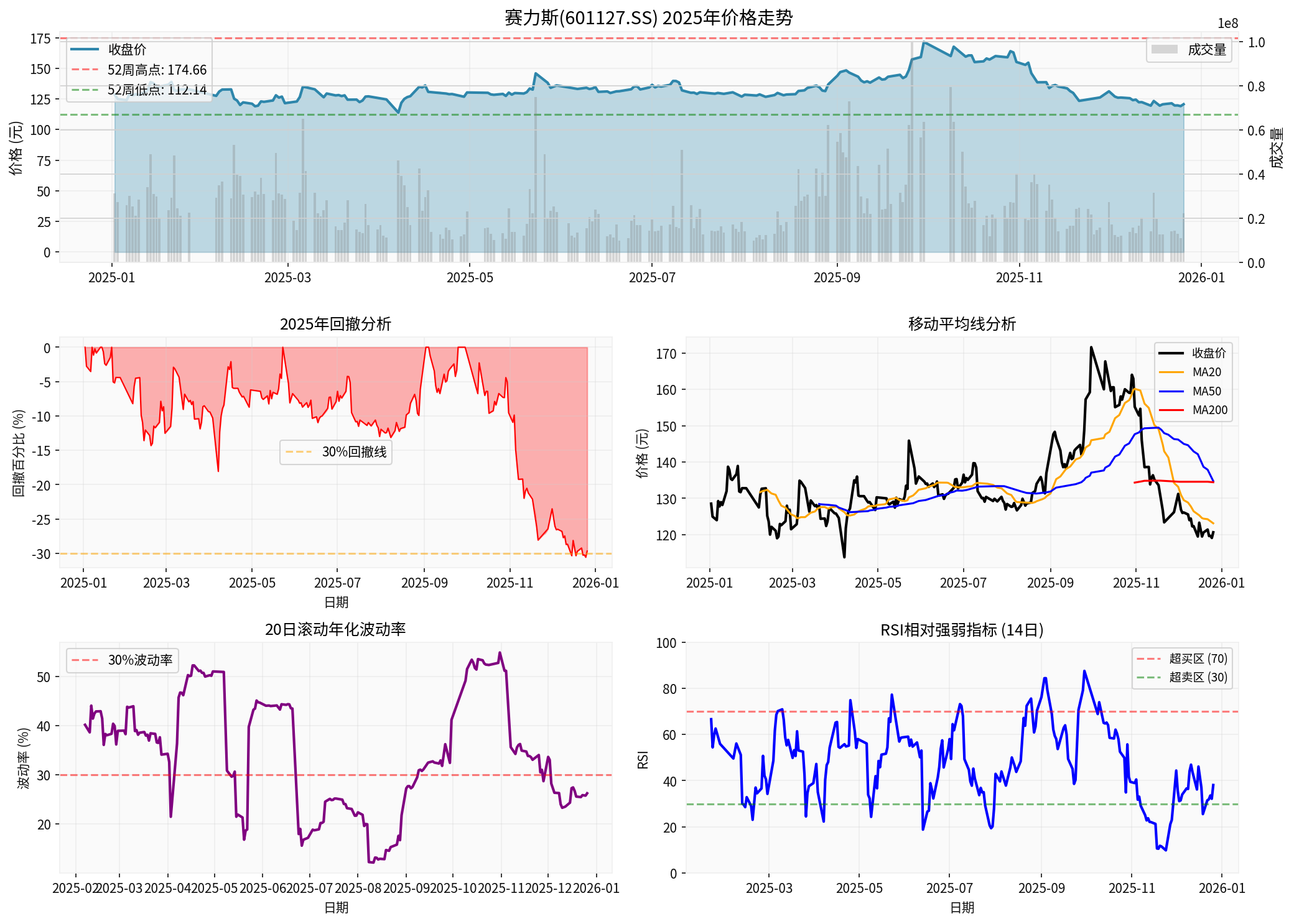

1.1 价格走势:深度调整后的震荡整理

根据交易数据,赛力斯目前价格为120.67元,

52周区间为112.14-174.66元

[0]。从年度高点171.57元(10月)回落至当前价位,回调幅度达29.67%

[0],这与文中提到的"近期下跌30%"基本吻合。

图表显示:2025年赛力斯经历了从高点到低点的剧烈波动,当前处于横盘整理阶段,支撑位约119元,阻力位约123元[0]。

1.2 技术面分析:收敛三角形态验证

技术指标显示,赛力斯正处于

横盘整理/无明确趋势状态

[0]:

- 支撑位:119.15元

- 阻力位:123.14元

- MACD:看涨但未形成交叉

- KDJ:看跌(K:22.8, D:23.9, J:20.5)[0]

- Beta系数:0.94,略低于市场波动

这与文中提到的"收敛三角"形态一致,股价正在窄幅区间内震荡,等待方向性突破。

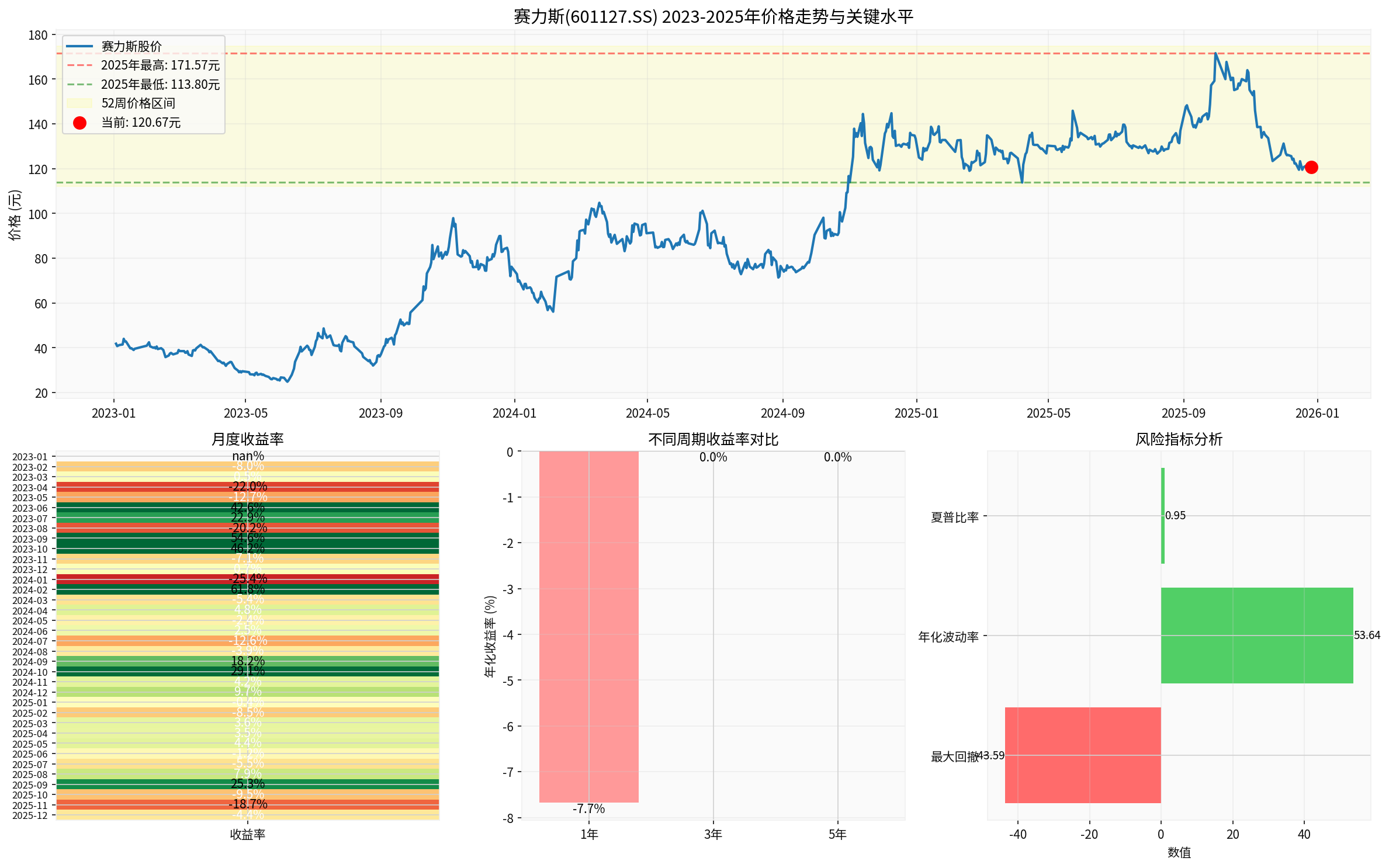

1.3 长期表现与风险指标

长期数据显示:赛力斯3年涨幅174.25%,5年涨幅625.62%[0],但伴随极高的波动性(年化波动率53.64%)和最大回撤-43.59%[0]。

二、2025年业绩预期可行性分析

2.1 最新业绩表现:超预期但基数效应明显

2025年第三季度(最新财报)显示:

- 营收:481.3亿元,超预期74.70%(预期275.5亿元)[0]

- EPS:1.45元,超预期9230.76%(预期0.02元)[0]

- 同比大幅增长,但部分源于去年同期低基数效应(Q1 2025仍亏损0.34元/股)[0]

2.2 全年业绩预期验证:2500亿目标难以达成

业绩预测验证

[0]:

- 最新单季度营收(Q3 2025):481.3亿元

- 按Q3推算全年:481.3 × 4 =1,925亿元

- 文中目标营收:2,500亿元

- 缺口:575亿元(需Q4同比增长219.4%)

结论

:即使Q4保持Q3的水平,全年营收也仅约1,925亿元,距离2,500亿目标相差23%

。要实现目标,Q4需要实现环比增长近120%,这在汽车行业几乎不可能

(Q4通常是淡季)。

2.3 净利润125亿预期:同样过于乐观

按照当前净利率4.84%推算[0]:

- 营收1,925亿元→ 净利润约93亿元

- 要实现125亿净利润→ 需要净利率提升至6.5%,或营收达到2,583亿元

考虑到赛力斯正处于激烈的价格竞争和研发投入期,净利率短期内大幅提升至6.5%以上

难度很大

。

三、基本面健康度评估

3.1 盈利能力:优秀但需持续验证

- ROE(净资产收益率):32.11% -非常优秀[0]

- 净利率:4.84% - 合理水平[0]

- 营业利润率:4.96%[0]

3.2 财务风险:流动性压力较大

⚠️

关键风险指标

[0]:

- 流动比率:0.91(低于1.0的安全线)

- 速动比率:0.87(低于1.0)

- 债务风险等级:高风险

这表明赛力斯面临

短期流动性压力

,需要依赖持续融资或经营现金流来维持运营。

3.3 估值水平:相对合理

- P/E(市盈率):27.30x[0]

- P/B(市净率):7.09x[0]

- P/S(市销率):1.32x[0]

- 市值:1,971亿元[0]

对于成长型新能源汽车企业,当前估值处于

合理区间

,不算特别便宜但也未明显高估。

四、增长驱动因素分析

4.1 新产品规划:增长潜力存在但需时间兑现

文中提到的新产品(M6、M9L、M9高定版等)确实是潜在增长点:

- 问界M9:高端市场旗舰产品,已取得成功

- 新产品迭代:有助于提升品牌溢价和毛利率

但需注意

:新产品从发布到放量通常需要6-12个月

,对2025年业绩贡献有限。

4.2 海外扩张:长期布局而非短期业绩驱动

印尼、墨西哥、匈牙利工厂计划(2026-2027年投产)是正确的战略布局,但:

- 2025年难以贡献营收(工厂尚在建设/爬坡期)

- 资本开支压力:海外建厂需要大量资金投入

- 地缘政治风险:欧美市场对中国电动车政策存在不确定性

4.3 L3自动驾驶与新业务:长期想象空间

- L3自动驾驶进展:与华为深度合作,具备技术优势

- 机器人等新业务:长期估值提升因素

这些业务

短期难以贡献实质利润

,但可以作为长期故事支撑估值。

五、宏观与行业环境

5.1 板块表现:承压明显

当前

消费者周期性板块下跌0.47%

,在所有板块中表现最差[0]。新能源汽车板块面临:

- 价格竞争加剧:比亚迪、特斯拉等龙头持续降价

- 政策退坡预期:补贴政策逐步退出

- 需求增速放缓:渗透率提升后增速自然下降

5.2 市场环境:A股弱势震荡

上证指数近一个月下跌0.62%

[0],明显弱于美股(标普500+1.52%,纳斯达克+1.42%)[0]。A股整体疲软对赛力斯等成长股形成压制。

六、核心结论与投资建议

6.1 "否极泰来"逻辑能否兑现?

部分可信,但需要时间

:

- ✅ 估值已大幅回调:从高点回落30%,风险得到部分释放

- ✅ 业绩超预期:Q3表现亮眼,证明盈利能力

- ✅ 长期增长逻辑:华为合作、新产品、海外扩张仍成立

- ❌ 短期业绩目标过于乐观:2500亿营收/125亿净利润难以实现

6.2 2025年业绩预测修正

基于数据分析,

更合理的2025年预期

:

- 销量:50-55万辆(而非65万辆)

- 营收:1,800-2,000亿元(而非2,500亿元)

- 净利润:80-100亿元(而非125亿元)

6.3 投资建议

短期(1-3个月)

:

- 策略:观望为主,等待方向性突破

- 关键价位:跌破112元止损,突破125元并放量可考虑加仓

- 风险提示:流动性压力、行业价格战、海外政策风险

中长期(6-12个月)

:

- 策略:分批布局,关注新产品进展和Q4业绩

- 催化剂:M9销量超预期、海外工厂进展、L3自动驾驶落地

- 目标价:基于合理估值(30x PE),目标价140-150元

风险等级

:⚠️ 中高风险

- 适合风险承受能力较强的投资者

- 建议仓位控制在总资金的**10-15%**以内

参考文献

[0] 金灵API数据(实时报价、财务数据、技术分析、Python计算分析)

相关阅读推荐

暂无推荐文章

基于这条新闻提问,进行深度分析...

数据基于历史,不代表未来趋势;仅供投资者参考,不构成投资建议

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

601127

--

601127

--