基金组合策略深度解析:周期反转、景气度切换与2026年投资主线评估

#fund_strategy #period_reversal #industry_rotation #2026_investment_themes #service_consumption #cpi_recovery #anti_involution_assets

中性

A股市场

2026年1月2日

解锁更多功能

登录后即可使用AI智能分析、深度投研报告等高级功能

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

基金组合策略深度解析:周期反转、景气度切换与2026年投资主线评估

一、周期反转策略与行业景气度切换的理论框架

1.1 周期反转策略的核心逻辑

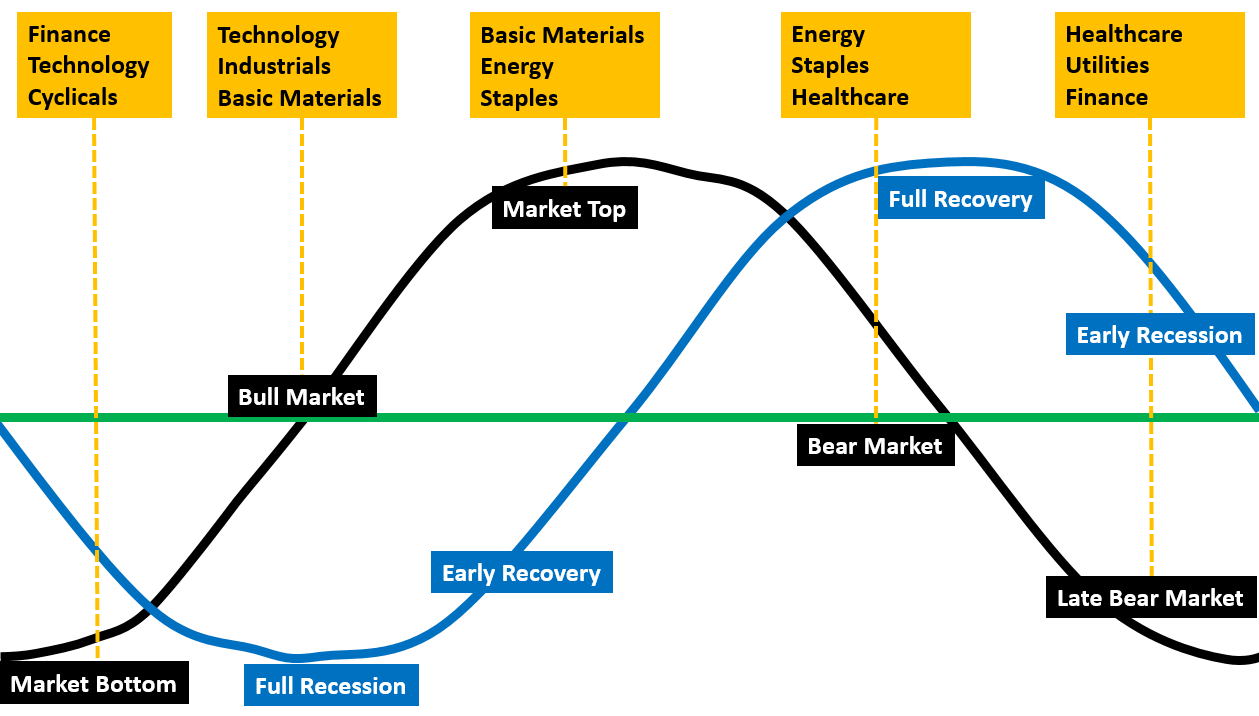

周期反转策略的本质在于把握供需格局的临界拐点,在行业从过度竞争向供需平衡演进的过程中,提前布局供给出清、盈利修复的板块[1]。

理论框架的关键要素:

- 规模判断:政策是否优先支持、行业是否具有GDP贡献度、是否具有强主题创新

- 周期位置判断:行业处于需求释放期还是政策收紧期、需求积累期还是政策宽松期

- 目标判断:公司动态、估值水平、业绩预期差

根据券商研究框架,周期反转策略通常遵循以下路径:

- A段(需求释放+政策收紧):价格上涨但供给尚未跟进,最佳权益投资区间

- B段(需求积累+政策收紧):供需失衡风险加大

- C段(需求积累+政策宽松):债券配置优于股票[1]

1.2 行业景气度切换的实战框架

2025年的市场展现了清晰的景气度轮动特征,主要包括:

- 黄金等贵金属:地缘政治+通胀预期驱动,全年涨幅超70%,创历史新高[2]

- 稀土等有色金属:受益于"反内卷"政策供给约束,供需格局改善[1]

- 航空等出行链:供给硬约束(飞机引进受限)+需求复苏推动供需差反转[3]

景气度切换的三大核心驱动:

-

供给端约束强化

- "反内卷"政策推动产能出清,光伏、锂电等行业供给占比20%的细分领域出清[1]

- 飞机供应链问题导致航空业实际运力增长持续低于计划,有效运力增长受限[3]

-

需求端结构优化

- 高端消费呈现"K型复苏",财富效应传导至免税、奢侈品、博彩等板块[3]

- 制造业出海成为新增长极,A股公司海外营收占比创历史新高[1]

-

政策端支持聚焦

- CPI回升预期下,服务业政策加码,支撑服务性消费[4]

- PPI年中转正预期(从2025年的-2.7%回升至2026年的-0.3%),周期板块估值修复空间打开[4]

二、2025年组合操作复盘:超额收益来源解析

2.1 操作亮点与收益归因

年度收益67.42%,跑赢基准47.06%

,这一超额收益主要来源于以下四次关键切换:

时点1:年初重仓黄金股

- 驱动逻辑:地缘政治风险上升+全球央行持续购金+美元走弱预期

- 市场验证:现货黄金全年涨幅超70%,港股黄金股中国黄金国际暴涨超300%,山东黄金、招金矿业涨近200%[2]

- 策略要点:把握了宏观不确定性下的避险资产牛市,黄金成为"不确定时代的硬通货共识"[2]

时点2:5月调仓至稀土

- 驱动逻辑:关税政策调整+反内卷政策预期+供需格局改善

- 市场验证:原材料板块在港股年内涨幅近160%,有色金属表现突出[2]

- 策略要点:从贸易摩擦受益主题切换至内需政策支撑板块

时点3:8-9月重新加仓黄金

- 驱动逻辑:美联储降息预期+全球流动性拐点临近

- 策略要点:把握了流动性宽松预期下的贵金属二次机会

时点4:10月切换至航空板块

- 驱动逻辑:供需差反转+票价企稳回升+财富效应传导

- 市场验证:2025年航空业迎来供需差反转,区别于此前主要由高速增长需求驱动,转入以供给发挥重要作用的新周期[3]

- 策略要点:提前布局周期底部反转板块

2.2 成功要素总结

1)精准的宏观拐点判断

- 对美元强弱、美联储政策、地缘政治等宏观变量的敏锐把握

- 在黄金、稀土等硬通货与周期板块间灵活切换

2)深度的行业供需研究

- 对航空业"供给硬约束+需求复苏"的双重驱动有深刻理解

- 识别出反内卷政策下优质产能重估的机会

3)果断的执行能力

- 在关键时点敢于重仓单一板块,实现集中持仓的阿尔法收益

- 避免了分散持仓导致的平庸化收益

三、2026年服务性消费与CPI回升主线深度评估

3.1 宏观背景:通胀温和回升的确定性

根据宏观研究机构预测,2026年中国通胀将呈现以下特征:

指标 |

2025E |

2026E |

变化 |

驱动因素 |

|---|---|---|---|---|

CPI |

0.0% | +0.7% | +0.7% | 翘尾因素转正、服务消费政策加码 |

核心CPI |

0.6% | +0.4%(新涨价因素) | - | 服务拉动提升,商品拉动减弱 |

PPI |

-2.7% | -0.3% | +2.4% | 翘尾拖累减弱、有色金属上涨、反内卷政策 |

GDP平减指数 |

-0.9% | 0% | +0.9% | 名义GDP向实际GDP回归[4] |

关键结论

:

- 2026年是通胀从负区间回归正区间的拐点年,但回升幅度温和

- 核心CPI将呈现"核心商品拉动减弱、服务拉动提升"的特征[4]

- PPI年中附近有望转正,"前升后稳"走势[4]

3.2 服务性消费主线的投资逻辑

1)政策支持强度提升

根据宏观策略报告,2026年政策重心加速向服务消费倾斜,主要基于:

- 对冲耐用品消费透支效应

- "十五五"规划"居民消费率明显提升"目标引领[4]

- 宏观政策系统性向提振消费倾斜

2)财富效应传导机制

2025年高端消费已呈现"K型复苏"特征:

- 资本市场财富效应:股票、黄金价格上行带动高净值客群消费意愿

- 受益板块:出境游、酒店、博彩、免税、奢侈品、高端美护、高端地产物业[3]

- 实证案例:9-11月离岛免税销售额同比转正且增幅扩大,景气企稳回暖趋势确立[3]

3)服务消费的三大子赛道

子赛道 |

核心逻辑 |

催化剂 |

弹性排序 |

|---|---|---|---|

航空/机场 |

供给硬约束+供需差反转+票价弹性 | 2025年三大航疫后首次年度利润转正 | ★★★★★ |

免税/零售 |

海南封关+离境退税扩容+财富效应 | 2025年12月海南封关运作 | ★★★★ |

酒店/旅游 |

高端供给稀缺+旺季弹性 | 服务消费政策加码 | ★★★★ |

教育/医疗 |

人口结构变化+消费升级 | 居民"就业-收入"循环改善 | ★★★ |

4)航空板块深度分析

根据行业深度报告,航空业在2025年迎来新周期起点:

- 供给硬约束持续:飞机引进延迟、发动机检修周期长、航材短缺,实际运力增长受限[3]

- 需求结构优化:国际远程航线收益已媲美国内线,摊薄单位成本[3]

- 行业自律形成:航司开始重视票价和收益管理,推动高客座率转化为票价弹性[3]

- 业绩弹性释放:预计2025-2029年航空RPK增速为6.2%-7.75%(GDP增速4-5%的1.55倍弹性)[3]

3.3 CPI回升主线的板块映射

1)顺周期资产的估值修复

随着PPI年中转正预期增强,以下板块有望受益:

- 有色金属(铜、铝、锂等):反内卷政策供给约束+新能源需求[1]

- 基础化工:供给出清+需求修复,具备Alpha逻辑[1]

- 中游制造:光伏、锂电、机械设备中供给出清占比20%的细分领域[1]

2)价格弹性显现的消费细分

领域 |

价格弹性来源 |

相关板块 |

|---|---|---|

农产品 |

猪周期底部回升、CPI食品项修复 | 生猪养殖、饲料 |

能源 |

油价企稳回升 | 石油化工 |

服务 |

核心CPI服务项拉动 | 旅游、教育、医疗 |

3)名义经济回升的普惠受益

- 银行:息差压力缓解+资产质量改善

- 保险:投资收益率提升+权益资产受益

- 房地产:房价企稳+销售回暖预期

3.4 反内卷资产:第三条主线的价值重估

根据券商策略报告,2026年"反内卷"主线将从政策预期走向业绩验证:

1)高端制造出海

- 核心逻辑:中国制造业从成本优势转化为技术与供应链优势

- 重点方向:工程机械、电力设备、家电、化工、医疗器械[1]

- 估值重估空间:出海企业盈利能力明显优于全口径,具备估值重估基础[1]

2)优质产能重估

- 光伏、锂电:供给出清占比20%的细分领域,盈利能力周期性反弹[1]

- 工业金属:优质资源品的先发优势,头部龙头资产重估[1]

3)自主可控主线

- 国产算力链:自主可控背景下具备后发优势[1]

- 半导体设备:国产替代加速

四、2026年组合构建策略建议

4.1 三大主线的配置权重

基于2025年成功经验和2026年宏观判断,建议构建以下组合框架:

主线 |

配置权重 |

核心板块 |

配置节奏 |

|---|---|---|---|

服务性消费 |

40% | 航空、免税、酒店、高端零售 | 上半年重点,春运数据验证 |

CPI回升 |

30% | 有色金属、基础化工、农产品 | 年中PPI转正前后强化 |

反内卷资产 |

30% | 出海制造、优质产能、自主可控 | 全年持有,业绩验证期 |

4.2 时点与节奏把握

Q1(1-3月):服务性消费验证期

- 核心观察:春运数据、航空票价、免税销售额

- 操作重点:若数据验证强劲,加码航空出行链;若不及预期,保留现金等待CPI主线

Q2(4-6月):CPI主线强化期

- 核心观察:PPI环比走势、有色金属价格、政策落地

- 操作重点:PPI转正预期推动顺周期资产表现,加仓工业金属、基础化工

Q3(7-9月):反内卷业绩验证期

- 核心观察:中报业绩、出海订单、产能利用率

- 操作重点:从预期博弈转向业绩兑现,精选真成长标的

Q4(10-12月):全年收益锁定期

- 核心观察:2027年政策预期、估值切换

- 操作重点:高位兑现收益,布局下一年度主线

4.3 风险对冲与组合优化

1)行业集中度风险管理

- 单一板块配置上限不超过40%

- 在三大主线间保持动态平衡,避免过度暴露单一风险

2)风格对冲机制

- 成长与价值搭配:服务性消费偏成长,CPI主线偏价值

- 国内与海外搭配:出海企业提供外需对冲

3)流动性管理

- 保留10-15%现金仓位,应对黑天鹅事件

- 在关键拐点(如PPI转正、业绩披露期)灵活调仓

五、潜在风险与应对策略

5.1 主要风险点

风险类型 |

具体风险 |

影响程度 |

发生概率 |

|---|---|---|---|

宏观风险 |

美联储降息不及预期、美元走强 | ★★★★ | ★★★ |

政策风险 |

反内卷政策落地力度不及预期 | ★★★ | ★★★★ |

需求风险 |

居民"就业-收入"循环改善缓慢 | ★★★★ | ★★ |

供给风险 |

飞机交付超预期、光伏产能出清延缓 | ★★★ | ★★★ |

估值风险 |

板块提前透支预期 | ★★★★ | ★★★ |

5.2 风险应对预案

1)宏观风险应对

- 若美元走强超预期:降低黄金、有色金属仓位,增配防御性板块(公用事业、必选消费)

- 若国内复苏不及预期:降低顺周期仓位,增加现金和类债资产

2)政策风险应对

- 密切跟踪"反内卷"政策细则,避免博弈无政策支持的板块

- 优先选择政策确定性强的领域(如军工、国家战略资源)

3)需求风险应对

- 聚焦高净值客群消费(K型复苏的上半部分),降低对大众消费依赖

- 重点关注有政策补贴支撑的细分领域

六、结论与建议

6.1 核心结论

1)周期反转策略的成功要素

- 供需差拐点的精准把握(如航空2025年供需差反转)

- 供给硬约束的提前识别(如黄金的稀缺性、航空的运力约束)

- 宏观驱动与行业景气的有效结合

2)2026年双主线的投资价值

- 服务性消费:确定性最强(政策支持+供给约束+财富效应),但估值已不便宜

- CPI回升:弹性最大(PPI转正带来的估值修复空间),但需验证需求配合

3)延续2025年成功的关键

- 保持对供需格局的深度研究

- 在确定性(服务消费)与弹性(CPI主线)间平衡

- 避免追高,注重左侧布局

6.2 2026年操作建议

1)上半年战略

:服务性消费为主,CPI主线为辅

- 超配航空、免税等出行链

- 低吸有色金属、基础化工等顺周期板块

2)下半年战略

:三主线均衡配置

- 随着PPI转正验证,提升CPI主线权重

- 关注反内卷资产的业绩兑现机会

3)全年战术纪律

- 单一板块设置止盈止损位(如±20%)

- 在关键数据验证点(春运、PPI、中报)灵活调仓

- 保持10-15%现金仓位应对不确定性

6.3 长期策略优化方向

1)研究框架升级

- 从自上而下与自下而上结合,构建供需-估值-政策三位一体的选股体系

- 建立行业景气度的量化跟踪体系,提高拐点识别精度

2)风险管理优化

- 建立行业集中度、风格暴露、地域分散等多维度风险监控

- 制定压力测试预案,模拟极端市场环境下的组合表现

3)收益来源多元化

- 从周期轮动获取阿尔法,扩展到个股选择、跨市场配置

- 探索衍生品对冲工具,降低组合波动率

参考文献

网络搜索与新闻来源:

[1] 周期接力、慢牛到全面牛……2026年A股怎么走,十大券商策略来了 - 华尔街见闻 (https://wallstreetcn.com/articles/3761418)

[2] 年终回顾| 2025年的黄金瞬间 - 新浪财经 (https://finance.sina.com.cn/money/nmetal/hjzx/2025-12-26/doc-inhecmri2630649.shtml)

[3] 高端消费复苏:强预期下的弱现实——在分化中寻找确定性 - 新浪财经 (https://finance.sina.com.cn/stock/stockzmt/2025-12-17/doc-inhcaekt7774179.shtml)

[4] 迈向新平衡——2026年度宏观策略展望(基本面篇) - 新浪财经 (https://finance.sina.com.cn/stock/marketresearch/2025-12-22/doc-inhcsexf4554863.shtml)

API工具数据:

[0] 金灵API数据(市场指数、板块表现、行业分析等)

本分析基于公开信息和市场数据,不构成投资建议。实际投资需结合个人风险承受能力和投资目标。

相关阅读推荐

暂无推荐文章

基于这条新闻提问,进行深度分析...

数据基于历史,不代表未来趋势;仅供投资者参考,不构成投资建议

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

暂无相关个股数据