Dumbbell Strategy Construction & Operation Framework for High Uncertainty Environments

#dumbbell_strategy #risk_management #portfolio_construction #investment_methodology #risk_budgeting #drawdown_control #behavioral_finance

中性

A股市场

2026年1月2日

解锁更多功能

登录后即可使用AI智能分析、深度投研报告等高级功能

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

摘要:本回复提供一套可落地的“哑铃型策略”构建与运维框架,聚焦高不确定性环境下的风险预算与回撤治理,并给出提升夏普比率的配置与决策机制建议。内容为方法论与流程指引,不构成任何投资建议。

核心要点

- 目标与约束:在高不确定性环境中追求夏普>1.0,需同时控制回撤与波动;建议目标回撤≤10%-15%(根据账户约束设定),年化波动≤12%-15%,再结合预期收益计算夏普。

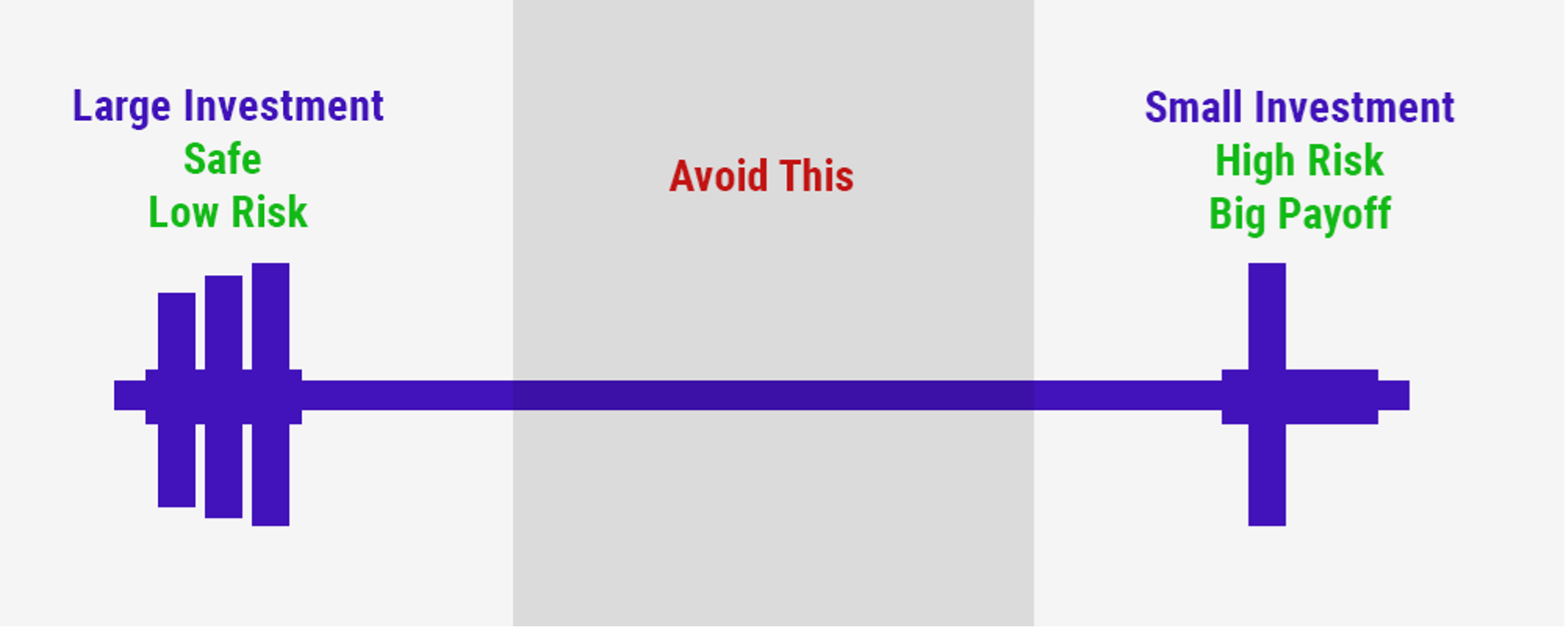

- 哑铃结构:一端为高确定性防御(高股息、质量因子、必需消费/公用事业、对冲敞口等),另一端为高赔率不对称机会(成长与期权化表达),两端独立决策、动态权重与止损,不构成仓位叠加。

- 系统驱动:10%选股/标的选择,40%下注与资金管理,50%心理与纪律执行;三支柱形成闭环(配置—执行—复盘)。

构建与运维框架

- 风险预算与目标锚定

- 明确目标:最大可接受回撤(如≤12%-15%)、夏普目标(>1.0)、波动率上限(年化≤12%-15%)。

- 反推风险预算:以VaR/ES、分组止损、波动率预算等方式设定单组(防御/进攻)与组合层的风险限额。

- 长短期目标对齐:将季度回检与年度夏普结合,避免追逐短期波动而破坏长期风险收益结构。

- 组合结构设计与两端特征

- 防御端(占比40%-60%,根据宏观与风险状态调整):

- 优选高股息、稳定ROE、低财务杠杆、充裕现金流资产。

- 叠加质量/低波因子,降低特质波动。

- 对冲工具:期权保护、波动率产品、货币与利率对冲(根据可投资域与法规)。

- 再平衡与现金流:分红再投、动态调仓保持防御属性。

- 进攻端(占比20%-40%,根据市场与流动性调节):

- 聚焦高赔率与不对称(小样本、高增长、主题与事件驱动)。

- 止盈止损清晰、仓位阶梯式放大(验证/确认/扩张阶段)。

- 风险敞口上限:单资产≤组合2%-5%,单主题≤组合10%-15%。

- 流动性溢价:优先高流动性资产与可快速止损工具。

- 头寸尺度与组合层面风控

- Kelly与半Kelly:

- 基于历史胜率/赔率的估计(保守估计,下侧风险放大处理)。

- 采用半Kelly或1/4-Kelly控制过拟合与极端损失。

- 分组止损:

- 防御端:估值/基本面偏离触发减仓或对冲。

- 进攻端:硬止损(如-10%到-15%)与时间止损(验证周期到期未兑现)。

- 相关性约束:进攻端内部与两端间相关性监控与分散,避免同一因子的系统性暴露。

- 风险敞口预算:

- 行业、风格、因子、地区等维度设限,避免集中暴露。

- 适度反脆弱:加入少量负相关或低相关资产平滑组合波动。

- 再平衡与情景管理

- 再平衡触发:

- 时间触发:月度/季度固定窗口,结合日内/周度监控。

- 偏离触发:权重偏离预设区间(如±5%个百分点),或波动/回撤突破阈值。

- 宏观/流动性转换: regime切换时调整哑铃比例。

- 情景预案:

- 通胀/利率上行、信用周期、地缘、流动性冲击等场景的极端对冲预案。

- 动态调整防御端与对冲敞口,必要时降低进攻端至下限。

- 决策与执行(10/40/50法则落地)

- 10%标的选择:

- 自上而下(宏观/行业/情景)+自下而上(基本面/估值/现金流/治理)。

- 建立标准化筛选与排序库,减少噪音与随意性。

- 40%下注与资金管理:

- 单次下单与建仓路径分阶段(观察/首次建仓/加仓/减仓)。

- 动态调整胜率/赔率参数,形成闭环更新。

- 对账户层面的波动率与回撤进行实时监控。

- 50%心理与执行:

- 行为清单:事前预案/事后复盘/偏差日志。

- 强制冷却与复核:连续亏损/大额盈亏后进入冷静期,双人复核。

- 外部约束:授权边界、风控会签与止盈止损自动触发。

- 数据与模型支撑(可选深度增强)

- 回测与情景模拟:

- 在历史周期与极端情景下回测哑铃组合的收益/回撤/夏普。

- 交叉验证与参数敏感度检验(再平衡频率、止损阈值、权重边界)。

- 因子与归因:

- 因子暴露(红利、质量、成长、动量、低波)与Brinson风格+行业归因。

- 区分Alpha来源(选股/择时/因子暴露)与Beta成分,为优化提供依据。

- 量化组合优化:

- 在风险预算与目标夏普约束下,通过均值-方差/风险平价/多目标优化求解两端最优权重。

- 加入换手与交易成本约束。

- 指标看板与校验清单

- 绩效与风险:

- 夏普(>1.0)、回撤(≤12%-15%)、波动(年化≤12%-15%)、最大连续亏损次数、胜率/盈亏比。

- VaR/ES(1日/1周/1月)、下行捕获率、上行参与度。

- 结构与敞口:

- 防御/进攻端权重与配置偏离。

- 行业/风格/因子/地区敞口偏离度。

- 对冲成本与效率。

- 流程与行为:

- 再平衡执行完成度、止盈止损触发与执行率。

- 偏差日志与复盘完成度,外部合规与风控检查。

- 校验问题:

- 是否在风险预算内?两端是否独立?再平衡与止损是否触发?

- 是否有单一敞口超过阈值?相关性与流动性是否可控?

- 是否与账户资金期限与流动性要求匹配?

工具与落地路径(可选)

- 数据与回测:可调用专业API与Python代码进行历史回测与情景分析,结合可视化评估组合表现。

- 因子与归因:通过风格与行业归因工具定位Alpha/Beta来源,优化因子暴露。

- 实时监控:用行情与组合层监控工具跟踪敞口与止损再平衡触发条件。

参考与提示

- 风险提示:本内容为方法论与流程指引,不构成投资建议或业绩承诺。实际构建需结合账户约束、合规限制、流动性要求与个人风险偏好审慎评估。

- 知识来源:本回答基于经典风险预算、哑铃组合与行为金融学的通行做法,并结合“10/40/50法则”框架整合而成(未引用外部网络或新闻来源)。

后续可执行方向

- 如需,我可基于你的可投资域与账户约束,使用Python进行历史回测与情景分析,对比不同再平衡频率与止损阈值下的夏普与回撤表现,并生成可视化看板。

- 也可基于现有持仓进行归因诊断,给出哑铃化改造与风控参数的渐进式优化方案。以上均为可选深化路径。

相关阅读推荐

暂无推荐文章

基于这条新闻提问,进行深度分析...

数据基于历史,不代表未来趋势;仅供投资者参考,不构成投资建议

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

暂无相关个股数据