Under Armour扭转潜力深度分析:在巨头主导市场中能否实现增长?

#turnaround_analysis #sports_apparel #financial_analysis #market_competition #investment_research

中性

美股市场

2026年1月2日

解锁更多功能

登录后即可使用AI智能分析、深度投研报告等高级功能

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

UAA

--

UAA

--

Under Armour扭转潜力深度分析:在巨头主导市场中能否实现增长?

执行摘要

基于综合分析,Under Armour展现出

初步的扭转迹象

,但仍面临显著挑战

。公司在2024-2025年期间的表现相对优于主要竞争对手(-6.68% vs Nike的-30.86%和Lululemon的-26.33%)[0],显示出扭转战略的早期效果。然而,规模差距巨大(市值仅$22.9亿 vs Nike的$926.8亿)[0],盈利能力为负(净利润率-1.74%,ROE -4.61%)[0],扭转之路仍然漫长。

关键结论:

Under Armour具备有限的扭转潜力

,但重新获得与Nike、Lululemon相当的竞争力需要3-5年的持续执行

和有利的市场环境

。短期内(12-18个月),更现实的目标是稳定业务

和改善盈利能力

,而非夺取显著市场份额。

一、当前市场定位与财务健康状况

1.1 市值与规模差距

图表说明:

上图展示了三家公司的综合财务指标对比。市值饼图显示Nike占据绝对主导地位(77.5%),Lululemon次之(19.6%),Under Armour仅占1.9%。盈利能力指标显示Under Armour是唯一净利润率和ROE为负的公司,反映出其面临的财务挑战。

关键数据:[0]

- Under Armour: 市值$22.9亿,过去1年股价-34.26%,过去3年-47.22%,过去5年-69.31%

- Nike: 市值$926.8亿(40倍于UAA),过去1年-14.89%,过去3年-47.20%

- Lululemon: 市值$234.7亿(10倍于UAA),过去1年-43.69%

分析:

Under Armour在规模上严重落后,这限制了其在市场营销、研发和分销网络方面的投入能力。然而,值得注意的是,尽管规模最小,UAA在2024-2025年的表现反而优于两大竞争对手,这可能是市场对扭转战略的认可。

1.2 盈利能力对比

| 财务指标 | Under Armour | Nike | Lululemon |

|---|---|---|---|

| 净利润率 | -1.74% |

5.43% | 15.72% |

| ROE | -4.61% |

18.43% | 39.22% |

| 运营利润率 | -0.76% |

6.54% | 22.04% |

| P/E比率 | -26.02x | 36.68x | 14.28x |

数据来源:[0]

深度分析:

- Under Armour是三者中唯一亏损的公司,负利润率和ROE反映出核心业务的挑战

- Lululemon的盈利能力远超两家,其15.72%的净利润率和39.22%的ROE表明其高端化战略成功

- Nike的P/E比率最高(36.68x),反映市场对其长期增长的信心,尽管近期表现不佳

1.3 财务健康度

流动性状况(健康):[0]

- 流动比率: 1.69(健康水平,高于1.5的行业标准)

- 速动比率: 1.10(良好,高于1.0)

- 结论:尽管亏损,Under Armour的短期流动性健康,为扭转战略提供了财务缓冲

债务风险:

低风险(根据财务分析)[0]

二、扭转战略分析

2.1 "品牌优先"战略核心要素

根据最新公开信息,Under Armour正在实施以下战略转型[1]:

1. 产品高端化

- 减少折扣依赖,提高全价销售比例

- 精简SKU(库存单位)数量,聚焦核心产品线

- 提升平均售价(ASP)

2. 品牌故事强化

- 加强品牌叙事和营销传播

- 重新强调"性能运动"核心定位

- 专注品牌资产建设

3. 区域市场策略

- 北美市场: 稳定和"重组"品牌

- EMEA市场: Q2 2025实现12%增长,成为亮点[1]

- 亚太市场: 持续投入但面临挑战

2.2 重整计划进展

最新进展(2025年底):

- 扩大2025财年重整计划,增加$9500万费用

- 将Curry Brand拆分作为独立业务单元

- 2026财年调整后营业利润预期上调至$9500万-$1.1亿[1]

- 成本削减和运营效率措施开始显现效果

财务展望(公司指引):[1]

- 2026财年收入预计下降4%-5%

- GAAP营业亏损预计$5600万-$7100万

- 调整后营业利润$9500万-$1.1亿(显示基础业务改善)

分析:

调整后利润与GAAP亏损之间的差距是典型重整周期的特征——公司在排除一次性费用以展示潜在运营改善,而完整财务状况仍反映亏损年度。这表明Under Armour正以短期收入疲软换取更清晰的盈利路径[1]。

2.3 战略执行风险

主要挑战:

-

品牌相关性困境:在消费者偏好转向"运动休闲"和时尚导向风格时,Under Armour的"性能运动"定位面临挑战[1]

-

定价权缺失:Morningstar分析师指出,由于缺乏定价权,Under Armour难以通过提价抵消关税成本增加(约$1亿)[1]

-

北美业务持续承压:作为最大市场(占收入60.2%),北美业务仍在下滑,这是扭转的关键瓶颈

-

国际市场竞争激烈:尽管EMEA实现增长,但Euromonitor数据显示,亚太和西欧运动服饰市场合计约$1860亿(超过北美的$1670亿),而Under Armour在这些地区仅占36%收入,面临全球和本土运营商的激烈竞争[1]

三、市场竞争力评估

3.1 行业格局

全球运动鞋市场(2025):

- 市场规模:$1731.9亿(2024年为$1644.5亿)

- 预期增长:2030年达$2243.2亿,CAGR 5.31%[2]

市场份额(Q3 2025):[2]

- Nike: 24.87%(绝对领先)

- Adidas: 14.38%

- Lululemon: 5.93%

- Under Armour: 未进入前五(估计<3%)

行业趋势:

- "技术生活方式"融合:消费者要求既时尚又具备真正性能规格的产品[2]

- DTC模式再平衡:Nike从"DTC优先"回归"混合"模式,显示纯DTC战略的局限性[2]

- 专业品牌崛起:On Holding和Hoka等从小众跑步品牌走向主流,占据Nike暂时放弃的溢价批发空间[2]

3.2 Under Armour的竞争劣势

与Nike对比:

| 维度 | Nike | Under Armour |

|---|---|---|

| 市场份额 | 24.87% | <3% |

| 品牌认知度 | 全球第一梯队 | 二线品牌 |

| 营销预算 | 数十亿美元 | 有限(受财务约束) |

| 运动员代言 | 顶级运动员阵容 | Stephen Curry(2026年合作结束) |

| 研发投入 | 行业领先 | 受限于财务状况 |

关键劣势:

- 品牌力差距:Nike的品牌价值和全球影响力难以短期复制

- 分销网络:Nike的全球分销渠道深度和广度远超Under Armour

- 财务资源:Nike的市值和现金流允许其在营销、研发上持续大规模投入

3.3 潜在机会窗口

竞争对手弱点:

- Nike也面临增长压力(过去1年-14.89%,3年-47.20%)[0]

- Nike的"混合模式"转型可能给竞争对手留下批发渠道空间

- Adidas正在复苏,但重心在欧洲市场,可能忽视某些细分领域

Under Armour的机会:

- 性能细分市场:专注专业运动和训练领域,避免与Nike在大众市场正面竞争

- 性价比优势:中端市场定位,避免与Lululemon在高端市场直接竞争

- 特定区域增长:EMEA已证明有能力实现双位数增长

- 数字渠道创新:在DTC和电商领域寻找突破

四、近期催化剂与投资者情绪

4.1 关键催化剂

积极催化剂:

-

Fairfax Financial大幅增持

- 持股比例从约12%增至16.1%[3]

- 12月底连续买入,包括12月22-29日增持1570万股,平均价格$4.53[3]

- 价值投资者Prem Watsa(“加拿大的沃伦·巴菲特”)的背书

- 持股比例从约12%增至

-

UBS重申买入评级[3]

- 反映部分机构投资者对扭转战略的信心

-

Q2 2025业绩超预期

- EPS: $0.04 vs 预期$0.02(超预期100%)[3]

- 毛利率: 47.3%,超市场共识[3]

-

创始人重新聚焦

- Kevin Plank公开承诺将"专注于重建更强大的Under Armour"[3]

- 减少对巴尔的摩Peninsula项目的日常参与,专注核心业务

负面因素:

- S&P Global将Under Armour置于信用观察负面名单[3]

- 收入持续下滑(最新季度同比下降5%)[1]

- 与Stephen Curry的合作将于2026年结束[3]

4.2 股价表现与技术分析

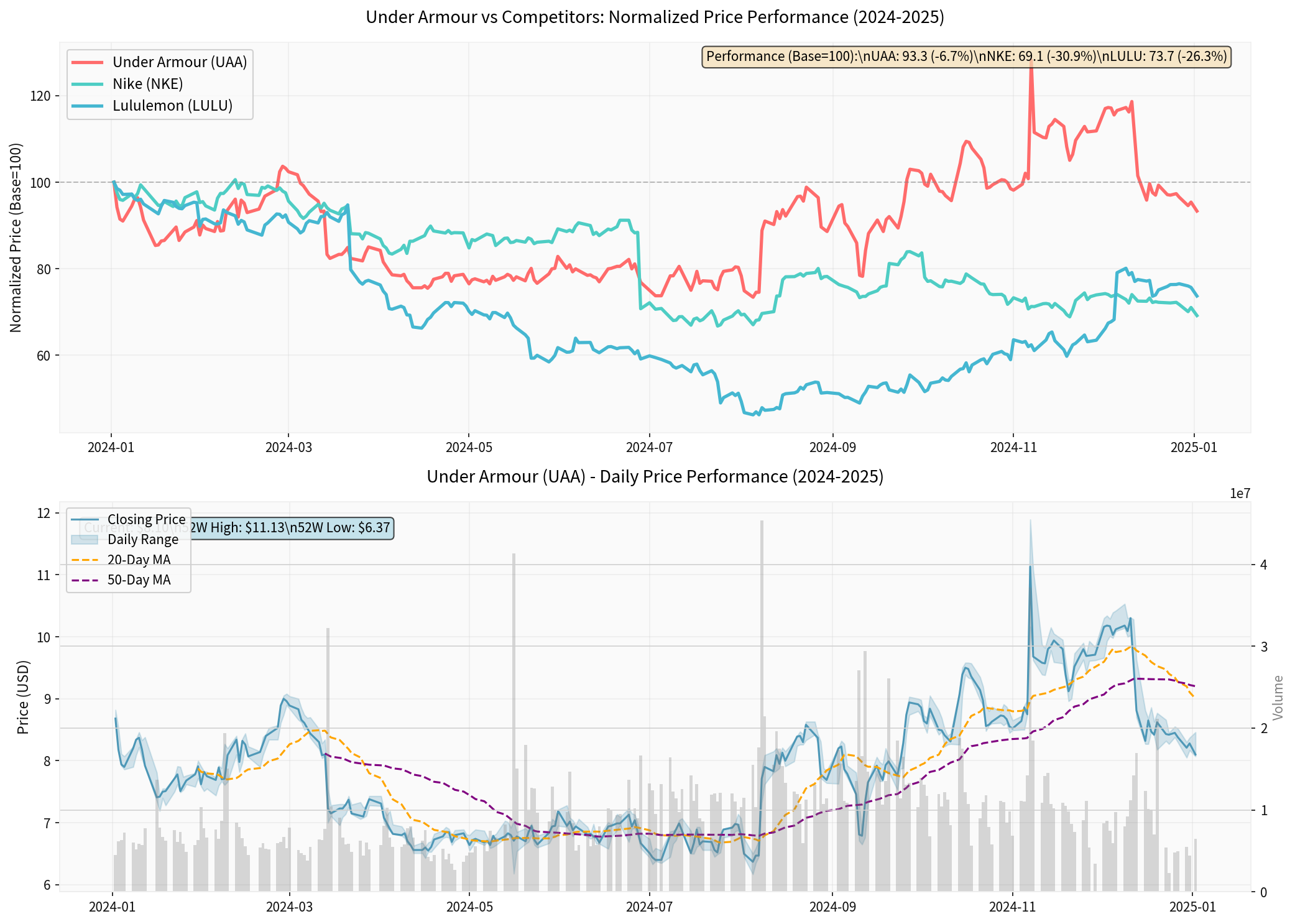

图表说明:

- 上图展示了三家公司2024-2025年的标准化价格表现。Under Armour(-6.68%)表现优于Nike(-30.86%)和Lululemon(-26.33%)

- 下图显示了Under Armour的详细价格走势,包括收盘价、20日和50日移动平均线、以及成交量。当前价格$8.10(历史收盘价),远低于52周高点$11.89

技术面分析(2025-01-02):[0]

- 趋势: 横盘整理,无明确方向

- 支撑位: $7.91

- 阻力位: $9.00

- KDJ: 超卖区域,显示反弹机会

- Beta: 1.83(高波动性,风险较高)

五、估值分析

5.1 当前估值水平

| 估值指标 | Under Armour | Nike | Lululemon |

|---|---|---|---|

| P/E比率 | -26.02x(亏损) | 36.68x | 14.28x |

| P/B比率 | 1.23x | 6.57x | 5.23x |

| P/S比率 | 0.45x | N/A | N/A |

| EV/OCF | 43.00x | 31.71x | 12.68x |

数据来源:[0]

分析:

- P/B 1.23x:接近账面价值,显示市场已计入大量负面预期

- P/S 0.45x:相对低廉,但考虑到负利润率,可能仍非"便宜"

- 对比:Nike和Lululemon的P/B倍数远高于UAA,反映其盈利能力和增长前景

5.2 分析师预期与目标价

共识目标价:

$5.75(较当前$5.33有+8%的上涨空间)[0]

评级分布:[0]

- 买入: 21人(28.8%)

- 持有: 42人(57.5%)

- 卖出: 10人(13.7%)

综合共识:

HOLD(持有)

近期机构行动:

- 2025-11-07: UBS维持买入[0]

- 2025-11-07: Evercore ISI维持"跑输"

- 2025-10-21: 花旗维持"中性"

分析:

分析师群体普遍持谨慎态度,大多数给予"持有"评级,表明扭转成功与否仍存在重大不确定性。

六、情景分析:未来18-24个月

6.1 牛市情景(概率:30%)

触发条件:

- 北美市场稳定并恢复增长

- EMEA和拉美市场持续双位数增长

- 品牌高端化策略显著改善毛利率

- 宏观环境有利于消费复苏

财务表现:

- 2026财年收入降幅收窄至-2%至0%

- 2027财年恢复正增长3-5%

- 净利润率转正至1-2%

- 股价回升至$8-10区间

6.2 基准情景(概率:50%)

预期表现:

- 扭转进展缓慢但稳定

- 北美市场继续下滑但幅度收窄

- 国际市场温和增长

- 盈利能力逐步改善但仍微利

财务表现:

- 2026财年收入下降4-5%(符合公司指引)

- 2027财年恢复低个位数增长

- 净利润率接近盈亏平衡

- 股价在$5-7区间波动

6.3 熊市情景(概率:20%)

风险因素:

- 北美市场加速下滑

- 关税和成本压力加剧

- 品牌高端化失败,不得不继续打折清库存

- 宏观经济衰退冲击消费者支出

财务表现:

- 收入继续双位数下滑

- 亏损扩大

- 可能需要进一步融资或削减成本

- 股价跌破$5,测试52周低点$4.13

七、投资建议与结论

7.1 扭转潜力评估

优势(支撑扭转的因素):

- ✅ 财务缓冲充足:流动性健康(流动比率1.69),为扭转争取时间

- ✅ 战略方向清晰:"品牌优先"和高端化策略逻辑合理

- ✅ 早期成功迹象:EMEA双位数增长,Q2业绩超预期

- ✅ 机构投资者支持:Fairfax的16.1%持股和UBS的买入评级提供信心

- ✅ 相对股价表现:2024-2025年跑输竞争对手较少,显示部分市场认可

劣势(阻碍扭转的因素):

- ❌ 规模劣势巨大:市值仅为Nike的1/40,难以匹敌营销和研发投入

- ❌ 品牌力不足:缺乏全球顶级品牌认知度和忠诚度

- ❌ 盈利能力为负:负利润率和ROE,难以实现可持续增长

- ❌ 核心市场萎缩:北美市场持续下滑,尚未见底

- ❌ 执行风险高:扭转战略需要完美执行,容错率低

综合评估:

Under Armour具备中等扭转潜力

,但重新获得与Nike、Lululemon相当的市场竞争力可能性较低

。更现实的期望是成为规模较小但盈利的专业运动品牌

,类似在特定细分市场占据一席之地。

7.2 投资建议

适合的投资者类型:

- 风险承受能力较高的投资者

相关阅读推荐

暂无推荐文章

基于这条新闻提问,进行深度分析...

数据基于历史,不代表未来趋势;仅供投资者参考,不构成投资建议

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

UAA

--

UAA

--