朗科智能现金流与净利润背离原因深度分析

解锁更多功能

登录后即可使用AI智能分析、深度投研报告等高级功能

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

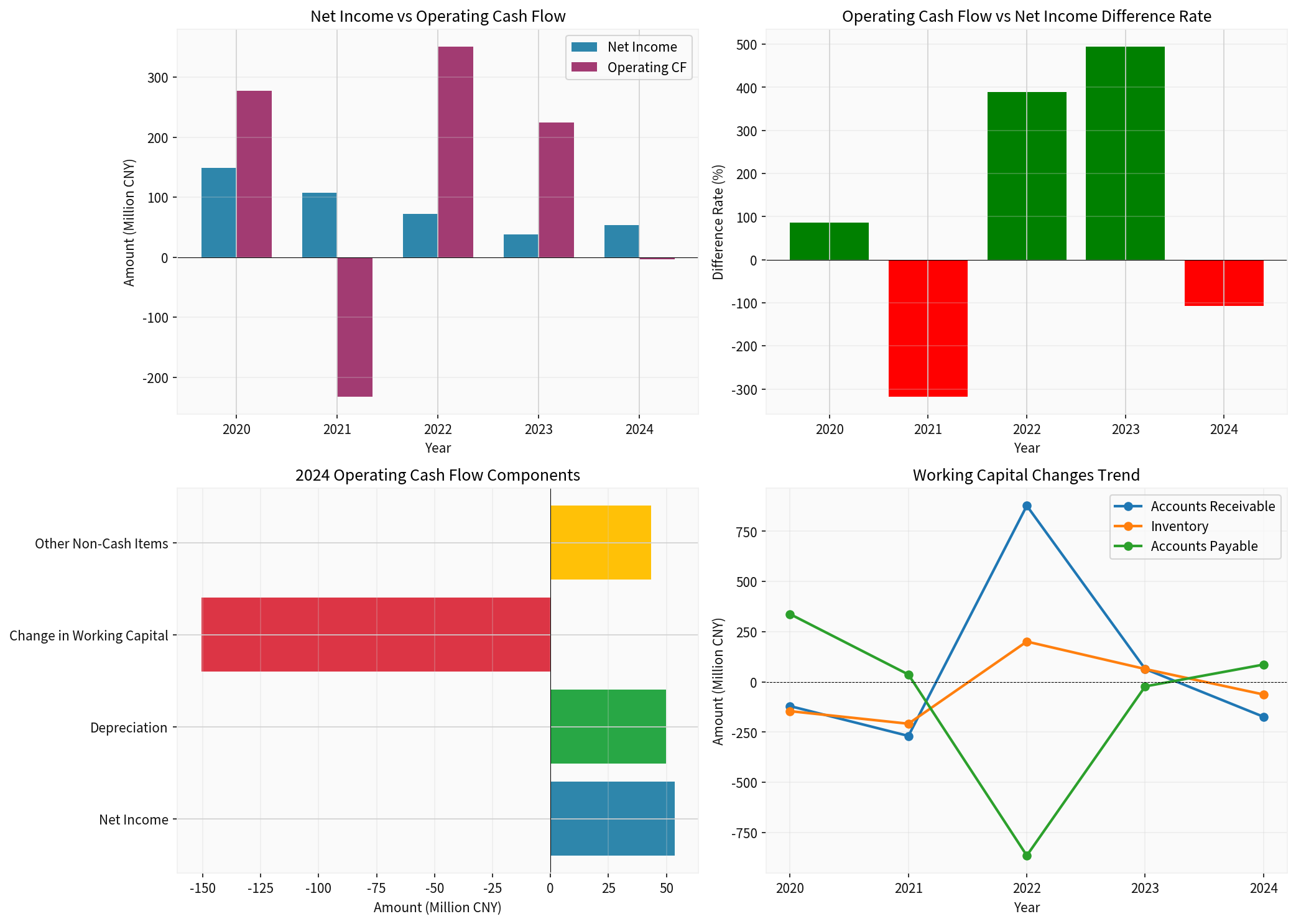

根据朗科智能(300543.SZ)近五年(2020-2024年)的财务数据,公司现金流与净利润之间存在显著的背离现象,这种背离具有明显的周期性特征和结构性原因。

从数据来看,朗科智能的现金流波动幅度远大于净利润,且两者之间的关系并不稳定[0]。2020年和2022-2023年,经营现金流显著高于净利润;而2021年和2024年则出现经营现金流为负、与净利润大幅背离的情况。2024年,公司净利润为5,360万元,但经营现金流仅为-387万元,自由现金流更是达到-1.73亿元,呈现严重的现金消耗态势[0]。

营运资本变动是导致现金流与净利润背离的最核心因素。2024年,营运资本变动对经营现金流产生-1.51亿元的负面影响,直接导致原本应与净利润相近的经营现金流大幅恶化[0]。具体来看:

-

应收账款大幅增加: 2024年应收账款增加1.74亿元,反映出公司回款能力下降,客户付款周期延长。这通常意味着公司为维持收入增长,不得不向客户提供更宽松的信用政策。

-

存货积压严重: 2024年存货增加6,272万元,较年初增长约27%。存货周转放缓表明公司面临产品滞销问题或对市场需求的预判出现偏差,大量资金被库存占用。

-

应付账款增加: 同年应付账款增加8,633万元,这是背离中的正面因素,说明公司延长了对供应商的付款周期,暂时缓解了现金流压力,但这并非可持续的现金来源。

折旧与摊销是非现金成本,2024年为4,987万元,虽然增加了净利润但不影响现金流[0]。此外,递延所得税资产的变动也会造成会计利润与现金流的差异。2021年递延所得税负债净额为-432万元,反映了税务会计处理与实际现金支付的时点差异。

自由现金流持续承压的另一重要原因是资本支出较高。2024年资本支出达1.70亿元,主要用于购置固定资产和设备投资[0]。虽然这些支出在会计上计入资产科目、通过折旧逐步影响利润,但实际现金支出则集中在当期,造成资本开支与利润贡献的时间错配。

朗科智能作为电气设备制造商,下游客户以电力、新能源企业为主,这些行业具有明显的投资周期特征。当下游客户资本开支收缩时,公司不仅面临收入下降压力,还会遭遇回款周期延长和存货积压的双重打击。2021年和2024年恰逢行业调整期,导致现金流与净利润同步恶化。

尽管现金流波动较大,朗科智能的资产负债结构仍保持稳健。公司2024年末资产负债率约为48.5%,净现金为正(净债务-1.34亿元),短期偿债压力可控[0]。流动比率2.11、速动比率1.54,均处于较安全区间。然而,经营现金流的持续波动值得警惕,尤其在净利润本就微薄(净利率仅2.2%)的情况下,现金流断裂风险不容忽视。

朗科智能现金流与净利润背离的根本原因在于

[0] 金灵API - 朗科智能(300543.SZ)财务报表数据(2020-2024年度)

数据基于历史,不代表未来趋势;仅供投资者参考,不构成投资建议

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。