港股市场板块轮动与资金流向可持续性深度分析

#hong_kong_stock_market #sector_rotation #capital_flow #southbound_funds #brokerage #non_ferrous_metals #market_analysis

积极

港股市场

2026年1月6日

解锁更多功能

登录后即可使用AI智能分析、深度投研报告等高级功能

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

03366

--

03366

--

01788

--

01788

--

港股市场板块轮动与资金流向可持续性深度分析

一、市场概况与资金流向表现

1. 指数表现

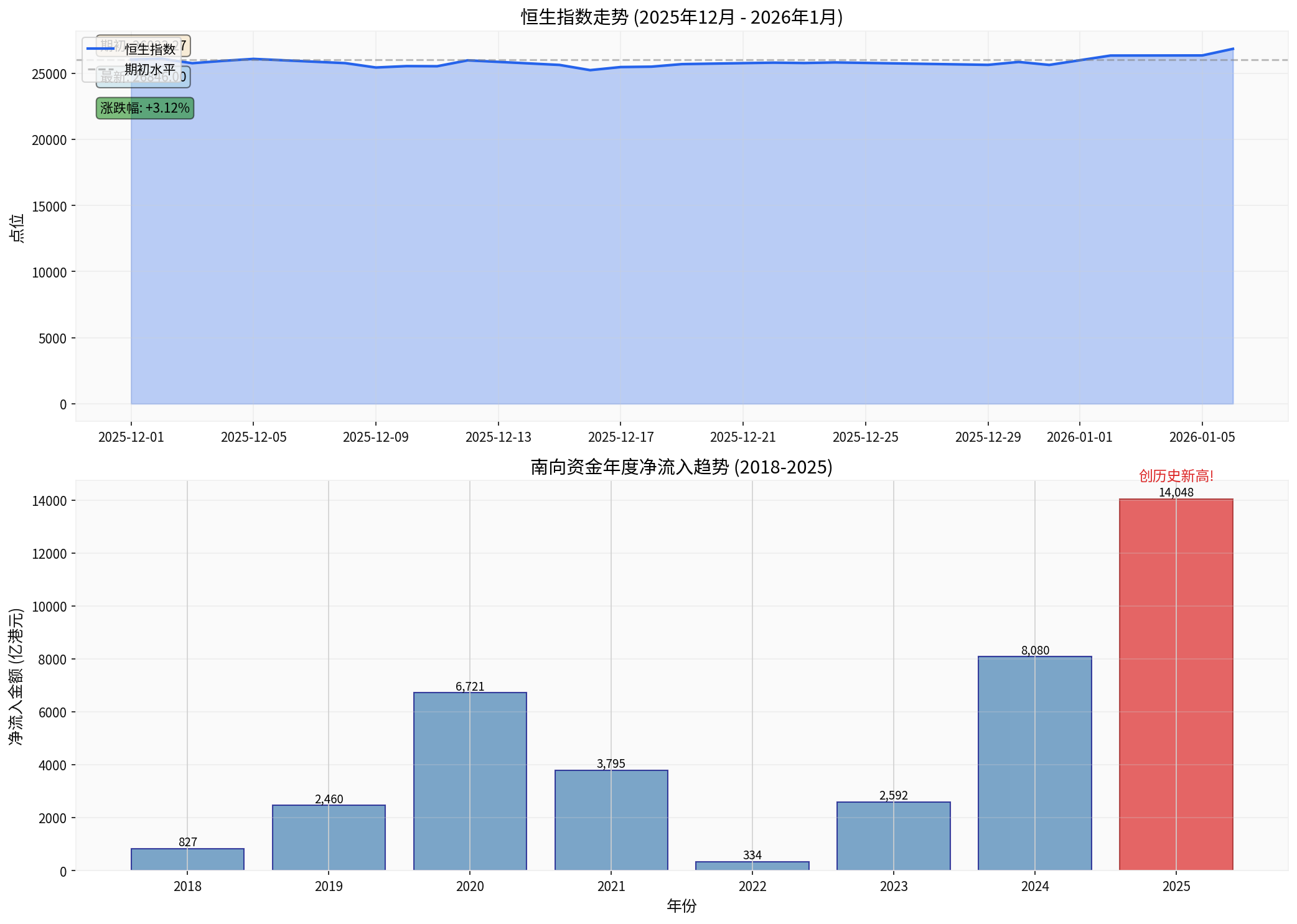

截至2026年1月6日午间休盘,恒生指数报收26844点,上涨1.89%[0],恒生科技指数涨2.21%。从2025年12月以来的表现看,恒生指数期间涨幅达3.12%,呈现稳步上行态势[图表1]。恒生指数当前处于52周区间中高位(18671-27382)[0],技术形态健康。

2. 南向资金流向

今日表现:

南向资金净买入18.63亿港元,延续了近期的流入态势。

历史趋势:

2025年南向资金创下历史纪录,全年成交净买入达14,048亿港元,较2024年增长73.89%,较过去三年总和还要高[1]。自沪深港通开通以来,南向资金累计净流入已超5.1万亿港元[1]。

市场影响力:

截至2025年12月末,南向资金持股市值达到61,408亿港元,占港股总市值比例超过12%[1]。南向资金正从"博弈交易者"转变为港股市场的"定价锚",在行业轮动、板块配置及市场估值形成中发挥核心作用[1]。

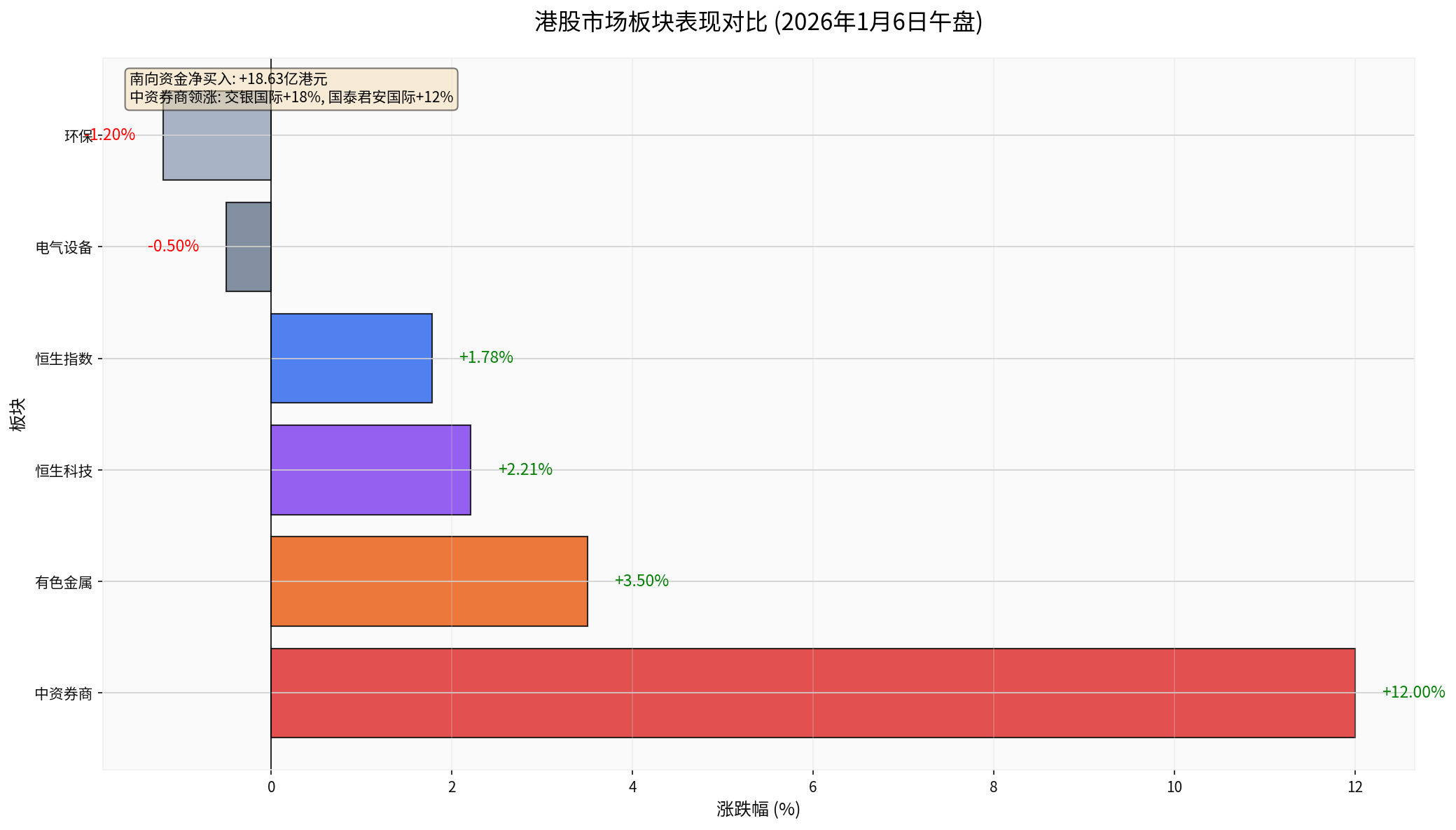

二、板块轮动特征分析

1. 领涨板块逻辑

中资券商板块爆发:

- 交银国际(3366.HK)涨超18%,尽管12月期间该股累计下跌9.09%,但今日强势反弹显示资金积极介入[0]

- 国泰君安国际(1788.HK)涨超12%,该股在12月期间已上涨5.67%,呈现持续走强态势[0]

- 驱动因素:

- 2025年前三季度,46家可比上市券商实现归母净利润1790亿元,同比增长62%,经纪与自营业务成为主要增长驱动力[1]

- 随着中长期资金入市堵点逐步畅通,社保、保险、理财等资金配置需求有望释放,券商在服务新质生产力融资和推动"长钱长投"方面将发挥关键中介作用[1]

- 券商行业整体估值修复空间值得期待[1]

有色金属板块走强:

- 受益于全球宏观经济预期改善和大宗商品价格回升

- 紫金矿业等有色金属龙头股在2025年表现亮眼[1]

2. 下跌板块调整

电气设备和环保板块下跌:

- 反映出市场内部分化加剧

- 可能与短期获利回吐及板块轮动有关

三、资金流向可持续性评估

1. 南向资金持续流入的支撑因素

基本面支撑:

- 估值优势:港股市场整体估值仍处于相对低位,AH溢价指数为南向资金提供了套利空间[1]

- 股息率优势:高股息策略持续吸引险资等长期资金。数据显示,金融业成为当日南向资金第一大净流入板块,单日吸引31.88亿元资金布局[1]

- 盈利改善:2025年港股上市公司盈利能力普遍提升,为股价提供基本面支撑

政策面支持:

- 互联互通机制优化:港股通成为连接内地与香港市场的重要纽带,企业纳入港股通后,流动性与估值均有望得到提升,形成"上市—纳入港股通—流动性改善—估值修复"的良性循环[1]

- 中长期资金入市:社保、保险、理财等中长期资金配置需求持续释放

资金面充裕:

- 国内流动性宽松:在国内外降息背景下,预计2026年南向资金保持净流入趋势[1]

- 居民资产配置转移:国内利率进一步下调后,股市赚钱效应有望带动居民存款继续搬家,散户资金入市也有望成为未来港股增量资金来源[1]

2. 板块轮动可持续性分析

券商板块:

- 短期可持续性高:券商板块当前估值仍处于合理区间,随着市场交投活跃度提升和业务多元化发展,盈利能力有望持续改善

- 中长期看点:券商作为资本市场中介,将直接受益于"长钱长投"政策和新质生产力融资需求增长

有色金属板块:

- 与宏观经济相关度高:若全球经济持续复苏,有色金属需求将保持旺盛

- 存在周期性波动风险:需关注大宗商品价格波动和供需关系变化

高股息板块(金融、能源、公用事业):

- 长期配置价值突出:险资"扫货"港股红利类资产的热情持续升温[1]

- 稳定收益属性:在利率下行环境下,高股息资产具有稀缺性

3. 2026年展望

多家机构认为,随着宏观经济基本面持续改善、产业政策持续发力,港股市场有望延续稳健运行态势[1]。具体来看:

- 南向资金:预计2026年继续保持净流入趋势,市场话语权持续上升[1]

- 外资流向:美联储降息周期的开启将为新兴市场带来增量资金,外资将根据行业景气度与企业基本面选择性布局[1]

- 投资主线:科技创新、高端制造等相关领域仍有望成为市场关注的核心主线[1]

四、投资建议与风险提示

1. 投资策略建议

短期布局(1-3个月):

- 关注中资券商板块的补涨机会,重点关注业绩增长确定性强的龙头券商

- 把握有色金属板块的阶段性机会,但需控制仓位

中长期配置(6-12个月):

- 重点配置高股息板块(金融、能源、公用事业),享受稳定分红收益

- 布局科技成长板块,关注人工智能、半导体、新能源等细分领域龙头

- 关注AH溢价较大的标的,把握南向资金持续流入带来的估值修复机会

2. 风险提示

市场风险:

- 全球宏观经济下行风险

- 地缘政治不确定性

- 美联储货币政策超预期收紧

板块风险:

- 券商板块受市场交投活跃度影响较大,需关注市场成交量变化

- 有色金属板块存在周期性波动风险

- 高股息板块需警惕利率上行带来的估值压力

五、结论

综合来看,港股市场的板块轮动和资金流向具有较强的可持续性:

-

南向资金流入趋势确立:2025年创历史新高的净流入金额和持续提升的市场话语权,表明南向资金已成为港股市场的重要定价力量。在估值优势、政策支持和资金面充裕的多重因素驱动下,2026年南向资金有望持续流入[1]。

-

板块轮动逻辑清晰:中资券商板块的爆发有基本面支撑,高股息板块的强势符合长期资金配置需求,有色金属板块的走强受益于宏观经济预期改善。

-

市场生态重塑:港股市场正在形成"内资主导、外资跟进"的新格局[1],南向资金的持续流入不仅带来了流动性,更重塑了市场的估值逻辑。

总体判断:

在中美宽松周期共振、南向资金持续流入、上市公司盈利改善的背景下,港股市场的板块轮动和资金流向具有较强的可持续性,建议投资者把握结构性机会,做好均衡配置。

参考文献:

[0] 金灵API数据

[1] 中国证券报 - “港股通红利低波ETF标的指数股息率优势突出” (https://www.cs.com.cn/tzjj/etf/202601/t20260106_6531807.html)

[1] 证券时报 - “南向资金史诗级净买入,全年超1.4万亿港元” (https://www.stcn.com/article/detail/3568902.html)

[1] 财富号 - “你好!港股” (https://caifuhao.eastmoney.com/news/20260103151945639500700)

[1] 证券时报 - “刚刚!券商股,突然爆发!” (https://www.stcn.com/article/detail/3573127.html)

[1] AAStocks - “新华保险、中国太保股价续创历史新高” (http://www.aastocks.com/sc/stocks/analysis/china-hot-topic-content.aspx?id=YLC6099711N&source=YOULIAN&catg=4)

相关阅读推荐

暂无推荐文章

基于这条新闻提问,进行深度分析...

数据基于历史,不代表未来趋势;仅供投资者参考,不构成投资建议

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

03366

--

03366

--

01788

--

01788

--