亿晶光电(600537)投资价值分析报告:面临资不抵债与退市风险的深度财务分析

解锁更多功能

登录后即可使用AI智能分析、深度投研报告等高级功能

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

根据我收集到的全面数据,现在为您提供亿晶光电的深度财务分析报告:

亿晶光电作为被誉为"A股光伏组件第一股"的企业,目前正面临严峻的经营困境。2026年1月8日,公司发布业绩预亏公告,预计2025年度归属于上市公司股东的净利润为负值,且亏损金额预计将超过上一年度经审计的净资产,公司2025年度期末净资产可能为负值[1][2][3]。

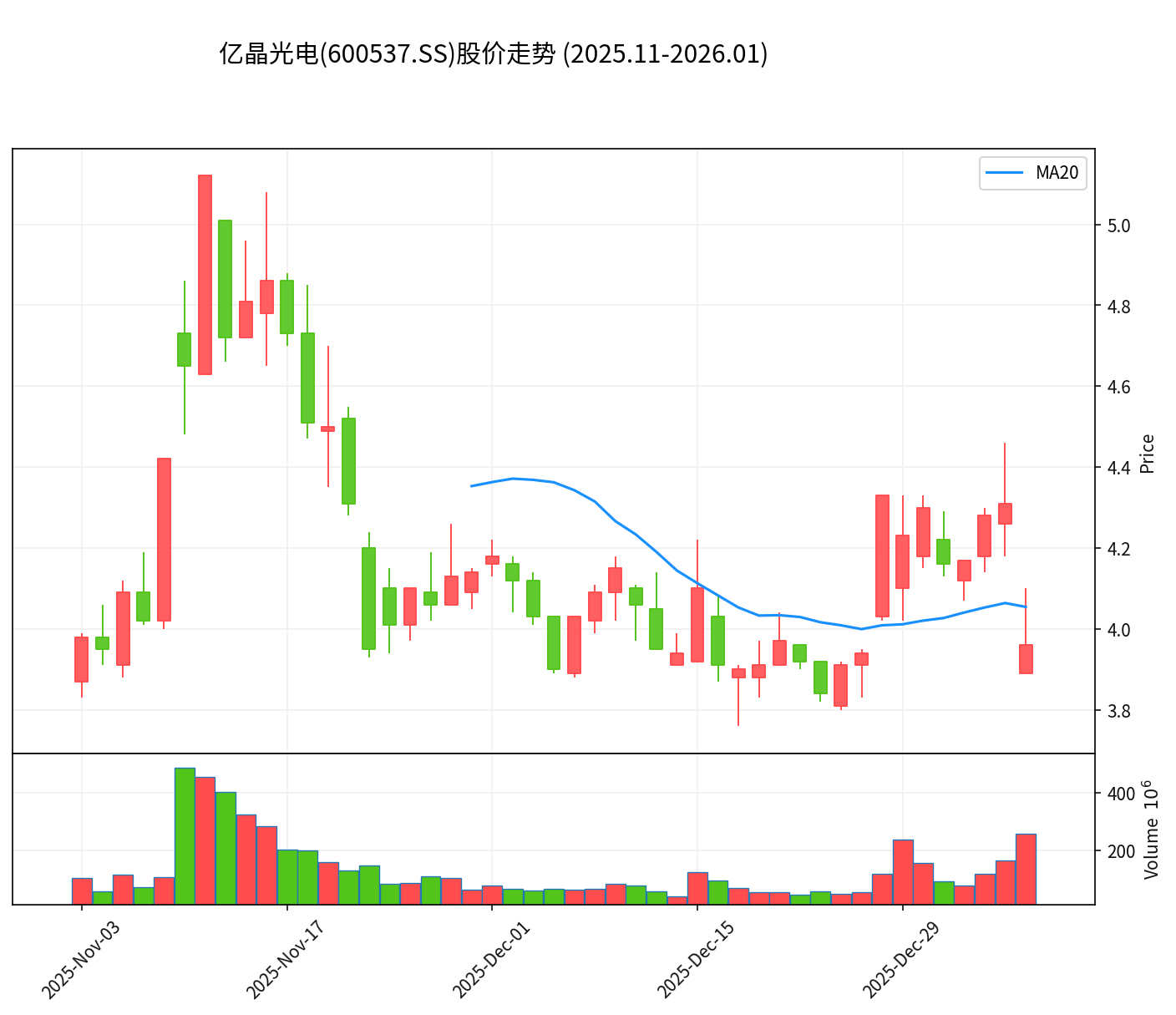

受上述利空消息影响,公司股价于2026年1月8日大跌8.12%,收于3.96元/股,总市值约47亿元人民币[0][1]。从技术分析角度而言,当前股价处于区间震荡格局,支撑位在3.86美元附近,阻力位在4.06美元附近[0]。

根据最新财务数据,亿晶光电的财务状况呈现全面恶化态势:

| 财务指标 | 数值 | 行业解读 |

|---|---|---|

P/E比率 |

-2.71x | 持续亏损,市盈率失去参考意义 |

P/B比率 |

20.85x | 市净率畸高,反映资产质量堪忧 |

ROE(净资产收益率) |

-520.26% | 股东权益严重侵蚀 |

净利润率 |

-74.51% | 每1元收入亏损0.75元 |

营业利润率 |

-85.69% | 核心业务持续失血 |

流动比率 |

0.88 | 短期偿债能力不足 |

速动比率 |

0.75 | 流动性紧张 |

公司近年财务表现持续承压:

| 财务年度 | 营业收入 | 归母净利润 | 营收同比 |

|---|---|---|---|

| 2024年 | 34.78亿元 | -20.90亿元 | -57.07% |

| 2025年前三季度 | 15.56亿元 | -2.14亿元 | -42.58% |

2024年高达209亿元的净亏损已严重侵蚀公司净资产,为当前的资不抵债危机埋下伏笔[2]。

亿晶光电的原产能布局及当前状态如下:

| 基地 | 产能类型 | 规划产能 | 当前状态 |

|---|---|---|---|

| 常州基地 | PERC电池 | 5GW | 已停产 |

| 滁州一期 | TOPCon电池 | 7.5GW(共10GW) | 已停产 |

| 滁州二/三期 | 切片+组件 | 10GW切片+10GW组件 | 未建设 |

公司于2024年10月开始陆续停产滁州基地,常州基地5GW PERC电池产能和滁州基地7.5GW TOPCon电池产能均已停产[1][3]。这意味着公司核心生产环节基本处于停滞状态。

产能停产直接导致固定资产和在建工程面临大规模减值计提压力。公司2022年在滁州投资建设的103亿元光伏产业基地项目(规划10GW电池+10GW切片+10GW组件),目前仅完成一期7.5GW产能落地,大量前期投资可能形成沉没成本[2]。

产能停产直接导致公司丧失销售收入来源。2025年前三季度营收已同比下降42.58%,若产能持续停摆,2026年营收可能进一步萎缩,逼近1亿元的退市触发线[2]。

财务分析显示,公司最新自由现金流为-1.38亿元,FCF Margin为负值[0]。停产状态下,固定成本支出与收入锐减形成恶性循环,加速现金消耗。

公司债务风险评级为"高风险"[0]。流动比率0.88意味着流动资产不足以覆盖流动负债,叠加停产导致的收入下滑,偿债压力急剧上升。

采用折现现金流(DCF)模型对公司进行估值分析,结果显示当前股价存在显著高估:

| 估值情景 | 内在价值 | 与现价比较 |

|---|---|---|

保守情景 |

$2.30 | -41.9% |

基准情景 |

$0.97 | -75.5% |

乐观情景 |

$2.12 | -46.5% |

概率加权估值 |

$1.80 | -54.6% |

DCF分析表明,公司合理估值区间仅为0.97-2.30美元,而当前股价3.96美元较概率加权估值存在约54.6%的下跌空间[0]。在所有三种情景下,公司股价均被明显高估。

| 参数 | 保守情景 | 基准情景 | 乐观情景 |

|---|---|---|---|

| 营收增长 | 0% | -4% | 0% |

| EBITDA利润率 | -10.7% | -11.3% | -11.9% |

| 终端增长率 | 2.0% | 2.5% | 3.0% |

| 权益成本 | 9.0% | 7.5% | 6.0% |

| 债务成本 | 28.3% | 27.3% | 26.3% |

| WACC | 9.0% | 9.0% | 9.0% |

值得注意的是,三种情景均假设公司EBITDA利润率为负值,反映出在当前行业环境下公司难以实现盈利的客观现实[0]。

根据上海证券交易所《股票上市规则》第9.3.2条规定,若公司2025年度经审计的期末净资产为负值,将触发"最近一个会计年度经审计的期末净资产为负值"的财务类强制退市指标,公司股票将被实施退市风险警示(ST)[1][2]。

根据交易所规则,2026年是亿晶光电自救的唯一窗口期。公司必须在2026年年度报告中同时满足以下全部条件方可保壳:

- 净资产转正— 需通过扭亏为盈或资产注入等方式修复资产负债表

- 避免"双50"退市条件— 净利润不能为负且营业收入不得低于1亿元

- 获得标准无保留意见审计报告— 审计机构需对公司财务报表出具无保留意见

若2026年年报仍不达标,公司将直接走向终止上市[1][2]。

公司还面临地方国资的追债压力。全椒县经济开发区管理委员会于2025年12月28日发出听证通知书,拟解除投资协议、追回1.4亿元出资款,并追究公司偿还代建费用、租金及资金占用成本等违约责任[1][2][3]。该事项可能进一步加剧公司的资金压力。

截至2025年12月27日,公司及合并报表范围内子公司累计发生诉讼、仲裁案件共23起:

| 案件类型 | 数量 | 涉案金额 |

|---|---|---|

| 已结案 | 7起 | - |

| 审理阶段 | 10起 | - |

| 立案阶段 | 3起 | - |

| 未立案 | 3起 | - |

作为原告 |

10起 | 2,634万元 |

作为被告 |

13起 | 4,482万元 |

合计诉讼、仲裁金额约7,116万元,进一步增添了公司的经营不确定性[2]。

亿晶光电的困境并非个案,而是光伏全行业结构性产能过剩的缩影。公司在公告中明确指出,由于光伏行业近几年出现阶段性结构型产能错配及行情疲软,全行业产能开工率持续下滑,导致公司滁州项目无法按期推进[1][3]。

光伏行业整体面临:

- 组件价格持续低迷— 产能过剩导致价格战加剧

- 开工率普遍下滑— 行业平均产能利用率处于低位

- 全产业链亏损— 从硅料到组件均承受巨大盈利压力

在此背景下,亿晶光电作为规模较小的光伏企业,抗风险能力相对更弱,率先陷入经营困境。

基于上述分析,亿晶光电目前面临

从估值角度,DCF模型显示公司合理价值仅为当前股价的约45%,存在显著高估。从基本面角度,公司核心生产资产已停产,收入来源萎缩,现金流持续失血,净资产面临转负。

- 退市风险:如2025年末净资产确认为负值,将被实施ST;2026年如未能同时满足净资产转正、营收超1亿、审计无保留意见,将终止上市

- 流动性风险:流动比率低于1,面临短期偿债压力

- 资产减值风险:停产产能可能导致大规模资产减值

- 诉讼风险:累计涉诉金额超7,000万元

- 行业风险:光伏行业产能过剩格局短期难以逆转

[1] 证券时报 - "光伏组件第一股"盘中大跌 (https://www.stcn.com/article/detail/3578129.html)

[2] 东方财富 - 亿晶光电预计2025年业绩亏损身陷多重风险 (https://finance.eastmoney.com/a/202601083613121992.html)

[3] 新浪财经 - "光伏组件第一股"亿晶光电预告25年或资不抵债 (https://finance.sina.cn/2026-01-08/detail-inhfqcav4026616.d.html)

[0] 金灵API市场数据及财务分析

数据基于历史,不代表未来趋势;仅供投资者参考,不构成投资建议

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。