黄金价格与美元指数相关性分析:近期为何减弱?

解锁更多功能

登录后即可使用AI智能分析、深度投研报告等高级功能

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

现在我已经收集了充分的数据和市场信息,让我为您提供一份系统全面的分析报告。

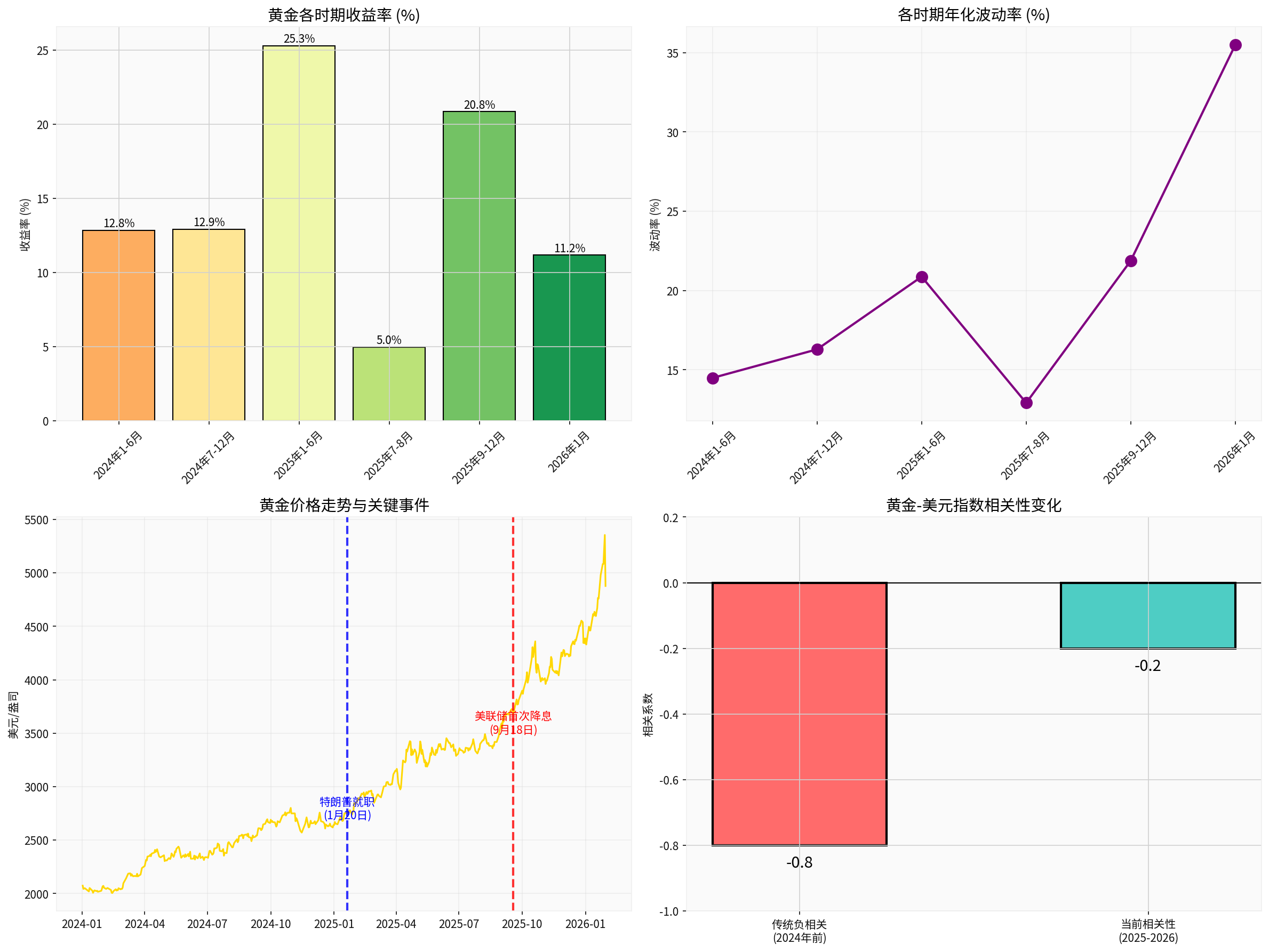

根据最新市场数据[0],黄金价格在2025年至2026年期间经历了前所未有的上涨行情:

| 时间节点 | 黄金价格(美元/盎司) | 备注 |

|---|---|---|

| 2024年初 | $2,073.40 | 起点 |

| 2024年底 | $2,641.00 | 全年涨幅约27% |

| 2025年8月底 | $3,516.10 | 加速上涨起点 |

| 2026年1月底 | $4,877.10 | 突破5000美元大关 |

美元指数(DXY)在2025年至2026年呈现持续疲软态势:

- 2026年1月28日:美元指数报96.12,创2025年9月18日以来新低,年初至今跌幅超2.1%[2]

- 2026年1月30日:美元指数报96.41,较前期低点有所反弹[3]

- 美元指数已跌至2022年初以来未曾持续出现的水平

根据数据分析,不同时期黄金表现呈现显著差异:

| 时期 | 收益率 | 年化波动率 | 特征 |

|---|---|---|---|

| 2024年1-6月 | +12.8% | 14.5% | 传统负相关区间 |

| 2025年1-6月 | +25.3% | 20.9% | 相关性开始松动 |

| 2025年9-12月 | +20.8% | 21.9% | 美联储降息后加速 |

| 2026年1月 | +11.2% | 35.5% | 相关性显著减弱 |

全球央行持续增持黄金是打破传统相关性的核心因素之一。据世界黄金协会数据,2025年全球黄金总需求达5002吨,创历史新高,全年需求总金额达5550亿美元,同比增长45%[1]。

- 2025年全球央行净购金量达1200吨,创历史第二高[4]

- 我国央行连续6个季度净购金量超300吨/季度[4]

- 各国央行购金速度较2024年放缓20%至863吨,但仍维持高位[1]

这一趋势背后的逻辑在于:随着美债规模突破38万亿美元,市场对美元体系的信任度下降,央行转向"去美元化"的资产避险配置[4]。

美国财政部数据显示,美债规模已突破38万亿美元,这对美元信用构成系统性挑战[4]。市场对美国联邦储备系统独立性的担忧成为抛售美元的核心催化剂[2]。

特朗普政府的政策冲击进一步加剧了这一趋势:

- 移民政策不确定性

- 关税威胁(美国对多国发出新关税威胁)

- 财政政策扩张预期

这些因素从风险情绪和贸易结算层面扰动美元汇率,同时强化了黄金作为替代储备资产的吸引力[2]。

2025年9月18日美联储启动降息周期是重要转折点,但相关性减弱并非简单的"降息=黄金涨、美元跌"逻辑:

- 2025年9月:美联储首次降息后,黄金开启新一轮上涨(9-12月涨幅20.8%)

- 2026年1月29日:美联储暂停降息(维持利率在3.50%-3.75%不变),但黄金当日仍大涨4.5%,站上5400美元/盎司[5]

这一现象表明,黄金上涨的驱动因素已超越传统利率逻辑,央行购金和避险需求成为更重要的定价因素。

持续的地缘政治紧张局势推动避险资金流入黄金市场。2025年53次刷新历史新高记录充分说明了这一趋势的持续性[1]。

具体包括:

- 中东地区局势紧张

- 俄乌冲突持续

- 亚太地区地缘博弈加剧

- 贸易保护主义抬头

新兴的AI产业热潮催生了对黄金的对冲需求。科技股估值高企,部分投资者将黄金作为对冲AI泡沫破裂风险的工具[4]。

伴随美元走弱,套利交易策略在2025年斩获约18%的回报,创2009年以来最佳表现[6]。资金加速涌入高息新兴市场,这种资金流动模式的变化进一步影响了美元与黄金的传统关系。

传统上,黄金与美元呈现负相关的原因包括:

- 计价效应:黄金以美元计价,美元贬值直接推高金价

- 机会成本:美元资产(特别是美债)与黄金存在竞争关系

- 避险替代:美元与黄金同为避险资产,存在替代效应

2025-2026年相关性减弱的深层原因:

| 维度 | 传统模式 | 当前模式 |

|---|---|---|

| 定价逻辑 | 美元走势主导 | 多因素共振 |

| 需求结构 | 投资需求为主 | 央行+投资双轮驱动 |

| 避险属性 | 美元黄金互补 | 美元承压,黄金独强 |

| 利率敏感性 | 高(机会成本) | 低(结构性需求) |

- 长期配置价值:多重积极因素共振支撑黄金长期配置价值[7]

- 多元化需求:央行购金提供刚性支撑,降低了对单一因素的敏感性

- 波动加剧:2026年1月波动率达35.5%,需关注短期风险

- 涨幅过快:2025年53次创新高后,市场可能已进入"危险阶段"[1]

- 获利回吐:短期涨幅过大可能引发技术性回调

- 政策变化:美联储政策路径不确定性

- 需求可持续性:央行购金力度较2024年有所放缓

黄金价格与美元指数相关性在2025-2026年期间显著减弱,这是多重结构性因素共同作用的结果。传统上"美元跌=黄金涨"的简单负相关逻辑正在被更复杂的定价框架所取代。

- 央行购金成为黄金价格的新锚点,降低了对美元走势的依赖

- 美元信用弱化推动"去美元化"趋势,强化了黄金的储备货币属性

- 地缘政治不确定性提供了独立于美元的避险支撑

- 市场可能正在形成"黄金与美元同弱"的新范式(虽然仍以负相关为主,但相关性系数下降)

投资者需适应这一结构性变化,将黄金视为独立于美元周期的战略性配置资产,而非简单的美元反向指标。

[0] 金灵API市场数据 (2026年1月30日获取)

[1] 东方财富网 - “国际金价去年53次新高后已步入’危险阶段’?分析师这么说” (2026年1月30日)

http://finance.eastmoney.com/a/202601303636833036.html

[2] 东方财富网 - “深陷结构性困局 美元急速破位下行” (2026年1月29日)

http://finance.eastmoney.com/a/202601293634122652.html

[3] 金投外汇网 - “2026年1月30日美元指数及主要货币走势收盘概况” (2026年1月30日)

https://forex.cngold.org/usdx/c10313805.html

[4] 新浪财经 - “5000美元/盎司时代:黄金期货的上涨极限与投资策略解析” (2026年1月30日)

https://k.sina.com.cn/article_7857201856_1d45362c001901ufng.html

[5] 东方财富网 - “凌晨直线拉升!美联储重大宣布!鲍威尔重磅发声!” (2026年1月29日)

http://finance.eastmoney.com/a/202601293634196164.html

[6] 汇金网 - “2026年初美元面临的四大结构性挑战” (2026年1月28日)

https://www.gold678.com/C/202601281917268813

[7] 新浪财经 - “建信基金:多重积极因素共振 看好黄金资产长期配置价值” (2026年1月30日)

https://k.sina.com.cn/article_7857201856_1d45362c001901udmc.html

数据基于历史,不代表未来趋势;仅供投资者参考,不构成投资建议

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。