一、事件背景与核心催化剂

1.1 事件概述

2026年2月3日,炬光科技(688167.SH)在科创板市场表现强劲,股价暴涨18.06%收于301.2元,盘中突破300元大关创上市以来历史新高[1]。当日因日收盘价涨幅达15%以上登上龙虎榜,成交额达27.42亿元,换手率10.6%,市场关注度显著提升[1]。公司随后发布股票交易异常波动公告,提示投资者注意风险[4]。

1.2 核心驱动因素:CPO概念板块效应

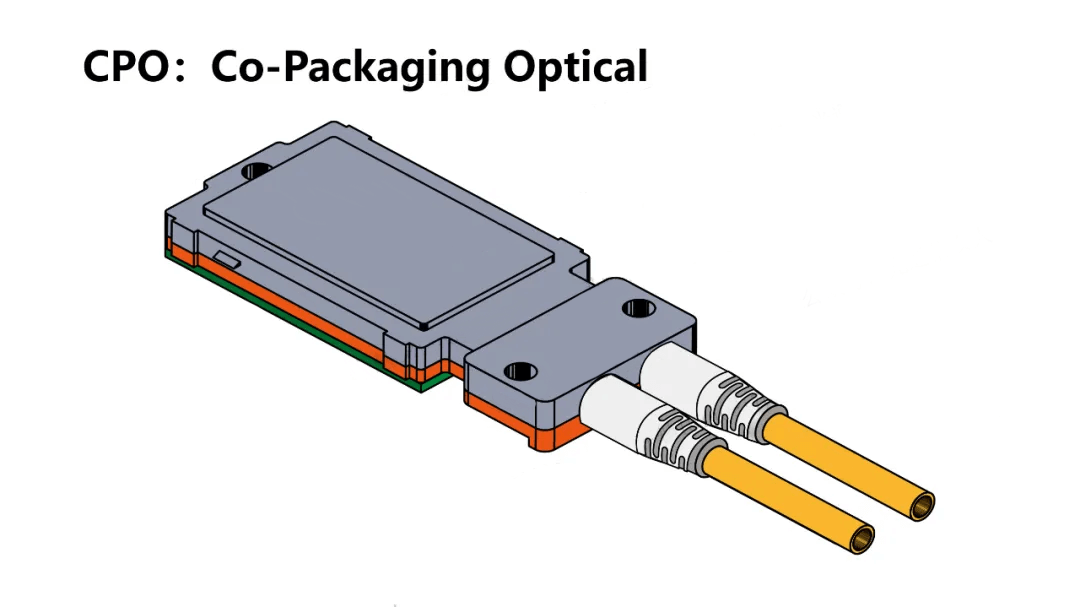

炬光科技的暴涨主要受益于

CPO(共封装光学)概念板块的整体拉升

[2][3]。作为AI算力基础设施的关键技术,CPO概念近期受到资本市场高度青睐,相关个股呈现集体走强态势。同期CPO概念股表现如下:杰普特(688025)涨20.0%、天孚通信(300394)涨13.33%、罗博特科(300757)涨13.99%[3]。板块整体强势带动个股普涨,炬光科技作为概念股之一涨幅居前。

1.3 业绩改善预期

公司2025年度业绩预告显示,预计实现营业收入同比增长约40%,主要得益于光通信、消费电子、泛半导体制程及汽车领域出货量增加[5]。在净利润方面,预计亏损3200万元至4200万元,虽仍处于亏损状态,但较上年同期亏损减少1.33亿至1.43亿元,亏损幅度同比收窄75.99%到81.70%[5]。这一业绩改善趋势为市场提供了一定的乐观预期。

二、技术面分析

2.1 关键价格与成交量数据

| 指标 |

数据(2026年2月3日) |

| 收盘价 |

301.20元 |

| 涨跌幅 |

+18.06% |

| 成交额 |

27.42亿元 |

| 换手率 |

10.6% |

| 振幅 |

13.85% |

| 成交量 |

9.53万手 |

| 最高价 |

302.0元 |

| 最低价 |

265.27元[1] |

2.2 技术形态特征

从技术角度分析,炬光科技呈现以下特征:

一是股价成功突破300元历史关口,确立新的价格区间顶部

;二是成交量较平日显著放大,资金博弈激烈,多空双方换手充分;三是连续3个交易日累计涨幅偏离值超过30%,触发交易所异常波动标准[4]。从均线系统来看,股价已远离短期均线,技术乖离率较大,短期存在回调整固的需求。

2.3 龙虎榜资金动向

2月3日龙虎榜数据显示,前五大买卖营业部合计成交9.48亿元,其中买入成交额4.92亿元,卖出成交额4.56亿元,

合计净买入3571.18万元

[1]。机构席位的参与显示部分专业资金对该股持乐观态度,但需注意的是,净买入规模相对当日总成交额而言占比有限,不足以完全主导股价走势。

三、基本面分析

3.1 主营业务构成

根据公开信息,炬光科技主营业务构成如下:激光光学产品占比48.73%、半导体激光产品占比18.92%、汽车应用解决方案占比12.62%、泛半导体制程解决方案占比8.97%、

光通信相关业务占比仅约7%

、其他业务占比3.76%[7][9]。这一数据至关重要,因为公司当前的暴涨主要受CPO概念驱动,但光通信业务实际贡献极为有限。

3.2 公司行业地位

西安炬光科技股份有限公司成立于2007年9月,是一家国家级高新技术企业,在高功率半导体激光元器件、激光光学元器件领域具有深厚积累[8]。公司被中国光学学会激光加工专业委员会授予"高功率半导体产业先驱"称号,在西安、东莞、海宁、德国多特蒙德、瑞士纳沙泰尔拥有全球化生产基地,并通过ISO 14001、ISO 45001、ISO 9001和IATF 16949等国际质量管理体系认证[8]。从行业地位看,公司具备一定的技术壁垒和品牌优势。

3.3 关键财务指标

2025年前三季度,公司实现营收6.13亿元,净利润225万元,已实现单季度扭亏[8]。全年预计亏损3200万至4200万元的业绩预告显示,公司仍处于从传统业务向新兴应用转型的过渡期。光通信业务收入占比仅约7%的现实,意味着

CPO概念的炒作与公司实际业绩贡献存在较大差距

[4][9]。

3.4 高管减持风险

值得关注的是,公司股东延绥斌近期减持约8万股,套现超过1485万元[6]。高管及重要股东的减持行为通常被市场解读为对公司短期估值偏高的认可,投资者需将此作为风险信号加以关注。

四、风险与机遇评估

4.1 主要风险因素

(一)估值泡沫风险

:公司明确提示光通信收入占比仅约7%,股价涨幅与基本面严重脱节[4]。当前静态估值可能已充分透支未来增长预期,一旦概念炒作降温,股价回调压力较大。

(二)概念炒作风险

:CPO概念属于典型的题材炒作,板块走势受市场情绪和资金偏好影响显著。当概念热度消退或板块回调时,个股往往会出现快速回落。

(三)业绩兑现风险

:公司2025年预计仍亏损3200万至4200万元,基本面尚未实现实质性改善[5]。若后续业务发展不及预期,股价将面临价值回归压力。

(四)高管减持风险

:股东套现行为表明内部人士对当前估值水平的谨慎态度[6]。

(五)市场竞争风险

:光通信行业技术迭代快、市场竞争加剧,技术路线变化可能影响公司战略布局[4]。

4.2 潜在机遇窗口

(一)业务转型成效显现

:公司毛利率提升、产品结构优化,战略转型初见成效[5]。若光通信业务收入占比持续提升,有望逐步兑现市场预期。

(二)AI算力需求增长

:全球AI投资热潮持续,CPO作为下一代光互连技术的核心,市场需求长期增长趋势明确。公司在激光光学领域的技术积累为其切入该赛道提供了基础。

(三)多元化布局优势

:公司业务涵盖激光光学、半导体激光、汽车应用、泛半导体制程等多个领域,分散化布局降低了单一市场波动的影响。

综合评估,炬光科技当前属于典型的

概念驱动+资金博弈

型上涨,基本面支撑较弱。股价与公司实际业务贡献存在较大背离,投资者需高度警惕短期回调风险。

五、持续性判断与价位分析

5.1 短期判断(1-2周)

⚠️

风险较大

。理由如下:一是公司已发布异常波动公告并明确提示风险,监管态度趋于谨慎;二是概念炒作热度难以持续,一旦板块回调,个股往往领跌;三是技术乖离率过大,短线存在回踩5日均线甚至10日均线的需求。追高风险较大,不建议投资者在当前价位追涨买入。

5.2 中期判断(1-3个月)

😐

中性观望

。需重点关注以下指标:一是CPO概念整体走势,若板块持续走强,个股有望维持高位震荡;二是公司光通信业务实际落地进展,包括订单获取、客户开发等实质性的业务突破;三是公司年报及2026年一季报业绩情况,验证业绩改善趋势的可持续性。

5.3 长期判断(1年以上)

🔍

跟踪观察

。长期走势取决于公司战略转型的实际成效,包括:光通信业务收入占比能否实质性提升、汽车应用及泛半导体制程等新增长点的培育情况、以及公司整体盈利能力的改善进度。建议投资者保持跟踪,待基本面与估值匹配度提升后再行评估。

5.4 关键价位参考

| 价位类型 |

预期区间 |

| 短线支撑位 |

265-270元(2月3日低点区域) |

| 短线压力位 |

302-310元(历史高点) |

| 中线支撑位 |

240-250元(前期平台整理区间) |

| 回调风险位 |

若跌破5日均线,需警惕深度回调至10日均线 |

六、结论与建议

6.1 核心结论

炬光科技的强势表现

主要由CPO概念炒作驱动

,而非基本面实质性改善。公司已明确公告提示风险,光通信收入占比仅约7%,股价与基本面存在明显背离[4][9]。从资金面看,龙虎榜显示小幅净买入,但规模有限,难以支撑股价持续大幅上涨[1]。从技术面看,股价创历史新高后乖离率较大,短线回调风险较高。

6.2 投资建议

对于已持有的投资者

:可考虑在股价冲高时适度减仓,锁定部分收益。设置移动止损位(如跌破5日均线),严格控制回撤风险。

对于观望的投资者

:当前价位追高风险较大,建议待股价回调至合理区间(如250-270元)再行评估。若CPO概念板块持续强势,可小仓位参与但务必严格止损。

对于风险偏好较高的投资者

:若参与概念炒作,需清醒认识到当前属于典型的资金博弈行情,务必控制仓位(不超过总仓位的10%),并制定明确的止损纪律。

6.3 后续跟踪要点

建议投资者密切关注以下信息:一是公司关于光通信业务的实质性进展公告;二是公司高管及股东的后续减持行为;三是机构投资者的持仓变化;四是CPO概念板块的整体走势;五是公司2025年年报及2026年一季报数据。通过持续跟踪上述指标,投资者可更好地把握该股的交易机会与风险。